周一三大指数高开高走,集体收涨,单日成交额达到9273亿元,较上一交易日放量1007亿元,北上资金净买入超13亿元。两市个股涨多跌少,共有3915只个股上涨,人形机器人、减速器、猪产业等概念板块涨幅靠前。

宏观层面上,房地产量价未稳,企业、居民需求持续衰弱,财政积极发力托底;中美APEC会议落地,市场在观察会晤效果;美债利率大幅下行,海外流动性逐渐改善。总得来看,基建仍是拉动增长的重要抓手,消费、出口有待观察,预期差来自经济企稳/海外降息,后者或是胜负手。

本文逻辑

一、投资展望

二、近期市场回顾

三、市场资金动向

四、市场温度

一、投资展望

策略前瞻:反弹行情尚未结束,A股迎来布局时刻。就分子端来看,10月经济数据小生波澜,不影响经济逐季修复的明确趋势,积极财政政策靠前发力,中美阶段性回暖有望驱动共振补库,未来随着价格因素改善名义GDP或大幅回升,支持企业盈利快速修复;就分母端来看,通胀超预期下行,市场重新定价美联储加息概率,美债利率大幅下跌驱动海外流动性缓释,市场在对中美关系担忧消退后,风险偏好有所回暖,风险溢价收窄。总体而言,A股本轮反弹远没有到顶,流动性改善更可能是核心驱动因素,市场主要还是走估值修复的逻辑,重点关注产业周期向上、对于估值敏感的成长板块,主要增配科技、医药。

技术角度:上周A股冲高回落,继续在3060附近维持震荡整理,整体成交量呈现出逐日衰减的迹象,一度回落至8000亿左右,引发市场的失望情绪加剧,上证指数1116一度跌破5日均线、10日均线,好在于1120再度收复并放量上涨。综合来看,上证指数仍处于3060±10附近的压力位,深证成指和创业板指走势相近,同样面临较大卖压,后续市场突破的关键在于能否实现放量上涨,凝聚市场人气。

市场方向:小米IoT生态伙伴大会上透露,小米汽车进展超预期,将于明年上半年正式发布,目前已经开始小批量试产;抖音于近期测试视频内容付费服务,中国霸总短剧火爆出圈,在海外市场大受欢迎;发改委1-10月份,共审批核准固定资产投资项目130个,总投资1.08万亿元,其中审批100个,核准30个,主要集中在高技术、能源、水利等行业。具体来看以下三条线可持续可关注:

(1)头部科技企业入局,有望引发行业质变的新能源汽车板块:近日,小米IoT生态伙伴大会上透露,小米汽车进展超预期,将于明年上半年正式发布,网上也频频曝光出小米汽车上路测试的相关信息。小米作为国内的头部科技企业,一向以“性价比”著称,具有极强的成本控制能力和整合能力,此番入局有望搅动新能源汽车行业风云,促进行业由量变向质变转换。

(2)海外火爆出圈,用户付费接受度提高的传媒短剧板块:中国式“霸总短剧”在海外掀起收视热潮,中文在线旗下短剧App Reelshort力压Tik Tok冲上美国iOS娱乐榜第1名,抖音也开始试点短视频付费。随着海外消费者热捧国产短剧、国内消费者接受内容付费,传媒短剧板块有望跑出第二增长曲线。

(3)发改委审批加快,仍是政策抓手的基建板块:发改委1-10月份,共审批核准固定资产投资项目130个,总投资1.08万亿元,近期万亿国债落地,要求尽快形成工作量,PSL消息也在发酵。在消费、出口下行的大背景下,基建投资仍是拉动经济增长的重要抓手和边际变量,未来板块业绩有望持续回暖。

二、近期市场回顾

(一)A股市场

上周A股维持震荡,市场表现分化,8大指数涨跌不一。汽车零部件、文化传媒、教育等行业涨幅靠前,小盘风格更为占优,国证2000以2.54%的涨幅领跑,中证500上涨1.05%,同样表现不错,沪深300和上证50则大幅下跌。成长风格表现趋异,科创50小幅上涨0.18%,创业板指大幅下跌0.93%,拖累深市表现远不如上市。

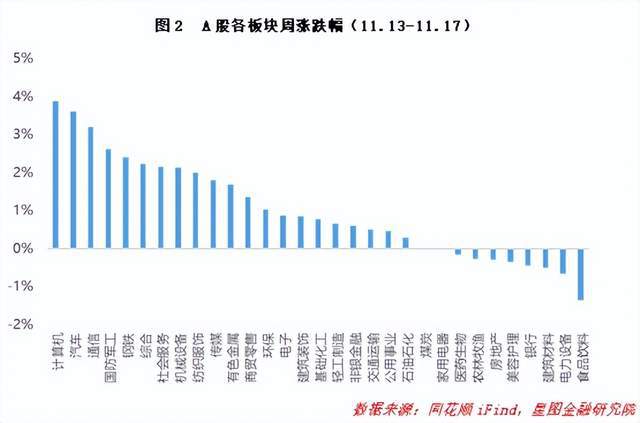

板块来看,当周21个一级板块表现不错,环比前周小幅下降,赚钱效应较好。涨幅靠前的聚集在计算机、汽车、通信、国防军工等领域。主要是因为小米汽车、中美APEC会晤等热点消息引发市场对相关板块业绩改善预期。环比下跌的则包括食品饮料、电力设备、建筑材料、银行等,主要是由于经济数据不及预期及前期行情的退潮及回调。更多数板块当周表现都要强于前周,18个板块续涨或者跌幅收窄。整体来看,当周行情表现不错。

(二)基金市场

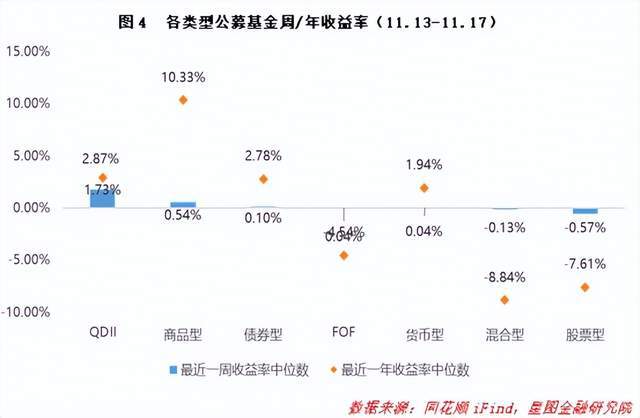

上周各大基金指数表现较好,基本全部收红。QDII型基金以1.13%的涨幅位居第一,主要是因为美国10月通胀数据不及预期,市场下调美联储加息概率,海外股市大涨。资本市场表现不错,降准预期继续发酵,带动债市走强,混合型基金、债券型基金都有较大幅度上涨。由于创业板指的拖累,深市表现不如上市,故深系基指排名靠后。

上周基金收益率中枢表现较为分化,QDII型基金表现最优,周收益率中枢为1.73%。股票型、混合型基金周收益率则落到0%以下,下行超过1.5pct.与基金指数表现差异,显然内部分化较为严重。从年收益率中枢来看,分化更为明显,QDII型基金大幅下滑3.42pct,股票型、混合型下滑幅度同样不小,其余基金则有一定程度的改善。

三、市场资金动向

(一)A股市场

主力资金当周净流入。从申万一级行业来看,流入行业25个,近一周净流入781亿元,环比增加572亿,主力资金在市场调整期间积极抢筹。其中计算机净流入196亿元,电子净流入113亿元,汽车、机械设备、通信、传媒净流入额超过70亿元;净流出上,食品饮料净流出超过20亿元。

北向资金当周净卖出49.76亿元,环比下降29.76亿元。主要买入国产软件、华为、信创概念等,净流入超15亿元,光伏、工业4.0、国企改革净流出超过20亿元。华测检测、迈瑞医疗、立讯精密、江淮汽车等居净买额个股前列。

南向资金当周净卖出20.92亿港元,结束连续7周净买入。其中沪港通净卖出14.64亿港元,深港通净卖出6.28亿港元。中国平安、建设银行、中国生物制药、中芯国际等居净买额个股前列。

(二)基金市场

上周开放申购基金39只,涉及鹏华、大成、博时、富国、易方达、华夏等17家基金公司。合计402亿元,增加约91亿元。当周申购基金包括10只主动权益型基金、6只指数型基金、8只债券型基金、7只固收+型基金、4只QDII基金、1只FOF型基金、2只货币市场基金。整体来看申购数量和规模在市场震荡期间维持稳定。

四、市场温度

从近5年以来分位值来看,上周除去科创50之外,其余指数估值全线下跌。作为核心资产的上证50下跌幅度最大,再度逼近40%分位数。沪深300跌幅同样不小,达到了2.56%。科创50大涨4.63%,成为唯一一个估值上涨的宽基指数。创业板指再度回落到1.81%,逼近地板价。总体上看,股市性价比不错,当前仍存在左侧布局机会。

从上市以来板块分位值来看,截至11月20日收盘,共计23个板块估值上修,整体估值小幅上行1.13pct,市场情绪继续改善。机械设备板块改善最大,环比上行7.77pct。计算机、社会服务、非银金融等板块涨幅同样不错。板块估值中位数为医药生物(19.88%),中位值小幅上行,股市投资兼具胜率、赔率。

从3年股债性价比来看,截至11月20日,万得全A市盈率倒数与十年期国债(2.65%)的比值为2.2,环比-0.02,而历史均值为1.89,处于近3年的中性偏高位,历史分位值位置处于90.54%(即性价比高于90.54%的时间),环比-1.95pct。中证800、沪深300、中证500和中证1000的股债性价比历史分位值分别处于96.81%(环比-0.42pct)、97.52%(环比+0.27pct)、63.68%(环比-2.20pct)和35.38%(环比-0.27pct)。较上期来看,整体上权益投资性价比继续下降,大盘股吸引力略有回升,中小票性价比有所下滑;现买入持有3年盈利概率为98.03%;10Y国债利率环比+0.45BP,变化不大。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员武泽伟