挂面行业排名第三的想念食品终止IPO。

11月20日晚间,上交所发行上市审核网披露,因想念食品股份有限公司(以下简称“想念食品”)及其保荐人撤回发行上市申请,根据《上海证券交易所股票发行上市审核规则》第六十三条的相关规定,上交所终止其发行上市审核。

想念食品成立于2008年,于2023年3月1日递交招股书,寻求在上交所主板上市。招股书信息显示,公司实际控制人为孙君庚、熊旭红夫妇。本次发行前,公司实际控制人孙君庚、熊旭红夫妇直接及间接控制公司57.91%的股份。

从经营品类来看,想念食品的主营业务为挂面、面粉等产品的研发、生产和销售。公司打造了“想念”、 “康面”、“宛康面”、“优面”等多个品牌的产品线,其中“想念”品牌被国家工商行政管理总局商标评审委员会认定为“中国驰名商标”。面向市场推出了近400款挂面产品,面粉产品则包括通用粉、专用粉、全麦粉、多谷物粉等多个系列。产品的销售模式主要包括经销、直销和代销模式。其中,经销模式是销售产品的主要模式。

从规模来看,根据中国食品科学技术学会2021年统计数据,想念食品在全国24家挂面企业中产量排名第三,占全国挂面合计产量比例为4%;根据挂面上市龙头企业克明食品公开披露的数据,克明食品2021年挂面销量为49.27万吨,2021年想念食品挂面销量为27.37万吨。

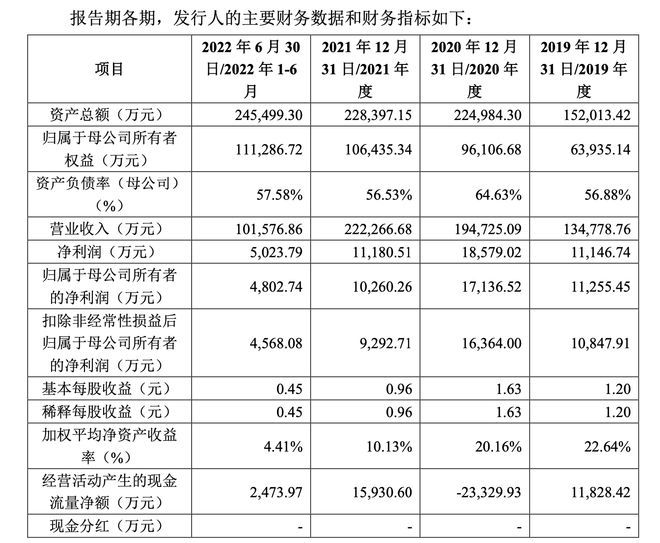

营收方面,2019年、2020年、2021年和2022年1-6月,公司营业收入分别为13.48亿元、19.47亿元、22.23亿元和10.16亿元;扣非净利润分别为1.08亿元、1.64亿元、9292.71万元和4568.08万元。

从数据来看,2019年至2021年,想念食品的营收持续增长,但净利润却并没能够保持相应的增长。尤其是2021年,在营收增长约2.76亿元的同时,净利润不增反降,减少了约7652万元。对此,想念食品解释称,2020年营业收入和净利润的增长主要是受疫情因素影响,消费者对于食品的居家消费及储备需求增长较大。2020年,公司营业收入和净利润分别较2019年增长了44.48%和66.68%。随着疫情的好转,2021年公司净利润有所下滑,较2020年下降39.82%。

与此同时,想念食品的盈利水平也极易受到原料成本的影响。招股书显示,公司生产所耗用的原材料主要为小麦和面粉。2019年至2022年1-6月期间,公司直接材料占主营业务成本的比例均在85%以上,分别为90.01%、87.74%、87.88%和 85.39%。小麦和面粉的价格受天气和市场供需情况等因素的影响较大的特点,意味着若公司的主要原材料价格发生异常波动,产品的销售价格不能及时做出调整,将直接影响公司的盈利水平。

按照原定计划,本次公开发行,想念食品拟融资9.74亿元,不超过3600.00万股,占发行后总股本比例不低于25%。募集资金将主要用于镇平想念食品产业园二期工程建设项目、想念食品挂面车间技改项目、想念食品检测和研发中心和营销网络及品牌建设项目的建设。

招股书显示,2019年至2022年1-6月,公司资产负债率(母公司)分别为56.88%、64.63%、56.53%和57.58%。报告期各期末,发行人短期借款余额分别为2.75亿元、5.50亿元、3.91亿元和5.58亿元,应付账款余额分别为1.12亿元、3733.14万元、5413.27万元和3904.99万元。