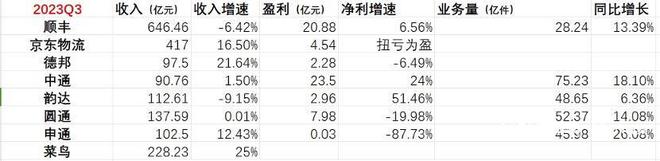

11月20日,国家邮政局公布2023年1-10月邮政行业运行情况显示:前10个月,全国快递业务收入累计完成9643.8亿元,同比增长12.3%;快递业务量(不包含邮政集团包裹业务)累计完成1051.7亿件,同比增长17.0%。伴随着刚过去的双11,快递行业进入全年业务增长高峰期,主要快递物流企业的三季度财报也于近日相继公布。 南都记者梳理发现,受“价格战”影响以及快递行业整体业务量增长放缓,第三季度,德邦、申通、圆通处于“增收不增利”状态,顺丰、韵达则是“增利不增收”。尽管各家企业的包裹量都有不同程度的同比增长,但市场份额较今年上半年均有所下滑,反映出市场高集中度背景下竞争的加速。业内普遍预期,接下来,极兔、菜鸟、顺丰已经或者即将登陆港股,或将为行业带来更多分化和变数。

数据来源于各企业财报

顺丰、韵达收入下滑,多家快递公司增收不增利

从营收规模看,第三季度各企业的收入普遍进入平稳增长期,顺丰、京东物流和菜鸟的收入位居行业前三。从变化幅度看,菜鸟收入增速最明显,达到25%,主要由跨境物流履约解决方案收入带动。同期,德邦营收同比增长21.64%,主要因公司持续加大销售力度助推快运产品的服务不断升级,零担、整车收入均实现较快增长,报告期公司快运业务实现收入45.85亿元,同比增长87.87%。

相比而言,第三季度,顺丰和韵达的收入都出现下滑,分别同比下降6.42%、9.15%。对此,顺丰财报解释称,报告期内,“供应链及国际业务主要受到国际空海运需求及价格均同比下行的影响,第三季度供应链及国际业务收入同比下降32.69%。”尽管韵达财报并未说明原因,但南都记者留意到,韵达的快递产品月度营收已连续五个月负增长,业务量增长也不及预期,始终在同行中的低位水平。

从利润情况看,无论是第三季度还是今年前三季度,中通和顺丰的净利水平均位列行业前二。从第三季度看,中通实现净利润23.5亿元,同比增长24%,两项指标都处于行业领先水平。但受行业“价格战”影响,核心快递业务单票收入下降13.5%,与行业趋势基本一致。中通首席财务官颜惠萍提到,除了优化直客业务占比的力度更大,影响单票收入下降也较大,为保障市场份额所提供的增量补贴及包裹重量下降也是单价下降的主要原因之一。

颜惠萍进一步解释说,“我们不受外部短期事件的干扰或内部绩效追求的压力,始终关注服务质量的稳步提升,把握不做亏本件的底线,坚持获取有盈利的业务增量,实现了调整后净利润的增长。鉴于以价换量的非理性竞争对行业整体盈利水平的侵蚀,我们原本全年增长1.5个百分点的市场份额目标已经不合理。我们仍然维持全年业务量达到292.7亿~302.4亿件的区间的指引,同比增长为20%~24%。”

第三季度,德邦、申通、圆通都增收不增利,不过,因与京东物流的网络协同加速,德邦在前三季度净利大增44.47%。而圆通是时隔两年再度出现了净利润下滑的情况,被业内视为其参与杭州亚运会物流保障服务所产生的效应未达到预期,至少并未带来业绩的“更上一层楼”。截至三季度末,圆通经营活动产生的现金流量净额为38亿元,同比下降23.47%。

尽管申通的收入和业务量在第三季度可圈可点,但同期仅盈利不到300万元,同比下滑幅度达到87.73%,在行业中垫底。虽然财报并未说明原因,但南都记者梳理发现,在行业“价格战”普遍抬头的背景下,申通今年的单票价格几乎始终处于行业低位,整体趋向下滑,进入7月以后更是与韵达围绕“以价换量”的策略陷入竞争胶着阶段,对利润造成影响。

形成对比的是,韵达在收入下滑的情况下,净利润仍能以超过50%的增幅显著领先同行,主要因成本控制。韵达高管在最近一次的投资者关系活动上说明称:“2023 年,公司成本费用下降趋势较为明显。特别是第三季度公司单票核心运营成本及单票费用已基本恢复到了2021全年的水平。”“明年,公司不断扩大标准快递业务,在做有质量、有价值、有利润的优质包裹的同时,合理兼顾产能利用率和边际效应。”

安信交运研报指出,国内电商快递行业进入竞争最后相持期,目前终端价格较低,各家加盟商经营压力较大,同时总部端成本下降曲线斜率放缓,单票盈利/现金流持续分化,在头部企业提价动力意愿较低的背景下,行业将持续保持高压,格局动荡随时会发生,优秀稳健公司胜出的概率更大。

市场份额较上半年普遍下滑

从业务量看,三季度,各家企业的包裹量都有不同程度的增长,综合前三季度包裹量,顺丰(9.33%)、中通(23.09%)、韵达(14.25%)、圆通(16.12%)、申通(13.23%)五家企业的市场份额合计达到73.02%,市场集中度依然居高。不过,南都记者对比上半年的情况发现,虽然多家企业单量都已基本稳定在5000万件/日以上,除了申通和极兔(招股书披露8月市场份额为12.9%),其余四家的市场份额都略有降低,反映出行业竞争依然激烈。

财报显示,市占率第一的中通在第三季度处理包裹量为75.23亿件,同比增长18.1%,圆通、韵达紧随其后。不过韵达在“保三争二”的排位战中需要面临申通的挑战——南都记者注意到,今年以来,申通的月度业务量始终保持在双位数的高速增长,第三季度已接近46亿件,同比增长26.08%,增速居行业之首。

提升市场份额被多家企业视为重中之重。申通快递总裁王文彬今年多次对外表示,希望未来三年在经济型快递里面,申通单量能够做到前三,时效和质量都能在第一梯队。南都记者了解到,申通的业务增量主要基于其针对不同平台用户推出的个性化服务方案:与菜鸟联手推出“经济圈次日达”产品;与抖音达成了在按需配送、仓配服务、逆向物流等方面的合作;为拼多多提供个性化服务方案;时隔2年恢复与京东的合作,来自京东的业务量快速增长。另据统计,上半年,申通大客户数量同比增长100%,大客户日均件量同比增长超100%。

“快递行业具有显著的规模效应特征。”韵达高管在投资者关系活动上也谈到,“充足的业务量可以发挥公司核心资产优势,摊薄经营成本,同时领先的服务优势是头部快递企业能够优化货品结构的基础,在同等规模下货品结构差异直接影响盈利水平,有收益的市场规模可以形成正向边际贡献。”

快递行业专家赵小敏分析认为,三季度快递公司财务指标低于市场预期,主要是淡季情况下,有些公司自身的策略和对市场的精准度判断可能出现一定的偏差。双11旺季叠加年底业绩冲刺,也为接下来行业竞争带来更多的不确定性。极兔上市后,菜鸟与顺丰也将在港交所挂牌,这些都将为行业带来新变量。明年行业分化还会进一步加速。快递业完全依靠价格主导的时代已经在今年彻底宣告结束,下一步各个公司要向产品主导和品质主导的阶段加速前行。

采写:南都记者 傅晓羚