作者 |范亮

编辑|丁卯

封面来源|视觉中国

随着公募三季报在11月初陆续披露完毕,各大基金的业绩情况也浮出水面。根据Wind数据,今年三季度普通股票基金、偏股混合基金平均收益约为-7%,灵活配置型基金的平均收益率约为-6%。再来看同期大盘的情况,三季度上证指数录得-2.86%,沪深300录得-3.98%,创业板指则录得-9.53%,通过对比不难发现,公募基金在三季度只是勉强跑赢了创业板。

这无疑是个令人惊讶的结果,作为股民们心中专业度最高的投资机构,公募为什么连大盘都跑不过了呢?

如果一定要找个理由的话,我们愿称之为“新老抱团股的崩溃”。

就从以三季度初为起点来看,公募重仓的前十大行业中,仅白酒、医疗服务、证券板块维持上涨,且涨幅不超过10%;而下跌的板块则有七个,其中电池、光伏设备、软件开发、通信设备的跌幅均在15%以上,而这四个板块分别对应着前两年机构明显抱团的光伏锂电,以及今年上半年抱团的AI概念。

因此,我们认为,今年Q3公募基金收益率的大跌,与机构们寻找新的抱团板块有着非常大的关联。

面对三季度公募基金的惨淡表现,“基民”们也纷纷选择躺平应对,根据Wind数据,股票型开放式基金在今年三季度的净申购份额为1861亿份,尽管数据表现还算亮眼,但有意思的是,这其中有超过1600亿份是由指数型基金贡献的;而同期混合型基金则更差,三季度净申购为-1341亿份。

那么,在投资难度明显增加的市场行情下,公募基金们在三季度究竟做出了什么样的选择?重仓板块之间有什么具体的变化?未来公募基金们又有怎样的一致预期?

抛弃光伏,喝酒吃药买汽车

在各大百亿基金经理的市场观点中,频频提到行业成长性与估值的匹配性。因此,从三季报整体的投资风格来看,机构主要选择的是成长性仍在,但同时估值水平也具备明显安全边际的板块。

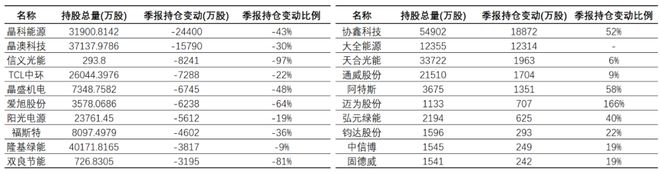

我们以申万二级行业为分类标准,统计每个行业中企业的被增减持个数,以及该行业在基金中股票仓位的变化。数据显示,如果用一句话来总结公募在三季报的调仓情况,那就是:大幅加仓汽车零部件、白酒、医药、半导体、金融,同时,减仓光伏、锂电、AI、电力。

其中,汽车零部件获得了最多的增持个数,光伏设备则获得了最多的减持个数。如果从仓位变动的角度来看,白酒、医药、金融板块仓位增加较多,光伏、电池、AI等行业仓位减少较多。

图:公募增持前20大行业,按增持个数排名(左),按股票仓位变动排名(右)

图:公募减持前20大行业,按减持个数排名(左),按股票仓位变动排名(右)

从三季报公募基金重仓行业的具体仓位变化上,我们也能理解为何光伏板块在今年三季度一路加速向下,作为曾经机构抱团的香饽饽板块,光伏如今却正在经历基金的“大逃亡”。

光伏如今的“惨淡”情况,主要还是源自行业三季度太多的“鬼故事”。

一是在主材方面,光伏组件价格的一路走低,到目前突破1元/w的大关,意味着行业价格战实质性开启。从各大硅片、组件企业的三季报来看,利润环比均出现较大程度的下滑。

二是在辅材方面,曾经浓眉大眼的的逆变器环节也因欧洲库存过高而进入主动去库存阶段,相关企业的业绩也在三季度大幅下滑。

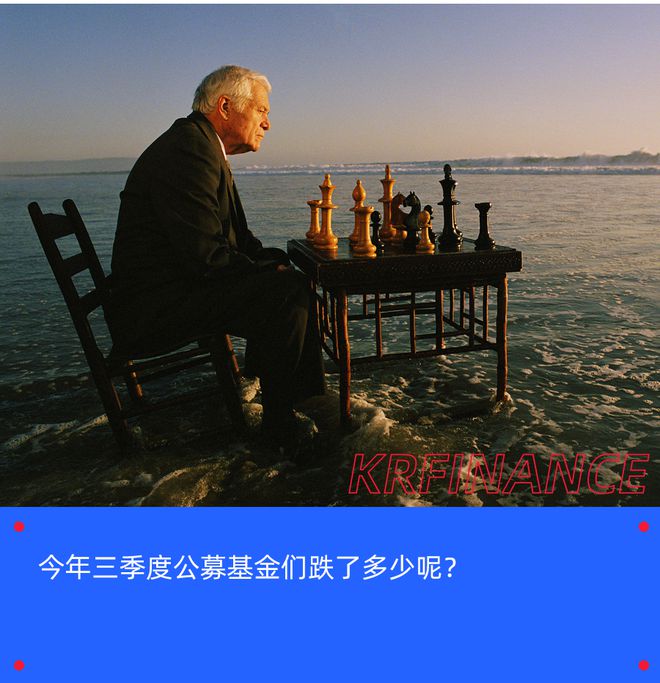

按持股数量变动来看,晶科能源、晶盛机电、德业股份等企业持股数较上期减少40%;中环股份、隆基股份持股数则分别减少约22%、9%。

当然,光伏板块中也有幸运儿,硅料企业如通威股份、大全能源、协鑫科技均获得加仓,中信博、固德威、迈为股份也同样获得公募加仓。

图:光伏个股Q3被公募增减持情况

资料来源:Wind、36氪整理

除了光伏以外,我们也看到,游戏板块在三季度也被公募基金大幅减持,最主要的原因还是AI板块缺乏短期业绩支撑,投资情绪在上半年退潮后,不少机构选择落袋为安。

那么,公募基金为什么会在Q3大幅加仓汽车零部件、白酒、医药、半导体这几个板块呢。

首先,汽车零部件被机构青睐,主要源自行业景气度的不断上升,以及情绪性的催化。

一是国内新能源车销量增长迅速,自有品牌市占率在今年Q1/Q2/Q3分别为52%/54%/57%,呈不断增长态势,而本土汽车产业链自然可以吃到自主品牌市占率提高的第一波红利。

二是在出口端,我汽车出口数据非常亮眼,7/8/9月汽车出口数量同比分别增长35%/32%/47%,呈不断增长态势,市场开始关注到出海的潜在增长空间。

三是在情绪面,9月初问界新款M7发布后,其亮眼的销量迅速掀起了产业链投资热潮,机构们开始提前卡位布局上游产业链。

从四季度的情况来看,公募在汽车零部件板块的布局毫无疑问是成功的,四季度以来汽车零部件板块涨幅已经超过5%,远远跑赢大盘。

按持股数量变动来看,模塑科技、银轮股份、均胜电子、福耀玻璃、华懋科技、贝斯特等企业被公募加仓较多。

图:汽车零部件个股Q3被公募增减持情况

资料来源:Wind、36氪整理

而在白酒、医药、半导体方面,机构们加仓的理由基本类似,那就是这几个板块在前期充分回调后,景气度有望底部反转,同时估值也因前期大跌有了比较高的安全边际。

这里我们直接引用几位基金经理的观点,白酒方面:银华富久食品饮料精选A焦巍指出“市场对消费尤其是白酒的预期较低,中秋国庆双节的反馈就看出来,白酒销量尚可但是利润一般,白酒表现平稳,目前处于底部区域,下行风险不大,上行需要基本面的催化”。

医药方面:中欧医疗创新A葛兰认为“站在当下时点来看,经过 2 年左右的调整,医药板块总体估值和市场持仓都在相对较低的水平,反应了较为悲观的基本面预期,随着后续基本面的逐步改善,板块整体仍有着较好的长期投资价值”。汇添富医药保健A郑磊也指出,“当下,医药板块已经具备了估值“底”、持仓“底”、政策“底”等较大级别底部的必要 条件,同时医药政策已经出现了一些积极的变化”。

半导体方面:中庚价值灵动灵活配置丘栋荣等指出,“消费电子与半导体越来越接近周期底部,看好消费电子一些底部反转并且已经实现新赛道卡位的行业领军标的,以及半导体的一些具备全球竞争力的公司”。

不太一样的社保基金

在对公募三季报的操作进行分析后,我们再来看看,同样作为机构大户的社保基金在三季度又有什么样的操作。

由于社保基金整体持仓股票数只有600多支,分散在60多个持仓组合中,且投资风格以长期持有为主,因此增减持公司数量并不像公募基金那样大开大合。

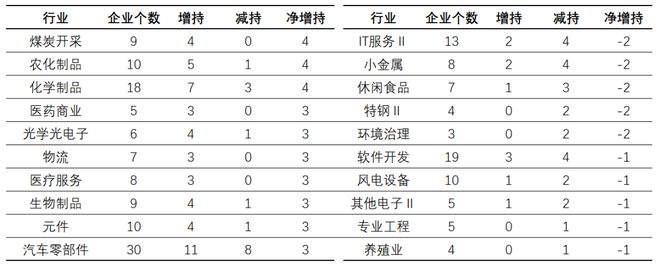

整体来看,社保的调仓风格和公募有着比较大的差异。尽管社保也同样增持了汽车零部件、白酒、医药、煤炭等板块,但在公募基金避之不及的光伏、电池、电力等领域,社保基金却选择了逆势加仓。

图:社保增减持前十大行业

资料来源:Wind、36氪整理

其中,光伏行业,社保基金共持有10支股票,在Q3增持了晶盛机电、欧晶科技;电池领域,社保基金共持有9支股票,增持了天奈科技、鹏辉能源。

此外,社保加仓企业个数较多的行业中,农化制品方面,新洋丰、扬农化工、齐鲁恒升等企业获得较多增持。物流方面,增持厦门象屿、建发股份等供应链运营企业,以及顺丰股份。

整体来看,由于社保基金的投资逻辑更偏长期思维,因此相对于博取短期收益提升业绩表现,其更在意行业的长期发展趋势,因此,对行业短期波动的容忍度也更高。所以,从最终的调仓情况来看,三季度,社保基金虽然同样加仓了部分在近期景气度比较高的行业,但却并未对长期前景较好的光伏、锂电等领域大幅减持。

展望四季度:成长、顺周期是主线?

从对四季度宏观形势的判断来看,百亿基金经理们普遍认为,当前国内的经济和资本市场的估值水平已经进入了底部区域,随着未来宏观调控政策的逐渐发力,经济和企业盈利有望触底回升。在海外市场,美联储的加息周期也逐步进行到尾声。

因此,未来A股的反转主要看国内经济复苏的力度和趋势。

嘉实增长归凯指出,9月制造业 PMI 自 4 月以来也首次回到荣枯线以上,工业品库存见底回升,国内经济出现阶段性见底企稳迹象。从海外来看,美国经济仍保持较强势能,通胀数据有所改善,美联储加息进入末期,但降息周期开启仍有待时日。

富国天惠精选成长A朱少醒也指出,经过三季度的下跌,权益市场整体估值吸引力进一步提升。当下再过度拘泥于各种偏淡的静态数据已经没太大意义。放在更长的时间维度,投资者当前选择承受的市场波动应该是值得的。

而在具体投资的方向和布局上,机构们在四季度则偏好顺周期+成长股。

在成长股的选择方面,基金经理们主要看重估值的合理性。

例如,嘉实积极配置一年持有A李涛等指出,由于近期市场风险偏好的持续下降,当前市场中已有一大批的优质上市公司处于极低的估值水平。尤其在成长性行业中,创业板指的市盈率分位数已触及开板以来的历史底部区域。

银华中小盘精选李晓星等认为,在市场信心恢复的过程中,成长股的估值修复会体现出最大的弹性;富国长期成长A厉叶淼等也指出,未来估值分位与成长增速显著不匹配的状况会逐步改变,中长期来看,成长性标的的吸引力已经非常显著。

在顺周期板块中,基金经理们则看重资源属性较强的板块。

国投瑞银产业升级两年持有A施成等认为上游具备资源属性的公司,由于其长期供应的速度限制,盈利中枢会持续上行。

东方高端制造 A李瑞关注库存周期带来的顺周期盈利扩张板块的机会,包括上游资本开支不足的资源品以及盈利稳定的高分红品种。

中庚价值灵动灵活配置丘栋荣等也关注供给端收缩或刚性但仍有较高成长性的价值股,主要行业包括基本金属为代表的资源类公司和能源运输公司等。

从四季度以来这两个板块的表现来看,其中,中信成长风格指数上涨约1%,万得顺周期概念指数则录得-3.1%,与此相对,上证指数和沪深300和同期涨幅则分别为-1.56%和-3.47%。可以看到,被公募机构青睐的成长板块在四季度的表现尚可,但顺周期则依然不太理想。在这种背景下,四季度公募机构们将会交出怎样的答卷,我们拭目以待。

*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

点击图片即可阅读