本轮美国股债抛售浪潮至10月下旬,但在过去两周强劲反弹。摩根大通认为,这一走势本质上是技术性的,是由动量策略和空头回补推动的结果。

摩根大通Marko Kolanovic分析师团队在上周公布的报告中表示,股票的风险回报仍然不具吸引力,由于明年的经济前景仍不明朗,对股市保留防御立场:

限制性货币政策可能会持续一段时间,股票估值较高,鉴于流动性缓冲减弱、一系列高利率,消费者可能开始紧缩开支,消费贷款产品、贷款标准收紧以及拖欠率上升。

这可能会在未来几个季度对需求造成持续冲击,削弱企业的定价能力和利润率,明年每股收益(EPS)增长12%的共识预期可能无法达到。

与此同时,考虑到过去一个月油价大幅下跌,地缘政治风险仍然较高,摩根大通对能源更加乐观。它削减了对国债的配置,将资金转向大宗商品尤其能源上面。

从国债转向商品,聚焦能源

摩根大通提出将资金配出从国债转向商品,主要基于一下几点考虑:

地缘政治风险仍然较高。

当前俄乌冲突带来的不确定性依然很大,地缘政治紧张局势也较难在短期内明朗。这增加了市场的波动性和风险溢价。商品特别是能源类商品的配置可以起到对冲作用。

能源领域的持仓较为清淡。

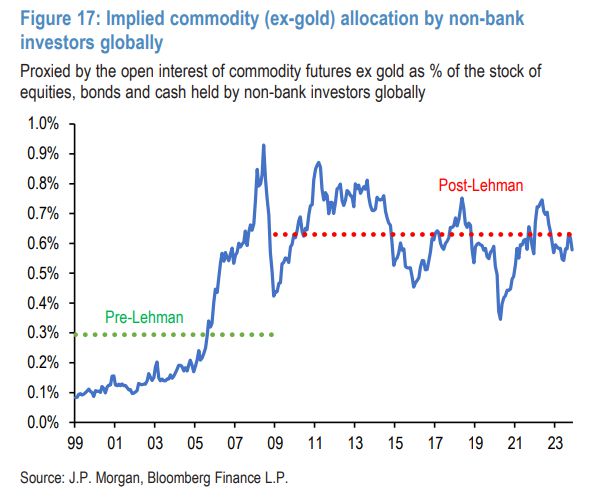

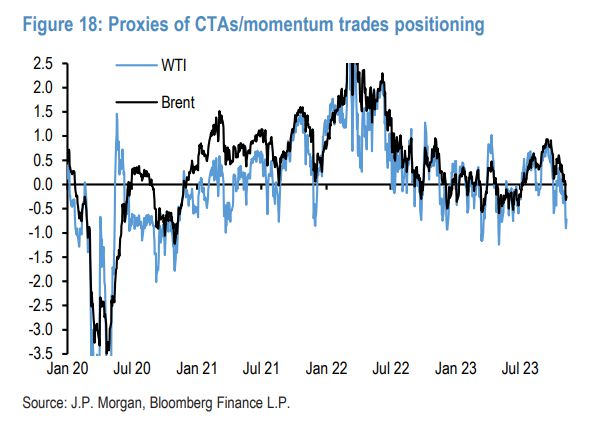

数据显示,由于过去一年的回调,投资者对商品(除黄金外)特别是能源类商品的持仓已经较为清淡。这意味着目前的减持并不充分,还有进一步增加配置的空间。

国债持仓偏重,需获利了结。

摩根大通认为,当前国债供给急剧增加,而投资者又持有较重仓位,这意味着国债市场将面临回调压力,因此有必要通过获利了结来减持头寸。

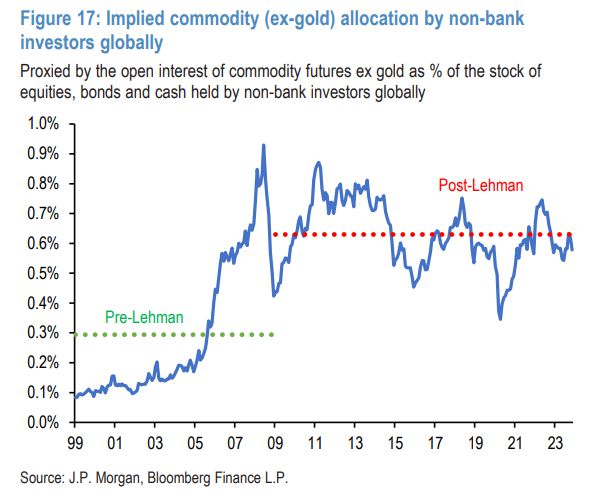

该机构指出,动量交易者的国债空头仓位基本已平仓。商品交易顾问(CTA)和其他动量型投资者此前极端做空的政府债券头寸已经基本平仓,这也为转向商品提供了技术上支持。

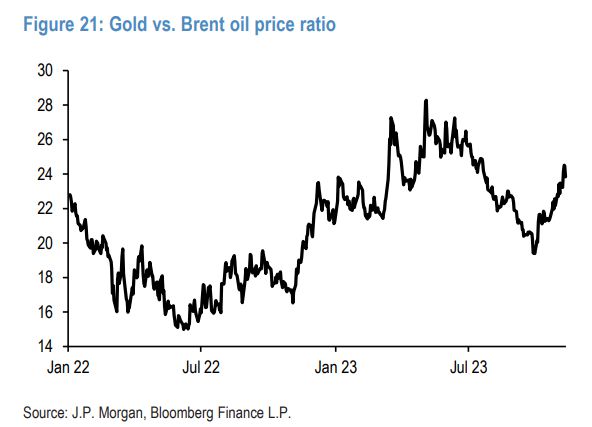

黄金与原油的价比看高。

从黄金与原油的价比上看,原油相对黄金而言仍然较为便宜,支持将资金转移到原油的配置。

股票依然性价比不高

在股市方面,摩根大通保留防御立场,而这取决于其对美国明年经济衰退的预期。

摩根大通指出,近几个月美国劳动力市场显示出超乎想象的弹性,而且第三季度GDP增长“异常强劲”,这表明美国经济衰退的时间可能会从明年年初推迟到年底。

三季度的企业财报也支持了这一观点。摩根大通在报告中写道:

在美国和欧洲,大约有75%至85%的公司已经公布了第三季度的业绩。

在不考虑能源部门的情况下,美国和欧洲(企业)的EPS分别增长9%和4%。超出预期的盈利表现推动标普500指数三季度综合EPS预期值大幅提升。在各个行业中,非必需品、金融和通信服务部门的盈利增长都达到两位数。

虽然三季度财报表现较为积极,但分析师对未来12个月的EPS预测主要是下调的。

经济的韧性为美联储的紧缩政策带来更多不确定性。华尔街见闻此前文章提及,为了进一步了解美国的经济状况,美联储已经开始了实地调研,通过企业管理人员和消费者反馈的坊间数据,更直观的了解经济形势。

而且,美联储最新的会议记要显示,联储决策者再次集体认为适合一段时间保持高利率,重申将谨慎行事,并没有流露结束加息周期的意愿。

美债涨势正在削弱

过去几周,美债市场得到一定的缓解,10年期美债收益率下降超过40个基点。但是30年期美债拍卖情况不佳,这表明,美债仍面临需求结构变化、供应过剩的窘境。

即使发行定息债券量没有预期的那么多,但今年净发行美债规模仍将从大约4500亿美元仍骤增至1.3万亿美元。

美联储的预期也转为更鸽派,中期预计将进行20多个基点的降息。此外,实质货币(real money)投资者的(美债)持仓整体仍比较长。

这意味着过去几周美债收益率可能没有太多上涨的空间,摩根大通尤其不看好7年期美债。同时,由于供给增加和需求结构变化,远期溢价进一步走高的压力将持续存在,预计收益率曲线进一步陡峭,因此,摩根大通更看好10年期与30年期之间的基差看涨仓位。

新兴市场:股市更乐观

美国劳动力市场数据疲软、工资数据通缩倾向减轻,新兴市场经济放缓但没有崩溃,对新兴市场部分资产形成了支撑。

摩根大通仍维持对新兴市场股票的看涨,预计其有望受益于增长前景的改善、低仓位和相对便宜的估值。

摩根大通表示:

一些新兴市场央行采取了风险管理的策略,实施的宽松政策较少,甚至有出乎意料的升息,主要是因为高油价和汇率贬值引发对通胀的担忧。随着其中一些风险逐渐减轻,央行有更多的灵活性,投资者对它们对风险的警惕感到安心。

由于美债收益率前景不太乐观,且新兴市场央行的宽松政策相对较少,摩根大通对于新兴市场债市持谨慎态度。

欧元区:中期债市相对乐观

欧元区方面,上周经济数据延续弱势基调,通胀放缓的速度和采购经理人指数(PMI)数据低于预期,三季度GDP数据显示欧元区经济适度收缩。

即使如此,摩根大通仍认为欧洲将避免衰退,经济增长将恢复至1%的水平。

摩根大通对欧元区债券保持中期看涨观点,持有德国5年期国债,但同时也持有欧元利率互换曲线上的10年期和30年期部分的陡峭部分,这意味着摩根大通预计长期利率较短期利率有所上升。

而对于股市,摩根大通维持谨慎态度,股市的风险回报仍然不具吸引力,不建议追高最近的反弹。