苏州女富豪施宁娣的入主预期,让洪汇新材(002802)上市后的首次易主颇受投资者期待。不过,筹划3个月,上述易主愿景最终梦碎,受到这一消息的影响,11月23日,洪汇新材股价“一”字跌停。此外,北京商报记者注意到,上市以来,公司实控人项洪伟已先后进行三次减持,还曾筹划转让公司26%股份,不过最终未果。11月23日,洪汇新材相关工作人员告诉记者,如果有合适的机会,会继续考虑易主事项。

“一”字跌停

11月23日,易主折戟的洪汇新材股价“一”字跌停。

交易行情显示,11月23日,洪汇新材刚开盘就被封死在跌停板上,全天报跌停价12.01元/股,跌幅为9.97%,截至当日收盘,仍有逾4万手卖单在排队出逃。

消息面上,公司筹划了3个月的易主事项,刚刚按下“终止键”。11月22日晚间,洪汇新材发布公告称,终止控制权变更事项,这也是公司上市后的首度易主。

此次控制权变更事项筹划自今年8月,彼时洪汇新材公告称,公司控股股东、实际控制人项洪伟与施宁娣签署了《股份转让意向书》,项洪伟拟将其持有的公司29.99%的股份(按意向书签署之日对应的股票数量为5467.24万股)协议转让给施宁娣。如上述股份转让得以最终实施完毕,公司控股股东、实际控制人将变更为施宁娣。

公告显示,施宁娣出生于1977年11月25日,地址位于苏州市吴中区保利独墅西岸花园。此次股权转让价格约为15.55元/股,经计算,施宁娣入主洪汇新材所需资金约为8.5亿元,资金实力相当雄厚,与洪汇新材彼时股价相比,溢价逾四成。

天眼查显示,施宁娣持股公司数量不在少数,并任职多家公司董事等职务,涉及光伏、新材料、半导体等领域。而洪汇新材主要从事氯乙烯-醋酸乙烯共聚树脂和氯乙烯共聚乳液的研发、生产和销售。

随着此次股权转让终止,洪汇新材易主的预期也随之落空。针对此次易主终止的原因,洪汇新材表示,自《股份转让意向书》签署后,双方进行了尽职调查等相关工作,并就签署正式股权转让协议进行了商洽,但截至公告日前一日双方未能达成一致。根据《股份转让意向书》“本意向书签署满3个月双方未能就签署正式股份转让协议达成一致的,本意向书自动终止”的条款,本次股权转让终止。

当被问及未来是否存在再度易主的计划时,洪汇新材相关工作人员告诉北京商报记者,如果有合适的机会,会继续考虑。

实控人曾转让26%股权未果

虽然是首次筹划易主,但洪汇新材实控人项洪伟早有“退出”征兆,在2020-2022年期间,项洪伟多次减持公司股份,还曾筹划大比例转让26%公司股权。

资料显示,洪汇新材上市于2016年6月29日,项洪伟为公司创始人。截至今年9月30日,项洪伟持有洪汇新材9627.71万股股份,持股比例为52.81%。上市之时,项洪伟承诺,自公司股票上市之日起36个月内,不转让或者委托他人管理其持有的公司股份。

2021年12月,项洪伟与再华新材料科技(苏州)有限公司(以下简称“再华科技”)、项梁分别签署《股份转让协议》,约定将其所持公司1079万股(占公司当时总股本的10%)以协议转让的方式转让给再华科技,约定将其所持公司1726万股(占公司当时总股本的16%)以协议转让的方式转让给项梁。

此次股份转让不涉及控制权变更,不过仍筹划了近一年的时间。2022年12月,洪汇新材表示,因再华科技未能按协议约定时间履行股权交易,项洪伟与再华科技双方协商一致,提前终止《股份转让协议》,同时也终止了与项梁之间的股份转让。

此外,项洪伟曾三度减持洪汇新材股份。2020年4月,项洪伟首度抛出减持计划,拟以集中竞价、大宗交易的方式拟减持不超过公司6%股份,最终实际减持3.66%股份。2021年4月,项洪伟再度抛出减持计划,拟减持不超1.95%公司股份,最终实际减持约0.53%公司股份。2022年9月,项洪伟第三次披露减持计划,拟减持不超2%公司股份,最终实际减持0.8%公司股份。

独立经济学家王赤坤表示,实控人多次进行减持,可能是出于自身资金紧张等原因,也有可能会被市场解读为不看好公司未来的发展。

前三季度净利下滑

实控人让出公司控制权背后,洪汇新材业绩正在走下坡路。

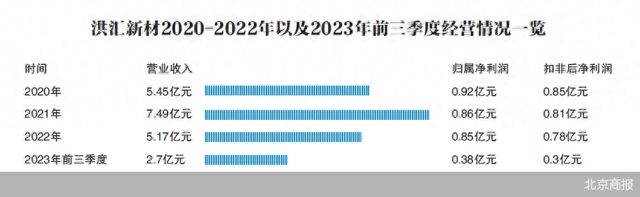

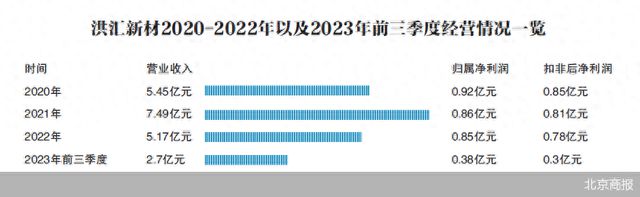

财务数据显示,今年前三季度,洪汇新材实现的营业收入约为2.7亿元,同比下降36.69%;对应实现的归属净利润约为3797万元,同比下降37.92%;对应实现的扣非后净利润约为2978万元,同比下降47.54%。

洪汇新材表示,报告期内营收下滑,主要是报告期内水性乳液(树脂)销售较上年同期减少所致;此外,报告期内汇率变化导致汇兑收益较上年同期减少、报告期内存货计提跌价准备、应收账款计提坏账准备较上年同期增加等因素,同样对报告期内利润产生影响。

把时间拉长来看,2020-2022年,洪汇新材净利呈持续小幅下滑状态,实现的营业收入分别约为5.45亿元、7.49亿元、5.17亿元;对应实现的归属净利润分别约为9190万元、8593万元、8455万元;对应实现的扣非后净利润分别约为8506万元、8127万元、7761万元。

投融资专家许小恒表示,不管公司易主成功与否,对于上市公司管理者来说,都需要做好经营,努力提振业绩。

北京商报记者 丁宁