消费者对“中国制造”标签的认同感正在加强,国货美妆迎来黄金时代。

走到第15个年头的“双11”,在经历近半个月的热战后迎来收官。

星图数据显示,“双11”综合电商平台个护美妆品类的全网销售额为786亿元,同比下滑4.38%。其中美容护肤销售额582亿元,同比下滑4.0%;彩妆销售额204亿元,同比下滑5.6%。

尽管今年“双11”的销售热度有所走低,但从目前已公布的各榜单战报来看,国货美妆品牌依然显示出强劲的发展势头。

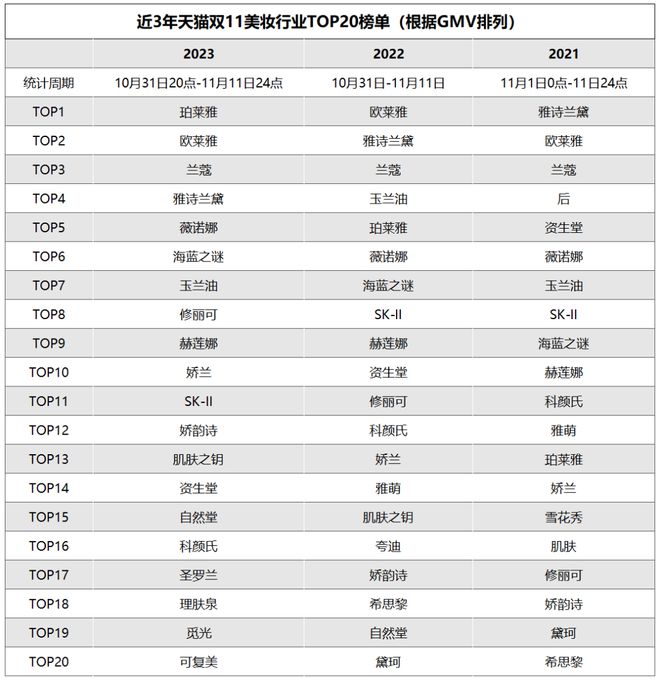

天猫大美妆披露的美妆行业TOP 20中,国货品牌占据5席,相较今年“618”增加1位,珀莱雅、薇诺娜、自然堂、觅光、可复美榜上有名。在美容护肤和彩妆两个子类目的TOP 20榜单里,国货品牌也分别抢占了5个和6个席位。

榜单进击的背后,释放出一个信号:国货美妆正在迎来黄金时代。

消费者对“中国制造”标签的认同正在加强。国泰君安研报指出,这背后是国货以更高效的组织实现产品创新和精细化营销,带动销售放量和品牌力提升,同时也受益于平价消费趋势。“双11”大促作为美妆行业全年销量的重要助推器,亦是映射品牌产品力与经营力的一面明镜,大幕落下,留给国货品牌的,仍是一场漫长的马拉松。

国货品牌进击

天猫数据显示,“双11”期间402个成交破亿的品牌中,243个是国货,占比达6成。具体到美妆领域,超20个国货品牌预售1小时便超过去年同期全天的成绩。

其中表现最亮眼的品牌当属珀莱雅。这个刚刚迎来20周岁生日的品牌,力压一众大牌,斩获天猫、抖音、京东多个平台美妆第一,这是时隔五年,国货美妆再次拔得头筹。

实际上,珀莱雅在过去几年“双11”中的表现并不稳定,2018年它也曾获此殊荣,正当市场沉浸在国货品牌崛起的欢呼中时,2021年珀莱雅甚至未进入榜单前十,2022年它仅位列第5。

“双11”预售首日,珀莱雅便已登上天猫美妆行业品牌成绩单榜首,2小时突破10亿元大关。预售阶段,其产品红宝石面霜3.0一小时卖出了超50万件,双抗面膜2.0一小时卖出超27万件。珀莱雅董事会于11月6日发布的公告则披露,经初步核算,主品牌珀莱雅天猫旗舰店GMV为18亿元左右,同比增长40%左右(10月31日20:00-11月3日23:59:59);抖音平台GMV为4.7亿元左右,同比增长200%左右(2023年10月20日00:00-11月3日23:59:59)。

另一个闯进前十名的国货品牌是贝泰妮集团旗下的薇诺娜。在天猫平台,薇诺娜跻身第5,相较去年上涨一名。虽然这是薇诺娜连续6年入围榜单,却是其首次进入TOP 5。

这两大国货品牌在本届“双11”中显示出极强的头部效应。

青眼情报数据显示,珀莱雅和薇诺娜占天猫美容护肤类目TOP 10品牌总GMV的比重已达25.56%。除此之外,闯入天猫美妆行业榜单前二十名的还有自然堂、觅光和可复美,分别位列第15、第19和第20。

不仅在美妆领域,彩妆赛道国货品牌也闯出了一匹黑马。

珀莱雅集团旗下的彩妆品牌彩棠力压诸多欧美品牌,夺得天猫彩妆榜单第二名,这也是彩棠首次闯入彩妆榜单。根据星图数据,彩棠在综合电商平台收获2.2亿元GMV,与名列第一的欧莱雅集团旗下高端美妆品牌圣罗兰仅有0.2亿元差距。民生证券研报指出,10月31日20-24时,彩棠天猫旗舰店销售额超2022年全周期、GMV同比增长超150%;10月20日-31日,彩棠在抖音的GMV同比增长超160%,最终获抖音美妆彩妆榜单第二名。

闯入天猫彩妆榜单TOP 20的国货彩妆品牌还有花西子、毛戈平、卡姿兰、花知晓与INTO YOU。据天猫数据显示,花知晓在今年“双11”第一波预售开启的1小时内,累计预售有效金额同比增长达5681%,几乎是实现了从小众到破圈。

两大巨头跌落

在一众国货品牌杀出一条血路的同时,也不乏星光黯淡者。

深陷舆论漩涡的花西子便是其中代表。

在经历李佳琦直播间“79元眉笔哪里贵了”风波之后,花西子一度在官方微博发表“发疯文学”,被网友质疑“戏太多”“博眼球”。或因受该事件影响,花西子在今年“双11”期间略显低调,试图淡化“李佳琦”这一标签。不同于彩棠、花知晓等其他国货彩妆品牌纷纷登上李佳琦所属的美ONE公司为“双11”预热的综艺《所有女生的offer3》,花西子选择隐身,即便旗下3款产品在预售首日重返李佳琦直播间,也并未出现在黄金时间段。

脱离了与李佳琦的深度绑定,花西子的销售出现明显滑坡。天猫彩妆品类首日预售榜单的前20名中,去年排名第4的花西子不见踪影,这也是其近5年来首次跌出这份榜单。而在彩妆品类排行榜的最终榜单里,尽管花西子成功重回榜单,但第9名的成绩也与昔日辉煌相去甚远:2022年“双11”,花西子曾经夺得这份排行榜第一;今年“618”,花西子也拿到了天猫彩妆全周期品牌成绩单的第一。在抖音平台方面,飞瓜数据显示,花西子的GMV同比下降36%,排名也从去年的第1名跌落至第7名。

另一昔日的国货美妆黑马完美日记,也早已光鲜不再:自2022年“双11”开始,完美日记消失于天猫彩妆品牌预售TOP 20榜单,也连续两年未出现在全周期榜单TOP 10中。而在2019年,完美日记曾是天猫“双11”首个破亿的彩妆品牌,并登上彩妆榜榜首。

反映在财报的数据上,完美日记母公司逸仙电商近年来也显出颓势。

2023年上半年,逸仙电商实现营收16.24亿元,同比下降11.87%,净利润亏损0.61亿元。从2021年第四季度开始,公司营收已连续7个季度下滑,业绩颓势主要由于王牌产品完美日记卖不动了。今年二季报中,逸仙电商表示净收入下降的主要原因是旗下彩妆品牌的净收入下滑。首创证券披露的完美日记GMV数据显示,今年前5个月,完美日记淘系GMV同比大跌50.58%,抖音GMV也下降30.96%。

行业大浪淘沙

珀莱雅、薇诺娜的狂飙和花西子、完美日记的跌落折射出美妆市场的风云变幻。

“双11”作为品牌方一年一度的“大考”,在某种意义上也是市场的一次大浪淘沙。

2016年以前,在淘系平台上诞生成长的“淘品牌”一度是“双11”大战中的最大赢家。御泥坊、膜法世家等品牌,借助平台的流量倾斜、秒杀买赠等营销玩法,迅速实现在方兴未艾的时代里野蛮生长。然而,缺乏稳固的市场根基和品牌底蕴的淘品牌显得后劲不足,近年来不少已在各大排行榜上销声匿迹。

完美日记、花西子等新锐国货品牌的发家历程,与“淘品牌”不无相似之处。“5000篇小红书测评、2000篇知乎问答、搞定李佳琦和薇娅,等于一个新品牌”,这套营销圈戏谑式的总结,直指新锐品牌迅速崛起的秘诀:营销至上。招股书中,完美日记将深度合作的KOL资源视为品牌的核心竞争力,小红书等社交媒体上铺天盖地的营销笔记是消费者对其的第一印象;花西子则与头部主播李佳琦深度绑定,以至于李佳琦本人都表示“差点花西子姓李了”。

当美妆行业进入发展瓶颈期、消费者趋于理性后,营销驱动的战略开始失效了。“用心做营销,用脚做产品”是消费者对此类品牌的吐槽,一跌再跌的销售额排名亦反映出其乏力的后劲,以及倚重于网红营销而带来的不确定性。这套玩法也让品牌不堪重负。完美日记的营销费用占总营收的比例一度高达72%,烧钱的巨额营销亦是逸仙电商在资本市场上表现不佳的重要因素。

已经打响知名度的品牌尚且如此,更多的中小品牌还未为人所知,便已黯然离场。据企查查数据,2022年,全国共有74.6万家化妆品相关企业注销或吊销。具体到品牌上,本土新锐美妆品牌It's Focus、卡乐说、Fomomy浮气在今年内接连倒闭,过去三年退出市场的美妆品牌多达30余个。

资本市场的用脚投票,同样反映出国货美妆赛道的“降温”趋势。

2023年华南国际美博会上,一场题为《2022-2023美妆新消费投融资盘点》的演讲指出,据不完全统计,2022年1月-2023年6月,新消费美妆赛道共有48起融资事件,对比2021年的126起融资事件,数量可谓锐减。

如何抓住机遇

珀莱雅等品牌的“双11”战绩,似乎让深陷寒冬的国货美妆品牌看到了春天的曙光,也让市场发现国货品牌与国际大牌相抗衡的实力。

捷报频传之后,国货品牌如何接住“泼天富贵”,仍然是一个待解的命题。

有行业从业者对《国际金融报》记者直言,“国货品牌最直接要面对的问题,便是运营能力能否跟上突飞猛进的销售额。”以珀莱雅为例,去年“双11”期间,其便遭到大量不发货乃至虚假发货的投诉。今年,类似问题再次出现,社交媒体平台上涌现出大量对珀莱雅售后服务不到位、发货不及时、虚假发货等现象的吐槽。

与此同时,如何撕去“重营销,轻研发”的标签,也是国货美妆品牌们急于突破的难题。

青眼情报数据显示,2023年上半年,国内化妆品相关上市企业销售费用约为140.88亿元,同比增加10%;研发费用为16.64亿元,同比下滑1.8%,研发费用占比3%,与去年同期基本持平。反映在财报上,今年上半年,各家公司的营销费用仍维持在较高水平。珀莱雅的销售费用占集团营收比重为43.56%。韩束母公司上美股份,其销售及分销开支在收入中的占比由去年同期的48.2%上涨至53.6%。

今年以来,国货美妆品牌愈发倾向于将“研发”作为对外沟通的重点。珀莱雅推出《国牌长跑》短片,强调自己在“科学配方”领域的“20年长跑”;润百颜、瑷尔博士、欧诗漫、韩束、丸美与WIS六大品牌,则参与了由抖音旗下数字营销平台巨量引擎打造的美妆IP“了不起的中国成分”,试图展示自身在护肤科技上的努力。但在营销费用高企的大背景下,反复对外释放对科研的重视,在业内看来“只是营销风向转变的一个侧面”。

此外,有观点认为,国货美妆品牌的逆势增长,是品牌自身实力的提升,也有消费者购买力下降、海外大牌风光不再后的“平替”的影响。据星图数据和飞瓜数据的统计,在客单价方面,国货品牌与海外品牌之间存在明显的差距。此前花西子引发的“哪里贵了”之争,亦反映出消费者对于国货美妆迈向中高端的质疑,其“性价比”的烙印依然深刻。

某国货美妆品牌营销从业者梁雯(化名)告诉记者,“‘大牌平替’是国货美妆建立市场认知时经常会用的概念,但这也会让消费者觉得,国货的卖点就应该是价廉物美。一旦想做高端化转型,消费者很难买账。”她也指出,国外美妆巨头如欧莱雅、雅诗兰黛等早已积累起充分的品牌溢价,“消费者认可它们是高端的、有品牌价值的,但这几年兴起的国货美妆,在品牌溢价上就显得比较薄弱”。

针对国货美妆品牌未来的发展,艾媒咨询CEO兼首席分析师张瑞指出,国货品牌相对实惠的价格、时尚的体验感和具有话题性的营销,年轻消费者还是比较热衷的。科技驱动、强调天然和安全、定制化等都可能是未来市场发展的主力方向,国货品牌应该抓住这些市场趋势,时刻跟上和分析消费者的需求变化。

国货美妆品牌取得了令人瞩目的成绩,然而,其真正的竞争力和可持续性,还需要更长时间的检验。

一路高歌猛进的国货美妆品牌如何确保“双11”的成功不仅是短暂的繁荣,而是品牌长期发展的有力契机,是一个艰难却必须解答的问题。