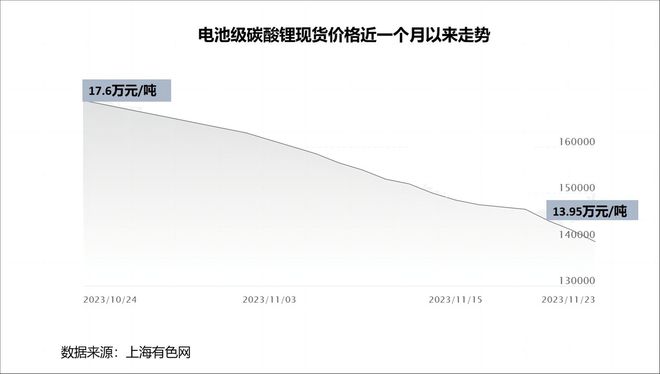

本周,动力电池、储能电池重要核心原材料碳酸锂的价格持续下跌,以电池级碳酸锂现货价格为例,根据上海有色网提供的数据,11月21日均价较前日下跌1.7%,22日下跌1.4%,23日下跌近1.8%,并跌破14万元/吨点位,再创两年来新低。

有“白色石油”之称的这一新能源关键材料缘何“跌跌不休”,未来走势如何,对下游又会形成怎样的影响?这些问题引发了市场、业界高度关注。

产能过剩需求趋弱现货、期货交易价格均大幅走低

碳酸锂是电动车动力电池、电力系统新型储能电池等的正极核心原材料,近年来得益于相关新能源产业的飞速发展,成为了有色金属届炙手可热的“明星”。同时,随着全球范围内锂矿竞标、开采竞争愈发激烈,下游产业供需情况不确定性增加,碳酸锂价格的波动性也逐渐加大,对产业链形成冲击。今年7月21日,我国广州期货交易所上市了国内首个碳酸锂期货合约,意在加强定价话语权,稳定其价格,抑制暴涨暴跌现象。

但就目前来看,碳酸锂价格坐上的“过山车”仍未“安全到站”。

现货方面,自10月18日起至今,每个交易日均价都以下跌收尾,近一个月跌幅超过10%,本周更是如前文所述屡现1%以上跌幅,11月23日均价13.95万元/吨,是两年以来的最低水平。如果将目光放得更远些,目前的价格相比于2022年11月中旬60万元/吨的高点,已下跌超过75%;较今年年中6月份30万元/吨左右的均价也跌去了一半多。

期货方面,自9月末降至14.5万元/吨的上市以来低点后,交易价格在10月假期过后反而迎来“触底反弹”,一度有过一波超过20%的上涨;但随后,交易价格虽现货同步震荡走低,本周波动幅度更是明显加大,11月22日,碳酸锂期货主力合约一度跌停,收盘时跌幅高达6.98%;23日也仍未走出颓势,收跌2.19%。

市场普遍认为,供需关系是近期碳酸锂交易价格持续走低的主因。

东证期货分析称,前两年锂电产业存在整体过热的现象,资金大举涌入,产能大幅扩张,但从今年来看,无论是电动车还是储能,需求都不及此前预期,发展速度也有减缓迹象,这是市场交易价格波动下行的主线逻辑。而对于期货市场的走势,东证期货研究团队对钛媒体App解释称,10月上旬上游厂家减产消息对价格形成了支撑作用,多头资金助推了期货盘面表现,但随着下游需求始终偏弱,现货价格反弹失败连续下跌,长期供需宽松坐实,期货市场出现了远大于现货市场的跌幅。

光大期货点评称,目前碳酸锂中上游抛货情绪仍较重,散单低价消息频出,下游情绪依然偏悲观,仅维持刚需采购。近期整体需求环比也有所走弱,电池产量环比下降,再叠加新能源车企库存有一定压力,需求短期内难见亮点。

中信建投也认为,此前市场本对锂电需求看涨,有价格反弹的预期,但实际上10月以来呈现出供需两弱的态势,而且供给减少幅度不及预期,价格不但未能走出低谷,反而持续走低。

锂电板块表现惨淡,龙头业绩承压

供需情况、价格波动也影响着锂电产业链企业的股价表现。近期,锂电板块整体呈下跌趋势,资金也持续流出,截至11月23日收盘,碳酸锂龙头天齐锂业(002466.SZ)、赣锋锂业(002460.SZ)本周股价较上周均有超过3%的跌幅。

其实,今年前三季度锂业公司盈利能力就已经因价格回落而高度承压。仍以龙头天齐锂业、赣锋锂业为例,前者今年前三季度实现营收333.99亿元,同比增长35.52%;归母净利润80.99亿元,同比下降49.33%;其中,第三季度实现营收85.76亿元,同比下降17.14%,归母净利润16.46亿元,同比下降70.89%;赣锋锂业方面,今年前三季度实现营收256.82亿元,同比下降6.99%;归母净利润60.10亿元,同比下降59.38%;其中第三季度实现营收75.4亿元,同比下降42.8%;归母净利润仅1.6亿元,同比下降97.9%。

股价方面,截至11月23日收盘,天齐锂业每股52.37元,较今年1月末96.90元的年内高点跌去46%;赣锋锂业每股42.33元,较今年二月初82.45元的年内高点也已接近折半。

有业内人士表示,锂业双雄前些年随着新能源汽车爆发、新型储能进入规模化应用而赚得盆满钵满,也积攒了大量产能,而随着行业进入下行周期,其业绩也遭受了“反噬”。而且,目前这两家公司都还有规模不小的产能未落地,未来随着锂价的波动,压力可能进一步加大。

周期冲击下,锂业龙头愈发倾向一体化布局、多元化投资,以此来抵御风险。赣锋锂业近期宣布拟在南昌市投建锂电池生产基地项目,其中一期规划用地约150亩,计划建设年产5GWh储能PACK电池生产基地。而根据今年的半年报及去年的年报来看,赣锋锂业在电池方面的布局愈发深入,显然不是“试水”那么简单。此外,赣锋锂业今年还与赛力斯的子公司瑞驰新能源签订了投资协议。天齐锂业的投资也更加向下游倾斜,今年7月曾领投电动汽车品牌smart的A轮融资,计划投资1.5亿美元。

但对于龙头公司这些操作的成效,上述业内人士表示需进一步观察,尤其是在电池领域已有宁德时代这样的龙头,而且同样存在产能过剩、价格越来越卷等问题的情况下,此时布局看似是抵御风险,但实际上也会带来不少风险。

碳酸锂价格预计仍会下,电动车、储能同样面临产能、价格战困境

对于锂价的未来走势,市场看法并不乐观。

中金公司此前的一份研报显示,2023年全球锂供需格局的反转只是开始,预计直到2025年锂价还将呈现震荡下行走势。

东证期货表示,在需求增速持续放缓的情况下,预计碳酸锂价格在较长时间内仍将处于下行态势中,未来期货市场价格波动幅度也仍将较大。

此前,智利矿业化工(SQM)发布三季报时曾指出,行业竞争加剧,随着锂供应持续过剩,全球范围内的锂价未来都将进一步下跌。作为全球第二大锂生产商,SQM的观点很有代表性。鑫锣锂电研究员钱艺也曾在接受中国经济时报采访时表示,从全球来看,澳洲、南美、非洲新增锂矿产能会逐步释放,而2024年锂电需求增速则会继续放缓,这个主线不变,碳酸锂的价格还会承压下行。

上游利润承压,下游动力电池、储能电池厂家和新能源车企虽能因此短期获利,但由于此前堆积的产能和上游价格传导效应导致的“降价”竞赛,下游的日子也并不好过。

在11月22日的《财经》年会上,多位演讲嘉宾提到新能源汽车的产能过剩风险。能源基金会首席执行官兼中国区总裁邹骥表示,前几年新能源的火爆带动起了大规模的投资冲动,资金听说电动车要赚钱、储能要赚钱,就疯狂地往里投钱,导致产能过剩问题。他举例称,今年我国新增了900万到1000万辆电动车,估计年底电动车保有量会超过2200万,有些电动车产业集聚的省市前几年很风光,但现在很发愁,因为产能过剩,相关企业眼看就要出问题,产业大洗牌的风声不止。

而储能方面,根据钛媒体App此前报道(新型储能“大赌局”:“卷”产能、“卷”价格,却未必“卷”得出未来),近年“一哄而上”的扩产潮已经催生了供给端的过剩,再加之市场上产品同质化严重,企业为了多拿订单,只能牺牲利润打价格战,行业无序竞争风险骤增。在11月23日的2023中国能源研究会年会储能专题论坛上,中国能源研究会储能专委会主任陈海生称,今年储能系统中标均价已下跌超30%,近期最低中标价跌破0.9元/瓦时。如果价格继续下行,不少企业都会面临竞标价低于成本价的窘境。

目前看来,一场可能席卷整个锂电产业链的洗牌正在酝酿之中,上中下游企业都面临着极大的不确定性。

(本文首发钛媒体APP,作者|胡珈萌,编辑|刘洋雪)

更多宏观研究干货,请关注钛媒体国际智库公众号: