【文/观察者网 邹煦晨 编辑/吕栋】

目前国内唯一实现8英寸CMP设备境外批量销售的设备供应商晶亦精微,其于近期公布科创板IPO问询回复函。此前5起千万级的未决诉讼,均已和解。似乎晶亦精微IPO之路将“顺畅”。不过,作为晶亦精微第一大客户中芯国际,其近期公告中表达了一些对半导体行业的担忧。

未来能否在12英寸大展手脚?

化学机械抛光(CMP)设备主要用于半导体制造领域。

从产业上下游关系来看,半导体产业链可分为晶圆材料制造、半导体设计、半导体制造、封装测试四大环节,除半导体设计环节外,其他领域均有CMP设备应用。

比如,在半导体制造环节,半导体制造过程按照技术分工主要可分为薄膜沉积、化学机械抛光(CMP)、光刻及显影、刻蚀、离子注入等工艺,半导体制造中的CMP工艺环节是CMP设备最主要的应用场景,占半导体制造设备投资的比例约为3%。

半导体制造环节示意图,数据来源:申报稿

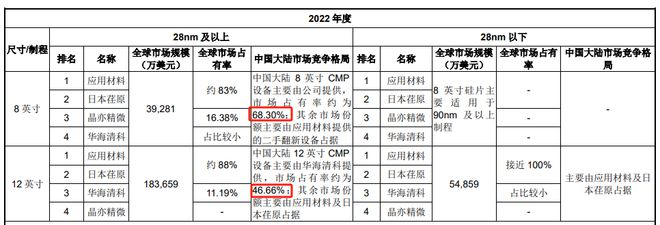

全球CMP设备市场主要由美国应用材料和日本荏原占据,处于高度垄断状态。根据Gartner数据,上述两家制造商的CMP设备全球市场占有率超过90%,尤其在14nm以下先进制程工艺产线上使用的CMP设备主要由美国应用材料和日本荏原两家国际巨头提供。

中国大陆2022年CMP设备市场规模达6.66亿美元,但绝大部分高端CMP设备仍然依赖于进口,主要由美国应用材料和日本荏原两家提供。国内从事CMP设备业务的主要企业有晶亦精微及华海清科,其中晶亦精微是国产8英寸CMP设备的主要供应商。

CMP设备根据应用端需求,可分为6/8英寸兼容CMP设备、8英寸CMP设备、12英寸CMP设备,技术难度呈递进状态。比如,12英寸CMP设备相较于8英寸CMP设备在设备产出速率、非均匀性、碟形缺陷控制、抛光清洗后缺陷控制、抛光头分区数和金属离子沾污等关键技术指标上要求更高,技术难度更大。

并且,8英寸CMP设备2022年中国大陆市场规模约为1.39亿美元,比12英寸5.27亿美元的规模要小得多。

在此背景下,晶亦精微虽然占8英寸CMP设备中国大陆市场的68.30%,但只占中国大陆的CMP设备的10.68%。

市场占有率摘要,数据来源:回复函

回复函显示,晶亦精微12英寸CMP设备起步较晚,仍处于市场开拓阶段,目前仅通过产线工艺验证,预计2023年下半年实现收入,在市场地位和市场认知度方面与国际行业巨头存在一定差距,与华海清科相比在12英寸设备市场占有率方面也存在一定劣势。

资料显示,12英寸CMP设备2022年全球市场规模约为23.86亿美元,其中28nm及以上市场规模为18.37亿美元,A股上市公司华海清科市场占有率约为11.19%。另外,中国大陆12英寸CMP设备主要由华海清科提供,2022年市场占有率约为46.66% 。

从体量和研发费用来看,华海清科2023年上半年营业收入为12.34亿元,为晶亦精微的4倍;华海清科同期研发费用为1.39亿元,为晶亦精微的4.24倍。

那么,晶亦精微未来12英寸CMP设备能有多大空间?

另外,虽然晶亦精微在申报稿表示自己是目前国内唯一实现8英寸CMP设备境外批量销售的设备供应商。但其境外销售收入并不算高,比如其2023年上半年境外销售收入为3767.9万元,比境内2.71亿元的销售收入要低不少。

中芯国际对行业有担忧

2020年至2022年,我国半导体设备市场增长势头强劲,根据SEMI统计,中国大陆市场的半导体设备销售额复合增长率达47.57%,中国大陆CMP设备市场规模复合增长率达24.60%。

晶亦精微回复函列举了5家同行业可比公司,它们分别是华海清科、中微公司 、北方华创、芯源微、盛美上海。这5家公司2021年和2022年营业收入增长率的平均值分别为60.88%和77.25%。

在此背景下,晶亦精微2020年至2022年的营业收入快速增长,由1亿元增至5.06亿元;其归母净利润由-0.1亿元增至1.28亿元。另外,晶亦精微2023年上半年的营业收入为3.09亿元,净利润为9330.2万元。

从客户角度来看,除2021年外,这一时期晶亦精微的第一大客户均为中芯国际。有关收入占晶亦精微主营业务收入的比例分别为71.17%、29.03%、49.71%和50.67%。

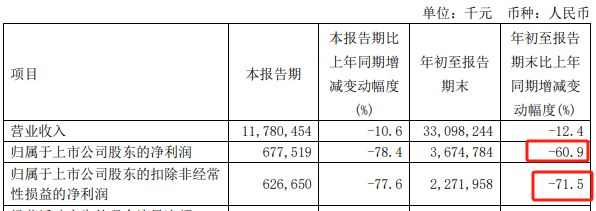

不过,中芯国际2023年前三季度的业绩下滑较多。其营业收入为330.98亿元,同比下降12.35%;其归母净利润为36.75亿元,同比下降60.86%;其扣非后归母净利润为22.72亿元,同比下降71.5%。关于业绩下滑,中芯国际在三季报中表示,主要是由于晶圆销售量同比减少及产能利用率下降所致。

中芯国际2023年前三季度业绩,数据来源:三季报

另外,中芯国际在11月13日的公告中表达了一些对半导体行业的担忧。

市场方面,中芯国际于公告中表示,今年下半年没有出现大家年初时期待的V型或U型的反弹,整体仍停留在底部。在中国市场上,去年三季度开始出现的产品高水位库存问题已得到缓解,降到了一个比较健康的水平;终端和整机厂商对供应链进行了管理,对“在地化”进行了规划;中国客户的新产品需求较好,部分大宗产品供不应求,但同时也对老产品形成了降维打击,使尚存的老产品库存消化变慢,同质化低价竞争加剧。此外,紧张了三年的汽车产品的相关库存也开始偏高,已引起主要客户对市场修正的警觉并对下单迅速收紧。

中芯国际还在公告中表示,“原来大家觉得可能这一次的下行是一年的时间,到了年底会恢复,(也就是一个 U 型)。现在看来,我们认为这个事情要放大一倍,是Double U(两个U型)是两年。两个U中间会跳起来一点,也就是有个小行情。这一轮小行情是手机带动,集中在三季度内发布,有很多特定的人群几年没换手机了,所以这一轮大家都换手机。我们认为个小行情并不带动整个大的形势的变化,来年看起来手机整个的销售量基本跟今年是持平的。”

对于8英寸,中芯国际在公告中还有表述,即“这次小阳春,手机相关的快充、电源管理、蓝牙、wifi 等都是八英寸的,需求量恢复了一些。如果明年跟今年整体平均是差不多,那么现在的产能利用率会维持相当长一段时间。全世界的八英寸产能利用率在50%-70%附近,整体不会有特别大的改观。”