【文/观察者网 邹煦晨 编辑/吕栋】

截至10月20日,科创板今年下半年仅新增两家IPO企业,其中一家便是郑州恒达智控科技股份有限公司(下称“恒达智控”),该公司上市申请于9月25日被上交所受理。

恒达智控主要为煤矿用户提供定制化的智能化开采控制系统解决方案,生产销售电液控制系统、智能集成管控系统、液压控制系统与智能供液系统四大系统及相关配件。

根据格物致胜的统计及同行业上市公司公开披露数据,2022 年度,恒达智控电液控制系统、智能集成管控系统市场占有率排名国内第一。

不过,恒达智控关联交易较多,第一大客户和第一大供应商均为关联方;业绩虽然较好,但发明专利和研发费用等均低于可比公司。

另外,恒达智控此次IPO保荐机构的持股公司突击入股。若恒达智控成功上市并达目标估值,则相关股东将获得不菲的收益。

“老二”发力研发,还能否保持第一?

长期以来,煤炭是我国重要的能源来源,是我国能源安全稳定供应的“压舱石”。国家统计局数据显示,2022年我国煤炭消费量占能源消费总量的56.2%,比2021年上升0.3个百分点。

中国煤炭工业协会副会长、信息化分会会长王虹桥今年10月向人民网表示,“我国煤炭行业大力推动新一代信息技术与煤炭工业各领域的深度融合,积极推进企业数字化转型和煤矿智能化建设,助力行业转型升级与高质量发展,取得显著成效。”

从数据来看,煤炭行业行业数字化研发投入近三年年均增长超过20%;取得相关发明专利数量年均增长超25%;用于煤矿智能化总投资超过1000亿元。

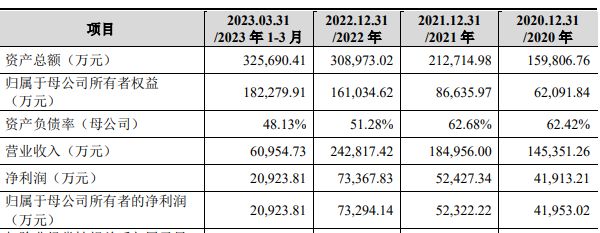

在此背景下,恒达智控2020年至2022年以及2023年第一季度的营业收入分别为14.54亿元、18.5亿元、24.28亿元、6.1亿元,归母净利润分别为4.2亿元、5.23亿元、7.33亿元、2.09亿元。

财务摘要,数据来源:申报稿

电液控制系统是恒达智控最主要的收入来源,2020年至2022年占主营业务收入的比例均在40%以上。

资料显示,电液控制系统是由嵌入式硬件、实时操作系统和相关传感器组成的控制系统,采用千兆工业以太网、现场总线冗余通信架构,能够实现综采工作面装备由液压的单一控制向电控的群组智能控制升级,是综采工作面装备智能化的重要基础。恒达智控电液控制系统主要应用在液压支架、转载机、顺槽皮带机、刮板输送机等综采装备上。

国内电液控制系统市场主要竞争者包括恒达智控、天玛智控和天津华宁,前述三名竞争者2022年市场份额合计达81%,整体集中度较高。三者产品收入分别为13.7亿元、12.6亿元、3.4亿元,市场份额分别为38%、34%、9%。

2022年国内电液控制系统市场份额情况,数据来源:格物致胜及公开信息

值得一提的是,天玛智控最主要产品也是电液控制系统,且在与恒达智控市场份额接近的同时,其发明专利和研发费用均远高于恒达智控。

资料显示,天玛智控截至2022年12月31日,拥有授权专利382项,其中发明专利194项。而恒达智控截至2023年3月31日,拥有授权专利63项,其中发明专利15项。

另外,天玛智控2022年度研发费用为1.67亿元,占营业收入比例为8.48%。而恒达智控2022年度研发费用为9932.59万元,占营业收入比例为4.09%。

恒达智控剩余三个系统则分别为:智能供液系统是为综采工作面液压系统提供压力和流量的动力系统;智能集成管控系统是对各系统数据集成监测和智能协同控制的智能管控系统;液压控制系统则是通过控制液压阀阀门开合与闭锁实现对乳化液流动方向的控制,进而控制支架立柱及千斤顶做出伸收及闭锁动作,实现液压支架在综采工作面的支护、升降、前移等动作,为煤矿开采提供安全操作空间。

产品摘要,数据来源:申报稿

总体来看,恒达智控申报稿中列举的同行业可比上市公司除天玛智控外,还有中控技术、恒立液压、伟创电气。这三家公司不管是发明专利数量,还是2022年研发费用及研发费用率(研发费用占营业收入的比值)均比恒达智控要高。比如,中控技术2022年年末发明专利为425项,2022年研发费用为6.92亿元,占营业收入比例为10.45%。

第一大客户和第一大供应商均为关联方

恒达智控的控股股东郑煤机系国内煤炭综采装备制造领先企业,主要从事液压支架等综采装备的生产与销售。

2020年至2022年以及2023年第一季度,恒达智控的第一大客户均为郑煤机。恒达智控对郑煤机及其控制的其他子公司销售金额分别为4.75亿元、5.96亿元、8.16亿元和1.67亿元,占恒达智控营业收入比例分别为32.69%、32.23%、33.60%和27.46%。

值得一提的是,郑煤机还持有郑州速达工业机械服务股份有限公司(下称“速达股份”)19.82%的股份。速达股份虽然目前主板IPO过会,但其曾创业板IPO折戟。

2021年1月20日,速达股份创业板IPO上会时,郑煤机彼时持有速达股份29.82%的股份。不过,速达股份上会遭到上市委的否决,上市委关注的点包括郑煤机对速达股份存在重大影响而不构成实际控制的理由;速达股份与郑煤机存在较多关联交易,且客户、供应商存在重叠,并接受郑煤机派驻的财务人员等。

速达股份创业板IPO上会摘要,数据来源:深交所

2020年至2022年以及2023年第一季度,恒达智控对郑州速达工业机械服务股份有限公司等其他关联方也有销售。与前文郑煤机相关数据进行合并,销售的金额为4.96亿元、6.29亿元、8.87亿元、1.79亿元,占营业收入比例为34.12%、33.99%、36.52%、29.39%。

除第一大客户为控股股东外,恒达智控第一大供应商也为关联方。

2020年至2022年以及2023年第一季度,恒达智控的第一大供应商均为北路智控。相关不含税的采购金额分别为7308.99万元、9359.45万元、1.24亿元、3453.64万元,占当年采购的比例分别为7.53%、7.64%、8.43%、9.00%。

资料显示,郑煤机曾于2020年9月突击入股北路智控,占北路智控上市前8%的股份。2020年和2021年,北路智控有关公告中第一大客户均为郑煤机。北路智控2022年8月上市后,郑煤机持股比例降至6%。值得一提的是,虽然北路智控2022年未披露第一大客户的名字,仅披露金额为1.28亿元。但郑煤机2022年年报披露其与北路智控的关联交易金额为1.37亿元,所以北路智控2022年第一大客户很可能也是郑煤机。

由于郑煤机为北路智控持股5%以上之股东,所以恒达智控在申报稿中将北路智控认定为关联方。

一位接近监管部门的人士对观察者表示,对于IPO企业存在客户和供应商为关联方的情况,监管机构通常关注:身为客户和供应商的合理性及必要性,是否符合行业特征;销售及采购交易是否公允,是否存在利益输送。

相关信息摘要,数据来源:相关公司年报

深交所官网显示,恒达智控此次IPO的融资金额为25亿元,发行不超过6352.94万股,占发行后总股份的15%。以此计算,恒达智控目标估值为166.67亿元。需要指出的是,截至10月20日收盘,郑煤机的总市值也才219亿元。恒达智控2022年营业收入仅为郑煤机的7.58%,归母净利润仅为郑煤机的28.88%。

另外,恒达智控此次IPO保荐机构中信建投的全资子公司中信建投投资有限公司通过嘉兴顺泰间接持有恒达智控1.01%的股份。申报稿显示,恒达智控为公司2022年9月增资时引入新股东,属于“最近一年发行人新增股东”。资料显示,突击入股主要是指拟上市公司在上市申报材料前的1年内,有机构或者个人通过增资或受让等方式成为公司新股东的情形。所以嘉兴顺泰属于突击入股。

并且2022年9月突击入股的股东还有泓松投资、芜湖信郑、中原前海、嘉兴荣盈等,彼时入股价格为52.77元/注册资本。定价依据为以2022年4月30日为基准日的股东全部权益评估值54.77亿元为基础,并考虑利润分配的影响后,相关方协商确定。

观察者网初步计算,2022年9月突击入股的河南转型发展基金、泓松投资、芜湖信郑、嘉兴顺泰、中原前海、嘉兴荣盈投资金额为5亿元。若恒达智控达成此次IPO目标估值,则相关股份估值为11.41亿元,增值率为128.25%。

此外,这些公司入股后数月,郑煤机于2023年2月1日召开会议,审议通过了《关于筹划控股子公司分拆上市的议案》,即拟分拆恒达智控上市。

分拆上市摘要,数据来源:公司公告