作者 | 周炎炎,方海平

编辑 | 肖琦

设计 | 梁俏

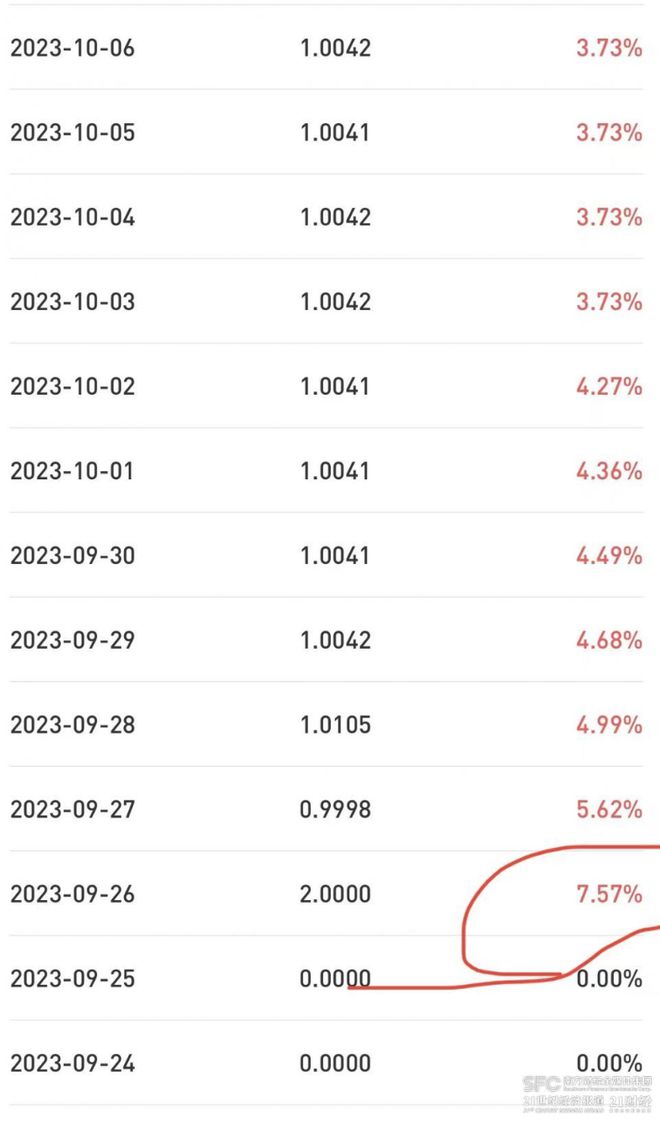

今年以来,银行理财收益率缓慢“收复失地”,然而9月末开始,有一些现金管理类产品突然“扶摇直上”,7日年化收益率屡屡突破3.5%,远超平时水平100个bp,甚至某些天的收益率达到惊人的7%,这是怎么回事?

21世纪经济报道发现,这些收益率“狂飙”的产品主要是一些9月中旬到10月初的新发理财,结合多位投资经理的观点,一是因为跨季资金面紧张,投资的14天逆回购等品种收益率推高了理财收益率;二是有些悄悄从专户中腾挪了一些往期收益到新产品中,从而增强新发产品对客户的“诱惑力”;三是有些产品托管在母行,母行给了较高的活期存款收益率;四是有原先一些产品通过保险资管通道的协议存款收益率较高的因素。

但是根据记者多方采访了解到,这样的高收益似乎也是“昙花一现”,或者仅仅是时点性的,如果拉长期限来看,这些产品的收益还是会回归平淡。投资者在筛选产品时,也千万不要只看到暂时的“7日年化收益”指标较高,就轻易相信未来还能长期保持这种收益,也不必在不同的产品之间反复腾挪资金。

飙高

自从9月末以来,各家理财子公司的现金管理类产品可谓是“乱花渐欲迷人眼”,收益率表现几乎已经不再像现金产品,在一众固收产品面前也是一骑绝尘,用一位投资者的话说“太过于美好以至于不像是真的”。

21世纪经济报道记者发现,9月末以来多只理财公司发行的现金管理类产品收益率冲高,包括大行理财子公司和股份制银行理财子公司的产品。不少现金理财产品七日年化收益高达3.5%以上,甚至在部分时候达到7%。

△ 图为一只股份行理财公司现金管理类产品的收益率曲线

△ 图为一只股份行理财公司现金管理类产品的7日年化收益

这让很多投资者以及投资人士感到困惑,“现在一年以内的资产几乎没啥能达到3.5%的收益,现金产品能有这个收益并不是正常现象。”一位保险资管机构投资经理对记者表示。

“已经有现金产品9月的平均7日年化收益超过3.7%了,同一只产品上个月还是3%出头,这个数据有点惊人,”一位股份制银行理财子公司投资经理说,在现金管理类产品新规之后,其实现金产品的投资范围和久期非常受限,跟货币基金比较雷同,按理说收益率也基本高不出货币基金太多,但是出现这样的情景还是有些意料之外。“最近每天都有收益率爆高的现金理财,今天是你家,明天是他家的,今天是某系列的1号产品,明天是2号、3号。”

记者查询了下天弘余额宝基金,虽然9月末10月初的7日年化收益率略高于平时,但最高点在10月6日,也仅在1.97%,仍在2%的水位之下。

“R1产品的收益率这么高,又是每天开放的产品,这样下去其他风险水平略高、封闭期略长的产品就基本卖不动了。”上述理财投资经理吐槽道。

为什么?

对于此种现象,一位银行理财投资经理则对21世纪经济报道记者表示,有多个原因可能促成这一结果:

一是,虽然被监管进行了一定限制,但是仍然存在一些产品通过保险资管通道投的协议存款,早期投的可能拿到了较高的利率;

二是,银行理财大多托管在母行,母行可能给了相对较高的活期存款利率,那么产品就有空间配置更多的长期限资产,通过期限利差赚取更多的收益,虽然现金理财产品一般不会投资高收益的产业债、城投债等,但是也不排除特立独行的机构去投资,监管政策并没有规定不允许;

三是,银行理财可以购买交易所逆回购,在一些跨季跨节的时点,市场资金需求较大,逆回购往往会出现较高的利率,比如国庆节前逆回购利率就超过4%,尤其是一些新发产品很容易通过布局这类资产在短时间内实现较高的收益。

记者查询wind数据发现,银行间质押式回购市场方面,DR014利率9月以来不断走高,9月27日最高利率飙升至4.75%,当日加权平均利率3.17%。9月末的几个交易日都居高不下,10月长假归来又持续走低。几乎“腰斩”。上证所质押式协议回购R014加权平均利率9月以来最高位在9月27日,为5.119%。

另一位银行理财投资经理对记者补充表示,银行理财有时候也会为了营销规模,也会通过某种方式对一些特定产品进行收益“补贴”,也就是打造标杆产品,这些产品在收益率上相对也会有一定的优势。

针对一些现金产品在部分时点出现特别高的收益,比如超过7%的情况,一位投资经理对记者表示,偶尔出现如此高的收益表现也很常见,很可能是该产品在投资的某只债券上赚到钱并且卖出获得资本利得计入了。

“障眼法”难以持续

有一位投资经理向记者透露,去年银行理财两轮“破净潮”之后,今年很多理财公司非常重视规模的回归,而眼下已经进入四季度冲刺阶段。对于理财子公司而言,期限较长的产品往往较难揽客,因此他们又拿起了现金理财的法宝做年末的冲刺。

“冲刺的方式就是不断新发产品,需要做高收益的时候就把有正偏离的专户收益释放出来,这只小产品的短期业绩就会出现爆高的情形。不断地新发产品,让客户不停地从一个产品赎回到另一个产品,先在费率上让费,等到产品规模大了再开始收费。”上述投资经理称。

专户的这个“补贴”又是怎么回事呢?

银行理财在银行间市场不能直接开户,只能通过专户买卖,底层专户是可以“藏利润”的,比如前文所说的之前买入的协议存款资产产生的高收益产生的超额利润。

上述投资经理表示,这种情形下的高收益其实就是一种“障眼法”,是可以人为“做出来”的,并不能体现产品管理者的实操水平,也不能体现市场的实际波动。

亦有另一位资管机构投资经理对记者表示,确实有很多方式可以暂时性或者在短时间内实现现金产品的高收益,但是这些都并不是“长久之计”,对于市场上存在的一些长期维持在该收益水平的普通现金产品,确实很难解释得清,“真正管理产品就会知道,把一只现金产品的收益维持在3.5%有多么难做到”。

实际上,肉眼可见的是,从多只现金理财排行榜上的“明星产品”的后续收益来看,确实有点“续航能力”不足,动力减弱的趋势——本周以来基本7日年化收益率重新回到3.5%的水位之下,有些甚至快速滑落到3.0%以下,2.5%之上,也就是日常水平。