截图自东方财富网

本报(chinatimes.net.cn)记者李贝贝 见习记者 胡雅文 北京报道

在近日的电话会议上,亿纬锂能董事会秘书兼财务负责人江敏公开表示,“最差的时期已经过去了,接下来的市场竞争会是良性的状态。”随着碳酸锂价格回归理性,电池端的成本压力下降。与往年相比,亿纬锂能的毛利率确实得到了修复,在今年第三季度已升至18.34%。

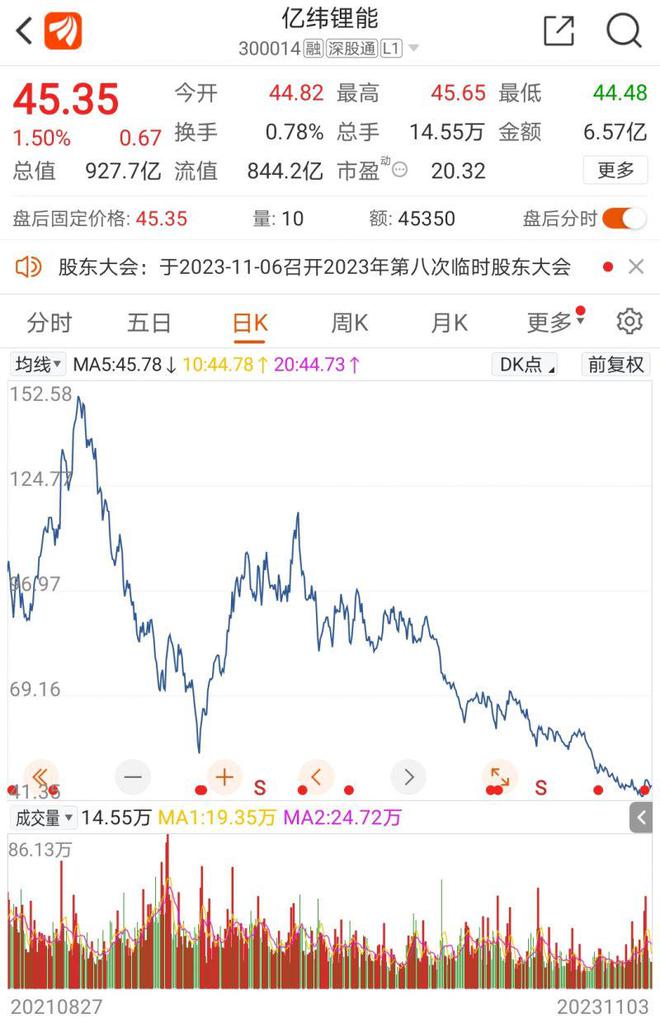

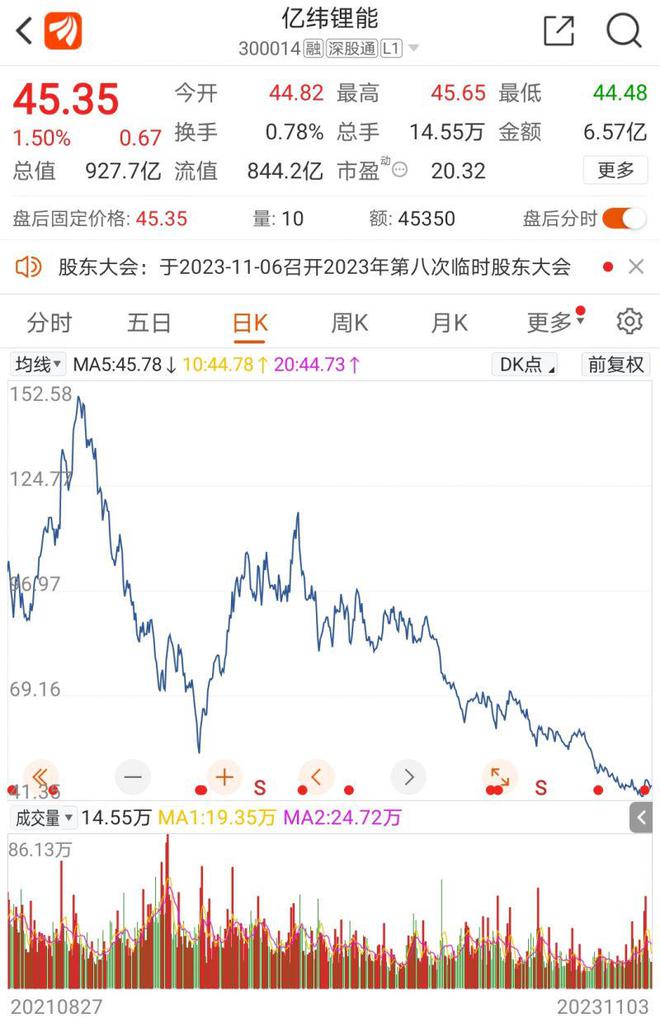

不过今年的市场整体疲软,从巅峰到低谷,供需推动下的周期转变非常迅速。即使处于锂电池企业第一梯队,亿纬锂能也告别了过去的高增速。2023年以来,虽然营收和净利润都实现了同比正向增长,但营收同比增幅已经腰斩,归母净利润同比增幅也逐季下降,到第三季度已经跌至负数。亿纬锂能股价在两年内也如坐过山车一般,跌去近70%。

放眼未来,业内人士普遍认为去库存仍在进行时,四季度需求稳中偏弱。在产能利用率下降、库存周转天数增加的当下,投资扩产动作凶猛的亿纬锂能要如何实现全年出货60吉瓦时的目标?

业绩增速进入慢车道

在技术出身的董事长刘金成的把持下,成立于2001年的亿纬锂能已在风起云涌的电池行业走过20多年。

2008年起,亿纬锂能的锂原电池销量多年盘踞全国第一,并于2009年成为创业板首批上市企业。2015年,亿纬锂能开始培养动力电池产品线。也是在这一年,其平滑的股价开始泛起波澜。随着动力电池业务的持续成长,公司7元至8元/股的股价在2019年起飞,数次攀峰并于2021年底达到152.58元/股的历史高点。

从2015年至2022年,亿纬锂能的营业收入由13.49亿元增至363亿元,翻了近27倍。同时,归母净利润也翻了23倍,从1.51亿元变成35.09亿元。

其中,得益于动力电池需求旺盛,亿纬锂能在2021年和2022年都获得了超过100%的高增速,营业收入在突破百亿元之后,已经接近400亿元关卡。

但是这份高增速已经画上句号。随着三季度业绩公布,虽然亿纬锂能的营收和归母净利润仍保持着两位数的增长,但从幅度来看,已和行业一起驶入了增长慢车道。在二级市场上,其股价也从2022年起震荡走低,如今已降至40元至50元/股的价格区间。

2023年前三季度,亿纬锂能实现营收355.29亿元,同比增长46.31%,实现归母净利润34.24亿元,同比增长28.47%,实现扣非归母净利润21.55亿元,同比减少0.99%。

分季度来看,第一季度到第三季度的营收依次为111.86亿元、117.90亿元、125.53亿元,同比增速也逐季下降,分别为66.11%、43.92%、34.16%。归母净利润分别为11.4亿元、10.11亿元、12.74亿元,同比增速分别为118.68%、20.69%、-2.53%。

虽然业绩增速不同往年,但是由于第三季度盈利水平提升,这仍是一份略超越市场预期的成绩单。第三季度,亿纬锂能的营收环增6%、归母净利润环增26%、扣非归母净利润环增39%,毛利率为18.34%,环增3.3个百分点。

从产品来看,亿纬锂能起家于不可充电的锂原电池,后来成功布局动力电池,目前在磷酸铁锂方形、三元软包、三元方形和三元圆柱形各个技术路线均有布局,几乎涵盖电动汽车所有种类的电池,形成了以动力电池为主、储能电池和消费电池三足鼎立的业务格局,客户包括戴姆勒、现代起亚、小鹏和宝马等知名车企;中国移动、中国铁塔、国家电网等储能客户。其中,动力电池市场份额在国内前四,2022年全球储能电池出货量排名第三。

在出货量方面,亿纬锂能第三季度的动力和储能电池出货量环比增长。其中,前三季度动力电池出货接近20吉瓦时,同比增长约71.26%;储能电池出货接近17吉瓦时,同比增长约115.68%。

需求最差的时候还没过去

锂电池行业增速变低的原因并不难理解。一方面,行业已经走过了从0到1、从1到10的初始阶段,超高倍数的增长难以再现。另一方面,过去由能源危机和新能源汽车拉动的需求已不再是爆发态势。去年下半年还是需求不及预期。今年,伴随着储能价格走低并开启价格战,电动车纷纷降价促销量,市场需求疲软已成为行业共识。

好在去年疯狂的碳酸锂价格已经回归理性,成本端的压力已经减轻。这也就是亿纬锂能董事会秘书兼财务负责人江敏所说的,最差的时期已经过去了,接下来的市场竞争会是良性的状态。

数据显示,电池级碳酸锂和工业级碳酸锂价格都在下降,目前均价在15万元-16万元左右/吨。记者从上海有色网获悉,碳酸锂市场供需格局依旧维持弱势。需求端以长协及客供保供为主,零单采买意愿偏弱。反观供应端,部分大厂的产线从检修中恢复,市场碳酸锂供应有所增量。供需过剩格局下碳酸锂价格依旧承压下行。

值得注意的是,需求最差的情况还没有过去。鑫椤资讯高级研究员龙志强对《华夏时报》记者表示,只要成本继续下降,就代表需求最差的时候还没有过去。

上海有色网新能源分析师马睿告诉记者,受碳酸锂价格影响,电解液、正极材料均维持跌价预期。同时,负极、隔膜也主因行业过剩格局加剧、一体化程度加深,价格仍有下跌空间。原料维持下跌预期下,同时电池产能过剩严重,行业竞价内卷程度加剧,后市电池跌价预期较强。

以三元电池为例,动力电池产出也是稳中偏弱运行。马睿表示,国内主要应用的是中镍三元和少量高镍,海外市场则更多为高镍三元。从第四季度来看,国内市场受部分新车型拉动,中镍三元存在小幅增量,但因前期库存积压,叠加后市车销增量预期较弱,且主材价格持续下行,车企对三元电池采购谨慎,优先消化库存;海外市场因经济环境问题,车销不及预期,对三元电池采购也有下行趋势,其中高镍受到的影响最为明显。

储能方面,龙志强表示,为了降低成本,大储现在正在面临产品的更新迭代,下游存在观望情绪,拿货相对谨慎。同时,户储四季度也是欠佳状态,而工商业储能的体量又相对较小。

公告显示,亿纬锂能今年的量产产能约为80吉瓦时,公司希望在今年全年保持70%以上的产能利用率,实现60吉瓦时的出货。

从现状来看,亿纬锂能第三季度动力储能电池的产销比约为90%,产略大于销。目前库存的周转天数大概在79天,相比年初的73天,大概增加了6天左右。对此,亿纬锂能表示除了推行原材料VMI仓模式以外,还会持续优化工艺流程,提升产成品流转速度。预计在2023 年底,公司的存货周转天数会有比较好的改善。

龙志强告诉记者,从整个行业来说,四季度的需求勉强能和三季度持平。不论是车还是储能,都是三季度情况要好一点。在前三季度出货量接近40吉瓦时的情况下,四季度冲一冲也能达成60吉瓦时的目标。因为10月份还是偏强的,主要是11月、12月偏弱。所以也可以通过低价清一波库存的方式完成业绩目标。

四季度毛利率或低走

这或多或少也会影响到毛利率。

去年成本高企之下,亿纬锂能的毛利率从2021年的21.57%降到了2022年的16.43%。今年,成本端价格不断下降,各季度的毛利率同比去年都有些许提升,第三季度更是提升到了18.34%。

亿纬锂能在公告中表示,公司第三季度毛利率相较于二季度,环比提升3%左右。消费、动力、储能三大业务板块对毛利率的改善都有贡献,特别是公司的18650小圆柱电池,已开始恢复出货,毛利率情况得到了比较好的修复。

龙志强则表示,像单量较大的电池企业就是头部几家,三季度毛利提升主要还是因为在二季度或一季度就签了单子,当时谈的价格还比较高。到三季度去生产的时候,成本是降低的,但是给客户的价格还是一个更高的价格。如果是7月、8月价格下跌时签的单子,毛利就会变低了。

如今,原料维持下跌预期,同时电池产能过剩严重,后市电池跌价预期较强。龙志强表示,在上游成本没法压降,售价一直在跌的情况下,毛利率将持续压缩。除非扩大营收,通过规模效应降低成本。所以说如果四季度无法达成业绩目标,毛利率相对三季度会更低。

从整个行业来看,低端产能严重过剩已是不争的事实,但在需求下滑的时刻,也不排除优质产能过剩的情况。龙志强分析道,电池从开工到投产需要一年的时间,站在去年的维度来讲,需求旺盛、融资通畅,产能规划大。到今年投产时,需求情况已经变化,所以即便是正常来说很难过剩的优质产能,也可能出现产能过大的情况。

不过亿纬锂能表示,四季度的排产相较于三季度会有提升,而这或许也与亿纬锂能在扩产上的高歌猛进有关。截至今年9月末,亿纬锂能的在建工程达204.13亿元,固定资产135.74亿元。不仅在建工程远超固定资产,两者差距较年初也拉得更大了。

责任编辑:张子鹏 主编:张豫宁