中国基金报记者 米洛

A股又一支重量级“资本系”,曲终散场。

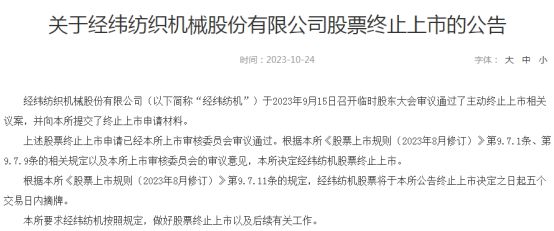

10月24日晚间,深交所发布公告,决定经纬纺机股票终止上市。

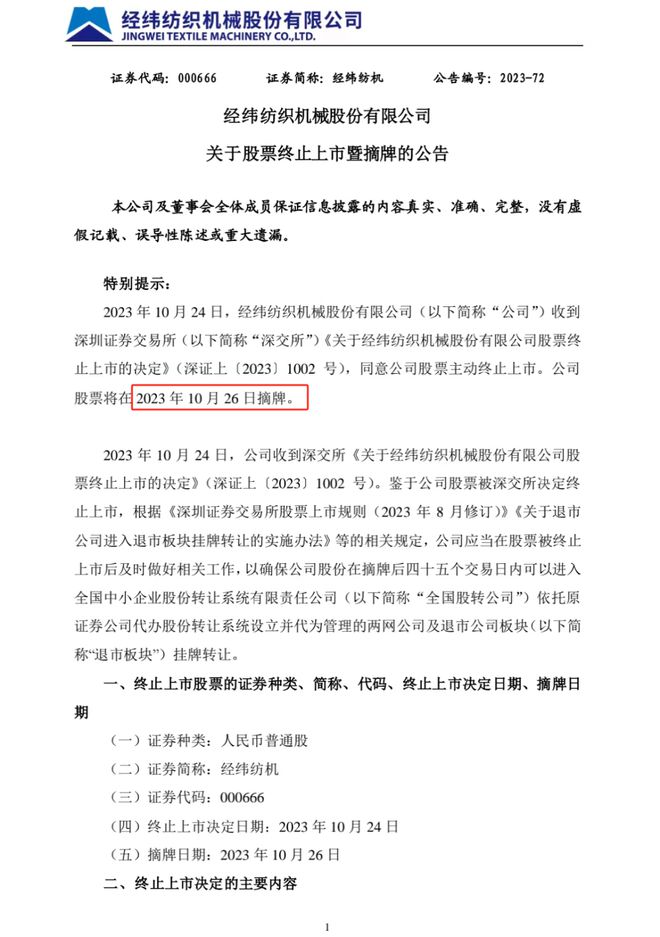

当晚,经纬纺机发布公告,公司将摘牌时间定为10月26日。

这是罕见的非亏损主动退市。

对资本市场而言,隐藏于数十家上市公司身后、搅动万亿资金的中植系,以这样的方式离开市场。

从伊春起家,解直锟用了20多年,建立了庞大的“中植系”。鼎盛之时,其管理规模超万亿元,涉足地产、能源、医疗等诸多领域,其收入囊中的公司甚至被圈内称为“植物园”。

即便那时,也难在公开资料中找到“中植系”完整的股权结构。

与主流资本系以股权为纽带不同,解直锟采用了更加“古老”的方式——核心圈是有血缘关系的“谢家人”,外部是聘来的各位“首席”,用血缘、利益代替商业契约。

当解直锟手执权杖,庞大的金融帝国,即便没有股权关系,边缘的公司依然得以掌控。

可当解直锟意外离世,暗处的勾连不再稳固。

“连剥离中融信托的方法都不考虑,而是将经纬纺机直接主动退市,说明背后的问题已不是一家上市公司可以承受。”有信托业人士告诉记者。

据不完全统计,目前已有多家公司宣布“踩雷”中融信托,涉及资金达数亿元。

正如一名混迹圈内多年的资深人士所言,“故事彻底结束了。”

惊雷:半年前“极具竞争力” ,一言不发要退市

因为旗下中融信托与“中植系”千丝万缕的联系,经纬纺机的一举一动也备受市场关注。

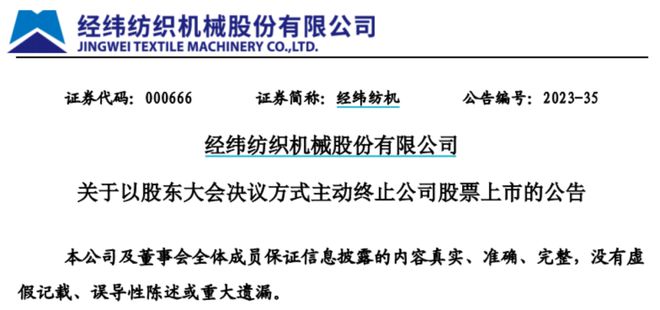

8月29日晚间,经纬纺机宣布,在大股东的提议下,拟以股东大会决议方式,主动退市。

未遭立案调查、今年一季度甚至还能盈利近亿元,经纬纺机选择以A股市场罕见的方式离开,引发市场关注。

或许是为了消减外部疑虑,经纬纺机对于这一决定解释称,“经营面临重大不确定性,可能会对公司造成重大影响。”

为了照顾中小股东情绪,经纬纺机还给异议股东提供了9.24元/股的现金选择权,这一价格较经纬纺机8月25日的收盘价8.05元/股,溢价约15%。

仅从上市公司发布的信息来看,经纬纺机依然经营良好,财务指标甚至超过大部分公司。

2023年第一季度,经纬纺机实现营收25.18亿元,同比下降11.79%;实现归母净利润9748.06万元,同比下降28.32%。

“经营面临重大不确定性”究竟是什么?虽然上市公司一直没有明说,但外界普遍认为是旗下的中融信托出问题了。

不过,经纬纺机却没有对此给出任何说明。在今年4月29日发布的2022年年报中,经纬纺机甚至认为中融信托“极具竞争力”。

彼时,公司还提到,中融信托陆续推出具有特色的风险防控机制,包括合伙人风险共担机制、独立审批人制度、全覆盖的项目投后监管体系、房地产分类监管制度、项目风险准备金机制、项目绩效延迟支付机制、高级管理人员绩效延期支付制度等,上述机制的形成提升了中融信托应对风险的能力。

截至2022年年末,中融信托存续信托计划 1633 个,受托管理资产 6293 亿元,规模同比有所下降,业务结构进一步优化。

前后文对照来看,问题来了,不到半年时间里,中融信托发生了什么?

是何等重大的问题,让公司甚至来不及解释,而是宁愿“溢价”退市?

膨胀:管理万亿资金

虽然中融信托在经纬纺机名下,但在外界看来,大约在20年前,“中植系”已掌舵中融信托,并一步步将其变为庞大体系的核心平台。

据在信托行业沉浸多年的资深人士讲述,2001年,信托法生效实施,2002年,《信托投资公司管理办法》、《信托投资公司资金信托管理暂行办法》相继出台,一法两规框架确立,信托业正式从草莽走向正轨。

“信托公司数量从200多家缩减至56家,在此过程中,‘中植系’接过中融信托指挥棒。”该资深人士说。

在那个特定的时期,“中植系”掌舵的中融信托给行业带来了新风,例如在各地设立办事处,设立财富管理公司,大规模地招聘人才,很快在行业内脱颖而出。

“当时,信托业有三面旗帜,各有特色,其中之一就是中融信托。”上述资深人士说。

在解直锟外甥刘洋的带领下,中融信托迅速成为行业翘楚,以至于2009年“投向”经纬纺机后,中融信托依然在刘洋的控制之下。

信托,可追溯于古埃及“遗嘱托孤”,本质上是一种基于信任的遗赠制度。

本世纪初叶,信托业快速生长, 2014年,中融信托资产管理规模就超过了7000亿元。

2020年,中融信托资产管理规模达到8898.83亿元。

这只是中融信托自身的资产管理规模。

从2010年开始,中融信托开始将第一财富管理中心整体转制成为第三方理财机构,中植集团直接和间接控制的第三方机构包括恒天财富、大唐财富、新湖财富和高晟财富4家。

据业界发布的榜单,早在2020年,恒天财富、大唐财富、新湖财富和高晟财富的管理规模就分别达到9300亿元、6000亿元、8500亿元及约千亿元。

不仅个人投资者卷入其中,不少拥有诸多专业人士的上市公司也纷纷踩雷。

据记者不完全统计,仅过去一个多月,已有十数家上市公司披露披露所购中融信托产品情况,合计金额接近8亿元。

例如,南都物业2023年2月9日购买了3000万元的中融-汇聚金1号货币基金集合资金信托计划(下称“汇聚金1号”),产品期限自2023年2月9日至2023年8月8日。

截至8月12日,公司尚未收到该信托产品的本金及投资收益,并提示“存在本息无法全额收回的风险”。

如此巨量的资金,又投向了何处?

触礁:房地产成导火索?

2020年,“中植系”旗下的资产管理公司中海晟融及其下属公司以与第三方合作模式,通过司法拍卖竞得中弘大厦项目;2021年7月,“中植系”旗下卓睿物业斥资16.45亿元竞得世茂工三项目。

彼时,解直锟计划,在北京东三环至东四环,打造一个“三里屯+CBD商圈”的超级综合体。

世茂工三项目此前还有一位长袖善舞的苦主——贾跃亭。

据一位房企高管介绍,2018年开始,房企加速扩张,但融资渠道开始受限。手握巨量资金的“中植系”自然成为“金主”。

数据显示,2017年至2020年,中融信托投向房地产的占比分别为6.61%、10.99%、17.65%、18%。

近几年房地产市场的低迷表现,使得“中植系”不仅收益率低迷,流动性也遭遇了困难。

浙商证券研报认为,本次中融信托产品出现逾期兑付的情况,不能排除与地产敞口较高有关。

上述信托业资深人士则认为,“中植系”折戟房地产投资,只能算是水平不行,而其在资本市场上做的事情,可以用“坏”来形容。

解构:“中植系”的资本玩法

在A股市场,“中植系”的传说已经流传了10多年——操盘十数家公司,却能隐身其后——这亦是“中植系”之名的由来。

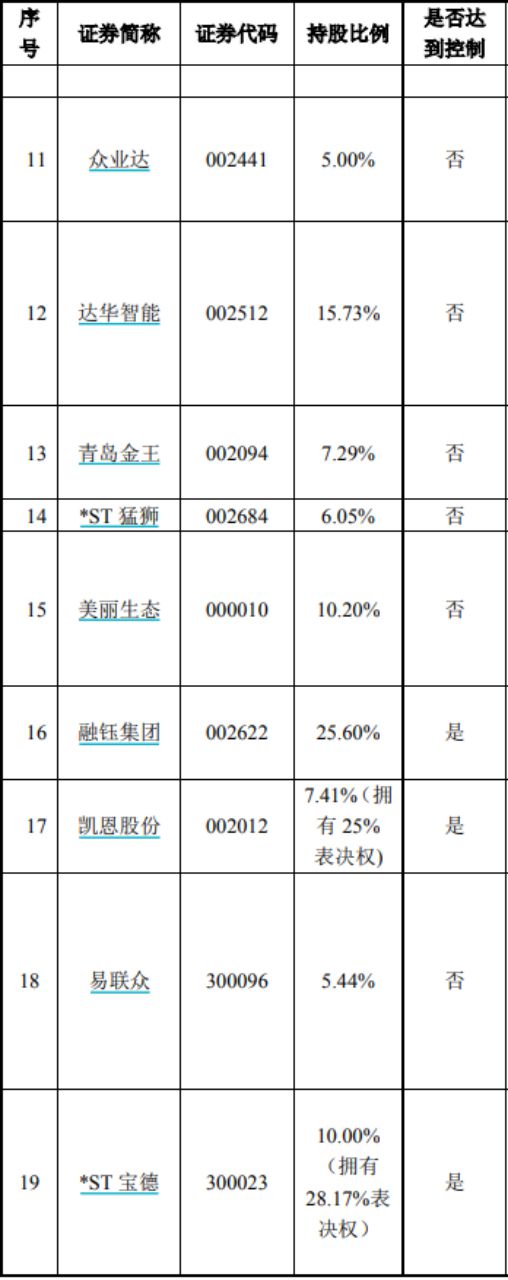

2021年9月,ST天山公布的详式权益变动报告书显示,“中植系”持股超过5%的公司多达19家。尽管其中有部分公司在表述上未形成控制,但知晓“中植系”操盘路数的投资者,都知道这往往只是表述上。

由于太过隐蔽,有不少媒体曾解构过“中植系”的资本玩法。

“中植系”运作一种类似金字塔式的资本结构,即 “X+中融信托+上市公司”。其中“X”是“中植系”的资产。

“中植系”通过中融信托筹措资金、收购原始资产,随后参与上市公司资本运作获得股权或现金,进而与上市公司及其关联方合作,再通过中融信托筹措资金继续并购资产,如此循环往复。

这期间,“中植系”体内金融平台间还会互相合作,接续资金、放大杠杆、分散风险。

此时回看“中植系”的操盘手法,明显呈现出三个阶段的特点。

初期,穿针引线,催肥资产。

初期,“中植系”会利用中融信托的融资便利性,设计复杂的交易方案和资金流向,利用一二级市场的估值差将资产迅速催肥。

例如,成立于2007年7月的西北矿业注册资本5亿元,至2012年5月,经过数次股权转让,兴嘉盈成为持有西北矿业65.6%股份的控股股东。

2008年6月,中融信托设立了西北矿业股权部分收益权信托计划,融资规模1亿元,用于受让兴嘉盈持有的西北矿业增资扩股收益权。

2010年起,中融信托又成立3.5亿元的兴嘉盈贷款集合资金信托计划,及4期累计达4亿元的西北矿业股权收益权集合信托计划,由西部建元或兴嘉盈持有的西北矿业对应股权提供质押担保。

2013年6月,兴业矿业拟向大股东兴业集团及西北矿业定增1.04亿股募资10亿元。其中西北矿业斥资8亿认购8351万股,占发行后总股本的15.4%,发行完成后跻身第二大股东。

一番腾挪后,西北矿业估值早已今非昔比。

中期,巧设平台,上市再造。

当逐渐在资本市场有了支脉,“中植系”开始将一些租赁、保理资产注入上市公司,而这些以资金为生意的公司,一分一毫都掌握在“中植系”手中。

2015年4月,金洲慈航以发行股份及支付现金的方式购买丰汇租赁90%股权,交易作价59.5亿元。

高昂的交易价格来自超高的业绩承诺。彼时,“中植系”方面承诺,丰汇租赁90%股权对应的承诺净利润分别为4.5亿元、7.2亿元和9亿元。

事实上,丰汇租赁几乎完全由“中植系”“供养”。

中融信托连续两年一期位列丰汇租赁对外资金方的首位,2013年、2014年及 2015年1至3月,中融信托在丰汇租赁期末余额分别为15.6亿元、33.6亿元、19.3亿元,占比分别为62.9%、57.1%及42.4%。

可三年业绩承诺期一过,丰汇租赁立刻业绩变脸,2018年巨亏22.33亿元。

后期,平台上阵,任凭亏损。

随着能够掌控的资金规模持续膨胀,“中植系”使用非自有资金已经不在意细节,而巨额亏损也无可避免。

2016年,“中植系”旗下的中泰创赢在二级市场大举买入康得新,耗资高达50亿元。

此后,康得新因财务造假、重大违法退市,中泰创赢最终亏损超过45亿元,是极其失败的一起投资。

不仅如此,“中植系”通过左手倒右手,用外部资金来接盘。

例如,2014年,中南重工作价10亿元收购王辉、中植资本等持有的大唐辉煌100%股权。在通过卖给上市公司资产而赚了一票的中植资本,又在2016年将所持中南重工股权转让给中融鼎新嘉盈6号基金,交易价格高达19亿元。

终局:“资本系”时代落幕

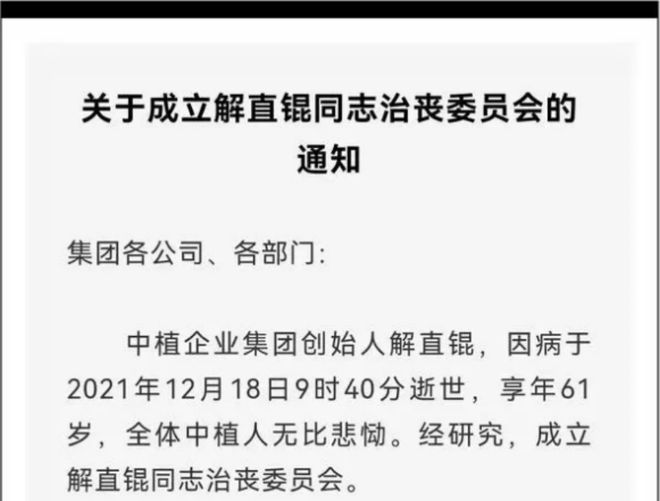

2021年12月18日晚间,中植企业集团发布讣告。讣告称,中植企业集团创始人解直锟,因心脏病突发抢救无效,于2021年12月18日9时40分在北京逝世,享年61岁。

刘洋很快向各方做了汇报,但熟悉“中植系”的人都知道,虽然刘洋能力很强,但终究替代不了解直锟。

今年以来,“中植系”加速出清手中资产。

2月,准油股份宣布,燕润投资拟将所持公司18%股份转给克拉玛依城投,同时将剩余所持公司股份对应的表决权、提案权等非财产性权利全权委托给克拉玛依城投行使。

该交易已经完成,准油股份的控股股东变更为克拉玛依城投,实际控制人变更为克拉玛依市国资委。

4月,康盛股份宣布,控股股东将变更为丽数股权,实际控制人将变更为丽水市国资委。

6月,ST宇顺宣布,控股股东中植融云及其一致行动人,拟将所持公司股权转让给上海奉望。该交易已经完成,公司控股股东变更为上海奉望,实际控制人变更为张建云。

另据天眼查显示,大唐财富和新湖财富旗下家族办公室公司法人均于近日完成变更。至此,中植系“四大”财富公司旗下家办公司法人均已完成变更。

站在当下回望过去,一度管理规模超过3万亿元的“中植系”,也只是某一特定阶段的注脚。

编辑:乔伊

审核:许闻

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)