文/乐居财经 李姗姗

小票金额为20.35元,商家实际收取20.4元,辽宁大连一高校学生王同学在杨国福麻辣烫店里吃饭抹零,反被多收了5分钱;

昆明某“味之绝”门店里,张女士就餐消费164.5元,在结账时却被扣了165元;

黑龙江一女子在超市购买西红柿,小票上写的6.78元,手机支付扣款金额却为6.8元,该超市工作人员表示,是秤自己四舍五入。

在人们印象中,商家售卖商品或服务时,正常收费是常态,如果给消费者抹零则属于“会办事儿”,增加了消费者好感。不过,近些年来,商家“反向抹零”事件却层出不穷,这不仅反映商家格局小,更侵犯了消费者合法权益。

而被投诉后,商家大多将“锅”甩给了收银机,按其说法,是因为收银机系统的问题,导致反向抹零。但实际上,“四舍五入”、“打折”、“加服务费”、“抹零”等功能,一般是由商家自己在系统后台设置后才可实现,收银机也并非商家逃避责任的挡箭牌。

从另一个角度来看,反向抹零事件也从侧面反映出,新零售浪潮下,POS收款机、自助收银机等成了如今各大商场、超市、餐厅、便利店等场所不可或缺之物。乘着新零售东风,一家POS机生产商广州市中崎商业机器股份有限公司(下称“中崎股份”)向北交所递交了招股书,目前,其IPO已进入第一轮问询回复阶段。

2020年-2022年,中崎股份收入和利润规模总体呈下滑趋势,主要与经济形势下行密切相关,餐饮和零售行业受到较大影响。已于2015年9月挂牌新三板的中崎股份,此次可谓“踩线”递表,刚好满足北交所上市标准,但其IPO之路能否依然顺利呢?

一、从电脑维修工到上市公司老板,风投大佬潜伏

刘礼强是个低调务实的人,公开信息中,他的新闻少之又少,最近的一条是关于他出书。今年6月末,刘礼强和公司高管雷强、石再庆三人共同编著的《变革与机遇:数字零售设备新蓝图》正式上市。

出书的背后,是刘礼强在零售行业数字化变革方面近20年实战经验的积淀。

刘礼强生于1972年,江西宜春人,22岁南下广州,进入广州市科发有限公司当一名普通员工。可以说,刘礼强赶上了最好的时代。

上世纪90年代的广州,作为改革开放的前沿阵地,发展速度远超其他中大城市,这里机会众多,更汇聚了来自四面八方的追梦者,刘礼强也是其中一名追梦人,打工仅一年半时间,他开启了自己的创业之路。

1996年9月,刘礼强在广州天河区租下一处面积不大的店铺,开了一家电脑维修店。那时,在广州大大小小的电脑维修店里,刘礼强的这家亦像是芸芸众生里面微乎其微的一粒尘埃。

不过,和别人不同的是,刘礼强看到的不只是眼前的苟且,还有更远大的目标。开店三年后,他拉上了同行余勇飞,两人合伙创办了广州市艾博科技有限公司,从事计算机软、硬件开发等,从电脑维修个体工商户升级为公司老板。

2003年5月,中崎股份的前身广州市中崎电脑设备有限公司诞生了,由刘礼强及其配偶之弟媳何晓双货币出资50万元设立,二人分别持股80%、20%。

再次成立新公司,刘礼强进一步明确了自身所处的细分行业,随着新零售行业的崛起、电子收款机的风靡,中崎股份逐渐从电子产品加工制造、软件开发转型为智能终端产品制造企业。期间,中崎股份也经历一次更名,变更为广州市中崎商业机器有限公司。

公司创立12年之际,刘礼强带领中崎股份挂牌了新三板,并在2022年4月调入创新层,今年6月,又将目光瞄准了北交所。值得一提的是,在递表新三板和北交所之间的八年时间里,刘礼强拿到了中国香港和匈牙利的永久居留权。

截至招股书递交日,中崎股份控股股东及实控人为刘礼强,其直接持有公司60.35%的股份。此外,公司多位高管均持有公司股份,其中,公司董事、副总经理雷强持股4.53%;董事、副总经理石在庆持股1.5%;董事、财务负责人、董事会秘书何晓双持股1.5%。

公司第二大股东温州海汇为一家私募基金,持股比例为23.14%,乐居财经《预审IPO》穿透发现,温州海汇背后的控股股东及实控人是李明智,其还作为公司第四大股东,持股1.78%。

据了解,李明智是广东当地颇有名气的风险投资人。自九十年代开始,李明智便从事风险投资,是广东省科技风险投资公司的主要组建人之一,作为国内最早一批风险投资的见证人和参与者,李明智负责投资了一大批高科技项目,并曾任IT行业和生物制药行业投资的主要负责人。

目前,李明智担任广州海汇投资管理有限公司董事长、基金管理机构实际控制人,管理多家股权投资基金,管理资产规模达70余亿元人民币。

2021年-2023年,中崎股份连续三年进行了现金分红,合计发放现金红利2771.34万元。按持股比例计算,刘礼强拿到现金分红约1672.5万元,李明智可分到约439.26万元。

二、业绩“开倒车”,POS机销量下滑

从事智能终端产品的研发、生产、销售和服务,中崎股份的产品主要包括商业智能终端和政务智能终端。

其中,商业智能终端主要是商业POS机系列、电子秤系列、电子收款机、体彩终端系列和自助收银终端等;政务智能终端主要是为客户提供智慧政务和移动执法解决方案,产品包括便携式智能终端、证卡双面扫描仪。此外,公司还有少量卫生用品,包括红外测温仪、自助洗手机、广告洗手机等。

2020年-2022年,中崎股份实现营业收入分别为2.78亿元、2.37亿元、2.08亿元;取得归母净利润分别为4111.64万元、2320.56万元、2751.49万元。

2021年-2022年,公司营业收入同比分别变动-14.56%、-12.39%,营收持续下滑;归母净利润同比分别变动-44.49%、24.78%,2021年出现“腰斩”。

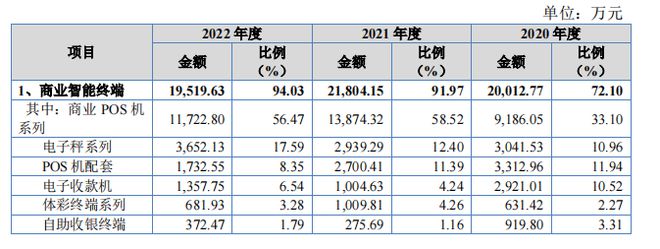

商业智能终端产品为中崎股份最核心的收入来源,报告期内,该类产品分别贡献2亿元、2.18亿元、1.95亿元的营收,占公司主营业务收入的比例分别达72.1%、91.97%、94.03%,占比逐年升高。

因此,商业智能终端产品的销售情况,决定着公司整体业绩状况。2022年,商业智能终端收入下滑了10.48%,导致公司总收入下滑。其中,商业POS机当期销售收入减少了2151.52万元至1.17亿元,占营收的比例为56.47%。

2022年,中崎股份商业POS机系列产品产、销量同跌,当期产量为4.93万台,同比减少1.35万台;当期销量为5.33万台,同比减少1.34万台,下降了20.09%。POS机销量下滑的背后,中崎股份主营业务似乎面临着成长性不足的问题。

对此,中崎股份表示,主要是与意大利、德国税控政策的周期性有关。随着税控政策阶段性实施完毕,意大利市场上电子收款机阶段性完成更新换代,2021年、2022年市场需求量相对降低,公司电子收款机产品订单量随之减少。

在第一轮审核问询函中,北交所要求中崎股份说明POS机系列产品启用信息及软件升级信息与实际销售情况的匹配性、是否存在长期未启用的情形、公司产品是否实现终端销售、是否存在压货情形。

针对上述提问,中崎股份回复称,“公司生产的商业POS终端系列产品有别于传统银行卡刷卡POS机,无法统计商业POS机系列产品销售给客户后在其终端客户的部署和启用情况,X86架构的POS终端客户对产品软件的升级信息无法获取,无法将产品软件与实际销售情况进行匹配,无法统计产品长期未启用情况”。此外,公司境外客户期末库存余额较少,不存在向境外客户压货的情形。

对于电子收款机期后销售情况是否存在持续下滑风险的疑问,中崎股份表示,截至2022年12月31日,公司电子收款机的库存余量金额较小,且在期后的销售情况良好,未来随着国外下一阶段税控模块的更新,公司的产品销售有望实现增长。

公司预计2023年度营业收入为2.42亿元至2.6亿元,较去年增长16.42%至24.97%;预计归母净利润为3,159.39万元至3,526.5万元,较上年增长14.82%至28.17%。

三、贴牌代工生意占“半壁江山”,主要合作方分饰两角

从销售地区来看,中崎股份境外销售收入占主营业务收入的比例分别为40.77%、46.88%和46.60%,境外销售占比公司总营收近半壁江山,公司境外客户覆盖欧洲、亚洲、南美洲等主要地区。

从销售模式上看,公司分为贴牌销售、自主品牌销售,其中贴牌销售同样占比一半。报告期内,公司贴牌业务收入分别实现1.42亿元、1.23亿元和1.21亿元,占主营业务比例分别为 51.21%、52.01%和58.14%,公司主要贴牌业务客户有航信德利信息系统(上海)有限公司、ATOL LLC、CENTER-K LLC等。

主打POS机销售,中崎股份的产品广泛用于餐厅、商场、超市、便利店、农贸市场、体彩销售点等零售领域,同时,政务智能终端产品被用于警务问询、移动办案、便民服务、银行金融等场景。报告期内,公司已与中国烟草、中石化、中国工商银行、航天信息、东软集团等国内大型企业建立了合作关系,并成功进入京东的供应链体系。

不过,公司前五大客户分布仍较为分散,报告期内,前五大客户包括航天信息股份、ATOL LLC、际扬信息科技、北京馨瑞源科技、拍档科技、深圳市东海精工科技等,各期前五大客户销售金额分别为9850.50万元、5924.03万元和6029.18万元,占各期营业收入的比例分别35.49%、24.98%、29.02%。

乐居财经《预审IPO》注意到,中崎股份有一家合作方分饰两角。

深圳市东海精工科技有限公司(下称“东海精工”),不仅是中崎股份2020年的第二大客户,还是公司年采购金额超500万元的重要供应商。

2020年,公司对东海精工(包括东海精工、深圳安联兴、TOUSEI CO.,LIMITED的销售数据)合并销售金额达2267.3万元,占公司总营收的8.17%。同年,公司与东海精工(包括东海精工和安联兴)有一份570.31万元且不自主续期的采购合同或框架合同。

而2020年以后,中崎股份前五大客户和前五大供应商名单里,再未出现东海精工的身影。

四、卫生用品“红利”消退,净利下跌“踩线”上市

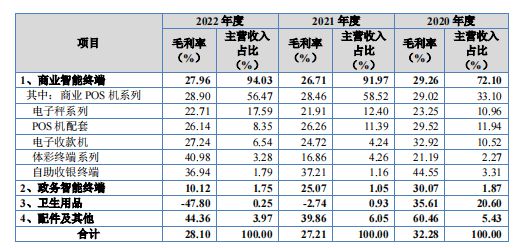

报告期内,中崎股份主营业务毛利持续下滑,各期分别为8958.61万元、6455.95万元、5839.76万元,对应主营业务毛利率分别为32.28%、27.22%、28.11%,2021年-2022年,低于同行业可比公司毛利率均值29.66%、31.77%。

中崎股份在2020年的毛利率更高,实际上是有卫生用品业务很好地打了辅助。

2020年,受公共卫生事件影响,中崎股份生产了红外测温仪、自助洗手机等卫生用品。当期,公司卫生用品收入达到5,718.54万元,占营业收入的比例达20.6%,同时,该业务毛利率也达到35.61%。

而随着疫情的好转,该类产品的需求量大幅下滑,2021年-2022年,公司卫生用品收入骤然收缩至219.51万元、52.63万元,该业务毛利率分别降至2.74%、-47.80%。除个别客户零星需求外,公司于2021年停止卫生用品的生产。

值得一提的是,2022年,中崎股份收入下降的背景下,剔除汇兑收益和宝能零售坏账准备转回,当期公司净利润较2021年下降16.74%。中崎股份营收和利润双降之下,公司未来发展压力不小。

此次冲刺北交所IPO,中崎股份选择的上市标准为“预计市值不低于2亿元,最近两年净利润均不低于1500万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2500万元且加权平均净资产收益率不低于8%。”

据招股书,中崎股份本次发行股票数量不超过1483.5万股,不低于发行后股本的25%,预计募资7,249.80万元,由此计算市值约为2.9亿元。2021年-2022年,公司归母净利润(扣除非经常性损益前后孰低数)分别为2009.09万元和2221.29万元,最近两年加权平均净资产收益率(扣除非经常性损益前后孰低数)分别为8.96%和9.27%。

由此来看,中崎股份刚刚好过了北交所的上市标准线。

五、踩雷宝能及破产公司,应收账款坏账损失风险加大

报告期内,中崎股份营业收入虽然呈持续下滑态势,但其应收账款却出现增长,在一定程度上反映出公司回款能力较低。

2020年-2022年,中崎股份应收账款余额分别为6251.22万元、5373.49万元、6456.79万元,各期坏账计提比例为8.59%、14.52%、11%;公司应收账款账面价值分别为5,714.38万元、4,593.26万元和5,746.49万元,占各期末总资产的比例为19.62%、15.23%和18.31%。

据招股书,中崎股份根据客户的业务规模、资信情况及既往合作情况,对不同客户给予不同的信用政策,客户应收账款超过合同约定的收款时间而尚未回款的金额作为逾期金额。报告期各期末,公司逾期的应收账款余额分别为2,642.39万元、2,894.32万元、3,380.63万元,占各期应收账款余额的比例分别为42.27%、53.86%和52.36%,占比较高。

不仅如此,公司期后回款比例也极低。2022年,中崎股份期后回款金额为1843.6万元,回款比例仅有28.55%。

从应收账款账龄来看,报告期内,中崎股份1年以内应收账款占比逐年下降,分别为88.11%、74.64%、73.62%;对应1年以上应收账款余额则逐年上升,2021年-2022年分别达到25.36%、26.38%。

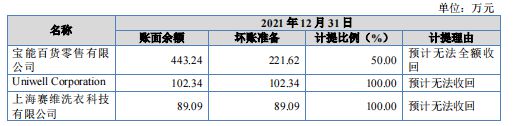

中崎股份表示,2021年末公司1年以上应收账款占比上升,主要原因是客户宝能零售受实际控制人姚振华控制的地产板块业务影响,出现资金紧张,导致回款速度较慢。当期,公司对宝能零售产生1年以上应收账款443.24万元,并按50%单项计提了坏账。

2022年,中崎股份与宝能零售及姚振华控制的韶关新航置业达成三方协议,协议约定公司购置韶关新航置业房产,宝能零售欠公司的款项直接支付给韶关新航置业以抵消公司与宝能零售之间的债权债务关系。

除了宝能零售,公司还踩雷了三家破产重组公司,分别为上海赛维洗衣科技有限公司、赛维洗衣服务集团有限公司、上海衣之恋洗衣科技有限公司,受同一实控人吴显胜控制,目前三家公司均被列为失信被执行人,公司预计无法收回,已全额计提坏账准备,合计105.57万元。

另外,公司应收Uniwell Corporation款项金额为111.8万元,账龄较长,预计可收回性较低,已全额计提坏账准备;公司应收广州爱京城贸易有限公司款项金额为11.87万元,由于对方经营困难,且已被列为失信被执行人,预计短期内难以回款,也已全额计提坏账准备。截至2022年末,中崎股份按单项计提坏账准备合计229.23万元。

不过,中崎股份应收账款坏账计提比例低于同行业可比公司。以2022年为例,公司1年以内、2至3年、3至4年以及4至5年应收账款坏账计提比例分别为2.58%、37.22%、68.69%、80%,而行业均值则分别对应5%-7.5%、65%、75%及90%。

同时,公司应收账款周转率也于同行存在较大差距,2020年-2022年,中崎股份应收账款周转率分别为5.24次、4.08次、3.51次,而行业均值为5.73次、6.38次、6.1次,公司应收账款产生坏账损失的风险较大。

附:中崎股份上市发行中介机构

保荐人、承销商:联储证券有限责任公司

律师事务所:北京国枫律师事务所

会计师事务所:华兴会计师事务所(特殊普通合伙)

相关公司:宝能