作者:木清,编辑:小市妹

数学家拉普拉斯可能怎么也没想到,在几百年后,会有用自己名字命名的企业去冲刺上市。

2023年10月13日,拉普拉斯科创板上市申请审核动态更新为“已问询”。这家成立仅7年的光伏设备企业,在行业浪潮中杀出了一条血路。

不过近期光伏产业链上不少像华耀光电、高景太阳能这样的黑马公司中止了IPO,不知拉普拉斯在劲敌环绕,经营一直未能造血,应收款高企等情况下,最终能否冲刺成功。

【踩准风口,96年毕业生执掌财务大权】

2016年,80后留洋博士林佳继将目光瞄准了光伏电池片设备领域。成立了拉普拉斯,主要经营光伏电池片制造所需高性能热制程、镀膜及配套自动化设备的研发、生产与销售。

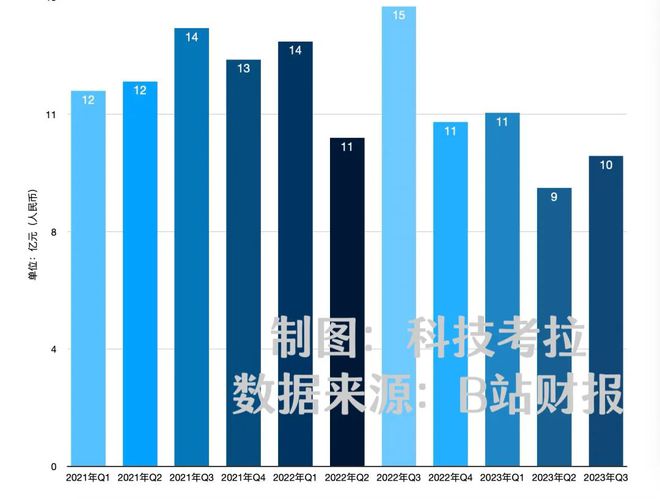

▲全球光伏装机情况,来源:中国光伏行业协会CPIA

随着2021年和2022年光伏产业的大爆发,踩准风口的拉普拉斯业绩飞速增长,当然在业绩增长的同时,公司估值也水涨船高。

从2020年4月到2022年12月,拉普拉斯共进行了11次增资和9次股权转让,共吸收资金达到16.25亿元。本次上市拉普拉斯计划募资18亿元,占发行总股本的10%,据此测算,拉普拉斯的估值已经达到了180亿元,相较2020年4月1.43亿元的投后估值,总体增长了近125倍。最初进入的股东赚得盆满钵满。

▲拉普拉斯各阶段估值情况,来源:招股说明书整理

光伏作为近年来市场上闪亮的新星,造富能力不容小觑。前段时间IPO终止的高景太阳能,更是成立短短4年,估值便达到了200亿元。

而提起拉普拉斯,更为人乐道地便是其年轻有为的财务负责人。据了解,拉普拉斯的现任财务负责人是一位95后。

▲财务负责人林依婷情况,来源:招股说明书

2018年6月,96年出生的林依婷厦大本科毕业,便进入拉普拉斯工作。作为创始人林佳继的表妹兼校友,林依婷不仅是拉普拉斯的现任董事和财务负责人,也持有公司0.5179%的股权,并且还是拉普拉斯多个专利的发明人。

▲相关发明专利情况,来源:专利在线

如此看来,这位持有美国注册管理会计师证书的财务高管确实是多才多艺,既能干财务也能干研发。财务负责人是公司非常关键的岗位,需要协调、处理、决策很多重大问题,一般这个岗位都会选择资历深厚、经验丰富的人来担任。

同时作为一家高新技术企业,研发是一项重要且严肃的事情,在竞争激烈的光伏市场里,企业都恨不得武装到牙齿,以求在市场中获得长足发展。拉普拉斯略显随意的表现,不禁让大家质疑其是否有足够的持续经营能力?

【增收不增现金,应收账款走高】

招股说明书显示,2020-2022年拉普拉斯总营收分别为0.41亿元、1.04亿元和12.66亿元,年复合增长率高达457.53%,同期其净利润分别为-0.46亿元、-0.57亿元和1.19亿元,在2022年成功实现扭亏为盈。

▲拉普拉斯近年来业绩情况,来源:招股说明书

而拉普拉斯营收的暴涨主要得益于几个给力的大客户。隆基绿能(601012.SH)、晶科能源(688223.SH)一直是拉普拉斯的前三大客户,2022年,来自前五大客户的营收占比达到98.67%,而来自隆基和晶科的营收占到了63.16%。

然而在电池片龙头隆基、晶科赚得盆满钵满的2022年,拉普拉斯也只能跟着喝点汤。虽然净利润核算实现了扭亏,但是却并没有形成自己真正的造血能力。

▲近年来拉普拉斯经营性现金净流量情况,来源:招股说明书

同期,拉普拉斯经营性现金净流出分别为0.58亿元、1.60亿元和1.78亿元,呈现逐年增加的态势。而营收越大,经营性现金流缺口也越大,主要有两个可能的原因。

一个是由于光伏设备从交付到验收有较长的周期,行业内一般将货款支付按节点分为预收款、发货款、验收款、质保金,这就导致收入确认,但还有较大比例的货款没有收回来。而生产设备所需的原料款还得按时打给供应商,被两头吃就造成了现金净流出。

另一个可能的原因就是,拉普拉斯为了粉饰利润表,提前确认了收入,使得收入增长亮眼,但实际企业还并未收到对应的货款。

与此同时,公司的应收账款也在大幅增加,更是说明了其实拉普拉斯的营收质量并不高。

对下游议价能力的强弱主要体现在公司的应收款上。招股说明书显示,拉普拉斯的应收账款余额从2020年的0.16亿元增长至2022年的3.52亿元,两年增长了21倍,远超营收增长的11倍。2022年当年余额更是增长了3.19亿元,占到2022年当年营收的25.20%。

▲拉普拉斯近年来应收款情况,来源:招股说明书

应收账款余额的快速增长还存在着一个隐患,一旦下游客户出现任何风吹草动,未能收回的应收款极有可能变成坏账,而目前看来,这个担忧并非空穴来风。

【劲敌环绕,行业存过剩隐忧】

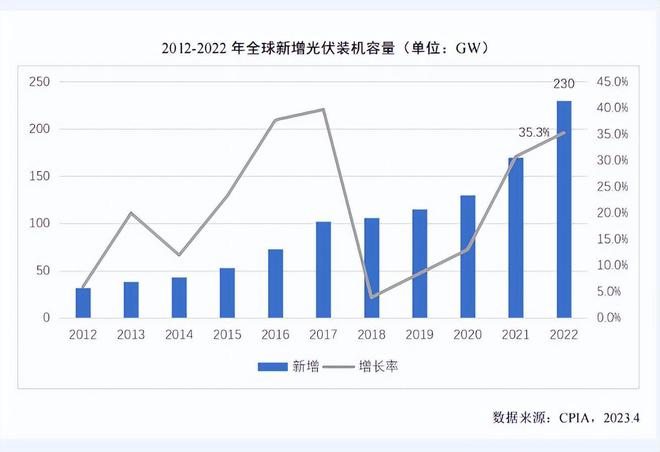

据工信部数据,2023年1-8月全国晶硅光伏电池产量累计超过320GW,但是电池价格下行趋势明显,从最高的1.4元/W下跌至约0.5元/W,跌幅达到了64.29%。很多厂商进入到亏损阶段,厂商淘汰早已开始。

▲光伏电池片价格走势,来源:国信证券研报

而且隆基总裁李振国在2023年5月24日的SNEC第十六届全球光伏大会上表示:光伏行业已经出现了产能过剩的问题。未来两到三年内,一半以上的光伏行业制造商可能被迫退出市场。

据光伏技术统计,2023年80余厂商落地的TOPCon、HJT和IBC总产能将达到1151.4GW,拟建设的电池片总产能将达801.9GW。与不到400GW的新增装机量有巨大的供需剪刀差。产能过剩带来的行业大洗牌或许会比想象的更惨烈,届时,作为配套设备厂的拉普拉斯能否独善其身?

而当前市场中又还存在着众多竞争者,捷佳伟创(300724.SZ)、北方华创(002371.SZ),这两家公司经营时间长,技术沉淀多,设备运行稳定性高,产品生产良率好,深受客户好评,是拉普拉斯的劲敌,拉普拉斯在硬件软件方面均不占优势。

光伏设备生产对于研发的要求非常高,研发费用投入和研发队伍建设都十分关键。而这两项也是拉普拉斯的短板。

▲近年来拉普拉斯研发费用情况,来源:招股说明书整理

2020和2021年,拉普拉斯由于总体营收少,所以其研发费用占比高,2022年营收增长上来后,研发费用便低于行业平均近4个百分点,同时近3年,其研发费用的数据均和可比公司平均有不小的差距。同时其研发队伍的整体素质,与北方华创等公司有较大差距。

据北方华创2022年年度报告可知,其2929名研发人员中,博士有115名,占比达到了23.66%,硕士有1830名,占比为54.82%。而拉普拉斯共有274名研发人员,而公司博士总共才5人,硕士34名,假设就算公司全部博士硕士均为研发人员,其占比也分别才1.83%、12.5%。其研发队伍的素质差异显而易见。

在风起云涌的光伏行业里,研发能力是保持产品先进性和竞争力的关键保障。也是业务持续性的重要支撑,这在当下和未来产能过剩的阶段里更是如此。

与此同时,还有一点让笔者很费解,截止2022年12月31日,拉普拉斯账上的货币资金有13.79亿元,公司运营并不缺少流动资金,但在18亿元的募资用途中,却有6亿元想用做补充流动资金。而且,在明知光伏产能过剩是板上钉钉的事情,募资扩产能,是否真的具有足够的盈利性?

光伏赛道的企业如过江之鲫,产能逐步过剩,但赛道也越来越拥挤。面对自身的种种问题。还需林佳继、林依婷努力找到破解之法。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。