几乎没有人预计美国违约或美债标售会失败,但交易员警告称,一旦这种闻所未闻的情况发生,市场很可能进入一段真正混乱的时期,美债将全线下跌。

上周五,基准10年期美债收益率一度飙升近4.9%,稍早前公布数据显示,美国9月新增非农就业人口33.6万,增幅几乎是华尔街预期的两倍。劳动力市场强劲巩固美联储鹰派预期,是美债收益率今年飙升的原因之一。

美债收益率飙升的另一个原因是,美债山洪暴发之际,从美联储到海外央行,主要买家正在大规模回撤。

自美联储在20世纪80年代打破通胀恐慌以来,华尔街和华盛顿一直对数万亿美元的赤字不以为然,指望美国的全球地位为其债务提供永久需求,以资助支出。现在,被认为是世界上最安全、最容易交易的投资之一的美债价格急剧下跌,这令市场担忧,被誉为“全球资产定价之锚”的美债收益率可能会高于所有人的预期。

美债山洪来袭之际,美联储在QT,海外央行也在撤

今年夏天,美国财政部出人意料地宣布,在今年第三季度将借入约1万亿美元的债务,比华尔街预期的数字高2500亿美元。截至9月,净发行的国债就已超过1.76万亿美元,高于过去十年除2020年外的任何一年。官方估计显示,这种情况不太可能缓解。

交易员认为,一旦美国违约或美债标售会失败,美债可能在未来一段时间内全线下跌。从2022年初的约1.5%上升到目前水平,10年期美债收益率的大部分涨幅来自美联储加息和利率保持高位的预期。然而,美债收益率最新一轮的飙升,引发了市场对数量激增的新债可能会持续压制美债价格的担忧。

“美债收益率的上涨一直在持续,稳物价行动已经变得紊乱,”对冲基金Point 72的经济学家兼策略师Sophia Drossos表示,“关于美债供给的许多坏消息似乎正在被定价。”

据美国国会预算办公室(CBO)预测,联邦赤字到2033年将突破2.85万亿美元,2024年至2033年累计总额为20.2万亿美元,占GDP的6.1%。远高于过去五十年3.6%的年均水平——这些估计假设利率在没有衰退的情况下会回落。更高的国债收益率也使偿还这笔债务的成本更加繁重。

“今年的赤字预计为1.5万亿美元,约占GDP的5.8%。我们从未在充分就业的情况下见过这样的赤字,”对冲基金绿灯资本的联合创始人兼总裁David Einhorn本周在格兰特投资会议上表示,“我认为每个人都同意它不可持续。但并非每个人都同意它何时成为问题。”

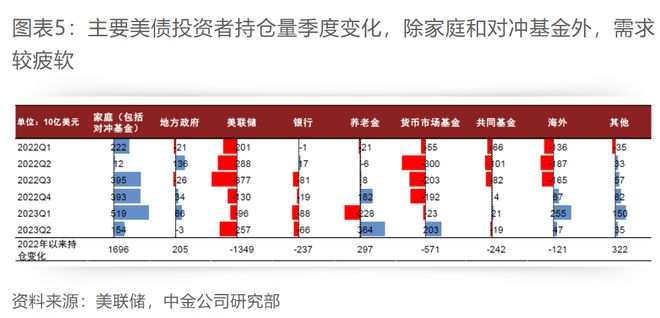

根据中金公司最新公布的研报,美债当前的市场需求较为有限,美联储、海外投资者、国内投资者等主要投资者持债意愿均较低。

各国中央银行正在从美债市场撤退。作为美债长期以来的大买家,各国央行为美国联邦政府疫情期间的赤字支出“贡献”了很大一部分资金。

美国最大的外国债主日本,今年早些时候将其美债持有量削减至2019年以来的最低水平。大银行购买美债的能力受法规要求的制约。

“日本央行肯定促成了美债收益率的上升,”资产管理公司Capital Group投资组合经理Tim Ng表示,“日本投资者在美欧债券市场寻求收益——现在日债看起来更有吸引力。这是一个重大转变。”

美联储QT也增加了美债标售流派的风险。美联储为2008年以来的财政措施提供了大量资金,但现在它正削减其7.3万亿美元的资产负债表。

华尔街见闻此前提及,在过去的低利率时代,美联储不断买进政府债券,高赤字率不会引起市场注意,但如今美联储不仅停止购买债券,在某些情况下正在减持债券,高赤字的影响开始凸显。

尽管如此,Ng仍认为在美联储进入加息周期最后阶段时,美债收益率更有可能下跌而非大幅上升。他还预计债券数量激增,将使美联储更难削减资产负债表。

除此以外,普通投资者也可能越来越不情愿购买美债。今年,美债市场有望迎来第三个连续亏损年,这在以前从未发生过。尽管持有高质量债券的投资者仍可期待到期时得到票面利息和全部本金,但这已经对大量投资所谓“超安全”美债的普通人造成打击。

“作为普通投资者,你会看到三年的负美债回报。你可能会开始不愿再买更多美债,”Ng说。

还有谁愿意购买美债?

市场接不住,美联储在QT,日本等海外央行也在撤,那么,还有谁愿意购买美债?

中金公司表示,美债需求的主要增量可能来自养老金和对冲基金。在历史上,美国养老金在2001年2季度曾持有可交易美债的27.1%,当前持仓比例约为14.3%。但养老金投资相对保守,持仓比例可能并不会出现迅速的上调。因此,2022年以来,养老金整体持仓变化甚小。对冲基金的基差交易(basis trade)可能是近期美债需求的重要来源。通过做空期货,做多现货,对冲基金可以锁定期货和现货价差以盈利。