文|华夏能源网 蒋波 编辑|杨亦

随着国内五大风电上市整机商三季报出炉,今年风电行业的走向也变得越来越清晰。

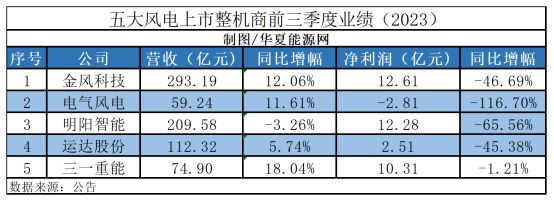

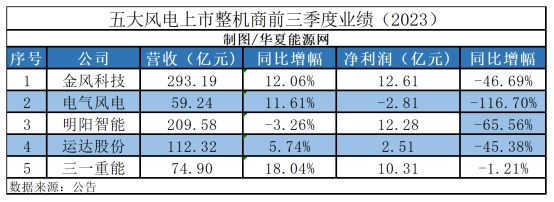

华夏能源网注意到,近日,金风科技(SZ:002202)、明阳智能(SH:601615)、运达股份(SZ:300772)、电气风电(SH:688660)和三一重能(SH:688349)等国内五大风电上市整机商三季报相继出炉。整体来看,四家企业的营收同比有所增长,一家有所下降;净利润方面,五家均有所下滑,一家甚至出现了亏损。

毛利率、净利率上,五家整机商的表现也不甚乐观。不过,对于业绩下滑的趋势,各整机厂商似乎也早有预判,并且均采取了一定的措施,而这些措施通过三季报数据,也有所反映。

业绩整体依然不佳

华夏能源网综合整理各整机商公告发现,在今年前3季度,金风科技、明阳智能、运达股份、三一重能四家整机商的营收均获得增长。其中营收破百亿的有三家,最高为金风科技,达293.19亿元;同比增幅最大的整机商则为为三一重能,达18.04%。

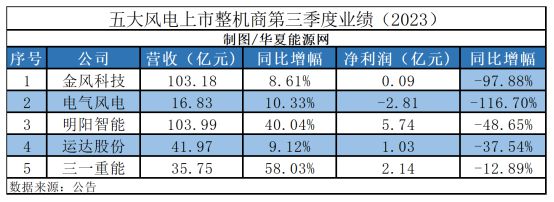

第三季度单季度营收来看,五家上市整机商中营收破百亿的有两家,分别是金风科技和明阳智能。后者以103.99营收的微弱优势排名第一,而与去年同期相比,营收增幅最大的整机商则为三一重能,为58.03%。

在净利润方面,今年前三季度,破10亿的有三家,最高为金风科技,为12.61亿元,同比降幅最少的整机商为三一重能,同比下降1.21%,电气风电则出现了亏损。

有三家企业,在三季度单季度净利润破亿。明阳智能拔得"头筹",单季度赚了5.74亿元。

整体净利润下滑的态势中,同比降幅最小的整机商为三一重能,同比下降12.89%。电气风电在这一季度同样出现了亏损。

华夏能源网注意到,这种增收不增利、甚至出现亏损的状态早在半年报中有所体现。因此三季度报的结果也在预料之中。

今年上半年,在营收方面,这五家整机商中,有所增长的仅有金风科技和运达股份,其他家出现不同程度的下滑;在净利润方面,各家基本都实现盈利,但利润同比基本都在下滑,仅有三一重能实现了小幅增长,增幅为2.38%。

行业业绩为何整体不佳?问题均指向了竞争加剧、整机价格下滑。

数据显示,自去年以来,风电机组招标价格便不断下滑,尤其到了今年2-4月份,招标价格下滑更是严重,陆上风机中标价格曾一度低于1500元/kW。今年上半年,国内陆上风机投标均价(不含塔筒)已降至约1800元/kW,同比减少30%;海上风机单价由 2021年抢装期的6500元/kW以上,降至4000元/kW左右的水平,同比减少38%。在数据上与之对应的是利率的下滑。以已经陷入亏损的电气风电为例,其三季报显示,今年前三季度,公司毛利率为9.89%,同比下降8.57%;净利率为-11.02%,较上年同期下降11.18%。其他公司也是如此,即便盈利最多的明阳智能和降幅最小的三一重能也是如此。

数据显示,今年前三季度,明阳智能毛利率为15.78%,同比下降7.43%;净利率为6.04%,较上年同期下降10.37%;三一重能毛利率19.67%,同比减24.74%,净利率13.76%,同比减16.72%。

市场格局已刷新

风机价格的持续走低,最直接的影响是企业的赚钱能力;另一方面,也体现了风电行业整体的巨大变化。首先,作为降本的重要方式之一,大兆瓦风机逐渐成为市场主力。数据显示,今年前三季度,运达股份累计在手订单约23GW,其中6MW以上订单容量约为10.63GW,占比约46%。而去年同期,运达股份6MW及以上风机在手订单为4.33GW,占比约29%。

金风科技业绩报告显示,今年第三季度, 公司6MW及以上机型销售1.72GW,占比约56%;4—6MW 机型为1.37GW,占比约 44%。

在刚刚结束的最新一届北京风能展上,三一重能发布全球陆上最大的15MW风电机组以及13/16MW海上风电机组;明阳智能发布了全球最大MySE22MW海上机组,同时下线了全球最大MySE11-233陆上机组,风机大型化趋势愈加明显。其次,面对利润的下滑,整机厂商纷纷加大研发力度,以求通过技术创新来实现降本增效。

早在今年5月,三一重能在接受调研时表示,公司2023年风机毛利率指引为15%—20%左右。2023年虽然交付的大部分订单为平价订单,单千瓦平均销售价格有一定幅度下降,但公司仍会通过技术创新、科学降本增效等方式,维护盈利空间,保持一个较高水平的毛利率。

数据显示,三一重能在今年前三季度的研发投入为6.84亿元,同比增长29.01%,研发投入占营业收入的9.13%。不过,在五家整机商中,研发方面投入最大的还是金风科技,为10.37亿元,同比增长高达46.7%。

研发力度加大的同时,风电技术成果也颇为明显。

在海风领域,运达股份已研制出"海鹞""海鹰"系列海上风电机组。据称,"海鹞"单台机组发电量可达95万千瓦时,且经历了台风"卡努"的考验;金风科技则发布了构网型机组2.0产品,并宣称,该产品可以通过系统集成简化控制复杂度,通过自建电压主动响应让运维更简单,并带来设备投资、运维成本及LCOE的降低。最后,展望行业趋势,风电招标价格下行,或将带来风电市场格局的一轮刷新。

华夏能源网注意到,不同整机商应对招标价格下滑趋势的态度,大相径庭,有的整机厂商主动迎合"价格战",主动报出更低的价格以获取市场;有的整机厂商则视价格战为"恶性竞争",采取相对"躺平"的态度,被动招标,市占率面临巨大的挑战。

开辟新的市场,或将在一定程度上协助企业抵消部分价格战的影响,例如海风市场。在海风市场上,电气风电长期处于龙头地位,占据着最大的市场份额;而随着政策向海风的倾斜、海风技术的不断成熟,以及海风进入平价时代,越来越多的整机商开始进入或者加大布局。尤其是明阳智能的积极推进,三一重能和运达股份"黑马"的紧紧跟随,今年海风市场或将迎来一场赛跑。