中国基金报记者 文夕

傲农生物在5月30晚间刚宣布实控人10%的高比例减持计划,31日早盘市场便闻声色变,股价惨遭跌停。

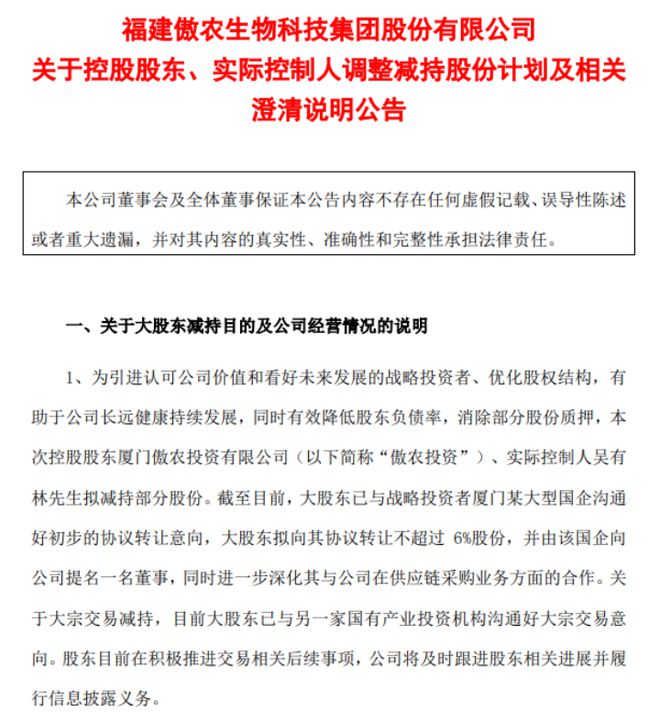

在这一状况下,傲农生物在31日中午火速发出澄清公告,表示大股东拟向某大型国企协议转让不超过6%股份,引入战略投资者。同时,宣布其大股东将原计划减持10%股份缩减至8.5%,以希望平复市场情绪。

尽管如此,市场仍不买账。午后开盘后,傲农生物股价一度打开跌停,但仍徘徊于跌停线附近。

火速降低减持股份数量

根据傲农生物30晚间的减持公告显示,傲农生物控股股东傲农投资、公司实际控制人、董事长、总经理吴有林计划自本公告披露之日起3个交易日后的6个月内通过协议转让或大宗交易方式减持本公司股份,拟减持股份数量合计不超过8710.6万股(即不超过公司总股本的10%)。

同时,为满足自身资金需求,吴有林之弟吴有材计划通过集中竞价或大宗交易方式减持傲农生物股份合计不超过79.4万股(即不超过公司总股本的0.0912%)。综合来看,上述股东本次拟合计减持傲农生物的股份比例不超过10.09%。

截至公告日,傲农投资、吴有林、吴有材(吴有林之弟)及其一致行动人裕泽投资、傅心锋、张明浪、郭庆辉合计持有公司股份数量4.66亿股,占公司总股本的53.52%。

对于如此高比例的减持计划,傲农生物方面解释,实控人为引进战略投资者,优化公司股权结构,同时有效改善控股股东、实际控制人的财务状况,降低股票质押风险。

不过这一解释并未起到安抚投资者情绪的作用。31日早间开盘后,傲农生物股价一路下跌至跌停。

在午间,傲农生物火速发布公告宣布大股东调整减持计划。公告显示,傲农投资和吴有林合计拟减持数量调整至不超过7403.99万股,即不超过公司总股本的8.5%。

同时,傲农生物方面称,具体实际如何实施减持计划(包括每个股东的实际减持数量、减持方式等)由傲农投资和吴有林根据实际情况协商确定。

值得一提的是,傲农生物方面还透露,截至目前,大股东已与战略投资者厦门某大型国企沟通好初步的协议转让意向,大股东拟向其协议转让不超过6%股份,并由该国企向公司提名一名董事,同时进一步深化其与公司在供应链采购业务方面的合作。

此外,傲农生物方面还表示,关于大宗交易减持,目前大股东已与另一家国有产业投资机构沟通好大宗交易意向。

负债率、质押率高企

实际上,傲农生物大股东资金链紧张早有端倪。早在今年4月24日,曾有消息传出傲农生物大股东多笔股权质押逼近平仓线。

不过,傲农生物随后回应称,傲农投资、吴有林、厦门裕泽的股票质押不存在平仓情况,整体质押风险可控。

傲农生物方面称,即便出现个别股票质押触及预警线、平仓线的情形,由于大部分股票质押均为场外质押,债权人不会立即处置股票,傲农投资、吴有林、厦门裕泽可通过与债权人协商延期、偿还资金、补充质押等方式规避股票质押的违约处置风险。

根据目前最新股权质押数据,傲农投资已经累计质押公司股份约2.26亿股,占其持有公司股份数70%,占公司总股本的25.91%。而吴有林质押股份数量占其股份比例高达84.78%,吴有林控制的裕泽投资也有44.93%比例的股份被质押。

需要注意的是,根据WIND数据显示,傲农生物当前股价较上述三方当初质押价格已经跌去甚远。其中傲农投资质押股份质押日至今跌幅已经达到35.8%,而吴有林质押股份质押日至今跌幅达24.27%,裕泽投资的质押股份质押日至今跌幅也达18.34%。

实际上,此次傲农生物大股东套现并引进战投,也在侧面印证了其流动性紧张的状态。

不仅是大股东,傲农生物自身境况也并不理想。自2011年创立以来,傲农生物曾因接连在饲料业、养殖业缔造“神话”而广受市场关注。2020年,借着猪周期,傲农生物取得归母净利润5.73亿元,创下历史新高,同比增长了近19倍。

不过,而随之而来的是猪肉价格下跌,傲农生物陷入巨大亏损中,2021年、2022年、2023年一季度,傲农生物分别亏损了15.20、10.39、1.80亿元,合计亏损额为27.39亿元。

近年来傲农生物快速扩张,2022年生猪出栏量跃居上市猪企第五位。但遭遇猪周期下行,傲农生物在遭遇亏损的同时,资产负债率亦升至高位。在2022年年报中,该公司直言,自身负债率较高,偿债能力指标较弱。截至2023年一季度末,傲农生物负债合计154亿元,资产负债率较2022年末增长至83.12%。

近期,傲农生物还公开表示,公司高管薪酬结构由基本工资加奖金构成。2022年,由于公司经营业绩不及预期,2022年取消了高管绩效奖金。

在30日晚间的公告中,傲农投资、吴有林拟合计向公司提供最高额不超过5亿元的财务资助,此次财务资助不收取利息。而根据此次调整后的减持计划,大股东减持公司8.5%股份将套现6.4亿元(以傲农生物31日午盘收盘价8.64元/股计算)。这一金额也能够足额覆盖提供给傲农生物的财务资助款。

高峰期扩产、高质押、高负债傲农生物此次能否通过引入战略投资者而缓解困局,还有待进一步观察。

编辑:乔伊

审核:木鱼

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)