公募基金在三季度普遍遭到净赎回情况。

澎湃新闻记者据Wind数据统计,截至10月26日,全市场共计921只普通股票型基金公布了三季报,平均每只基金单季度遭净赎回627.59万份;7876只公布三季报的混合型基金,平均遭净赎回1706.29万份;5663只债券型基金公布了三季报,平均每只基金单季度遭净赎回782.36万份;858只公布三季报的货币市场基金,平均遭净赎回1.02亿份。

值得注意的是,澎湃新闻记者发现,多位明星基金经理也未能幸免。其中,易方达基金张坤、富国基金朱少醒、兴证全球基金谢治宇以及景顺长城基金刘彦春旗下产品都遭遇了不同程度的赎回,最高赎回份额达9.24亿份。

三季度仅QDII获净申购

整体来看,三季度报告期内,产品赎回现象较为普遍,各类型基金中除QDII基金外,普通股票型基金、混合型基金、债券型基金、货币市场基金均出现了净赎回的现象。

澎湃新闻记者据Wind数据统计,截至10月26日,全市场共计921只普通股票型基金公布了三季报,平均每只基金单季度遭净赎回627.59万份;7876只公布三季报的混合型基金,平均每只基金遭净赎回1706.29万份;5663只债券型基金公布了三季报,平均每只基金单季度遭净赎回782.36万份;858只公布三季报的货币市场基金,平均每只基金遭净赎回1.02亿份。

来源:澎湃新闻记者据Wind数据制作

具体来看,普通股票型产品中,三季度净赎回份额排名前五的产品分别是:创金合信数字经济主题C、安信医药健康C、中庚价值先锋、中庚小盘价值和创金合信数字经济主题A,三季度份额分别净赎回12.37亿份、9.21亿份、6.87亿份、5.64亿份和4.35亿份。

普通股票型基金净赎回额前五名;来源:澎湃新闻记者据Wind数据制作

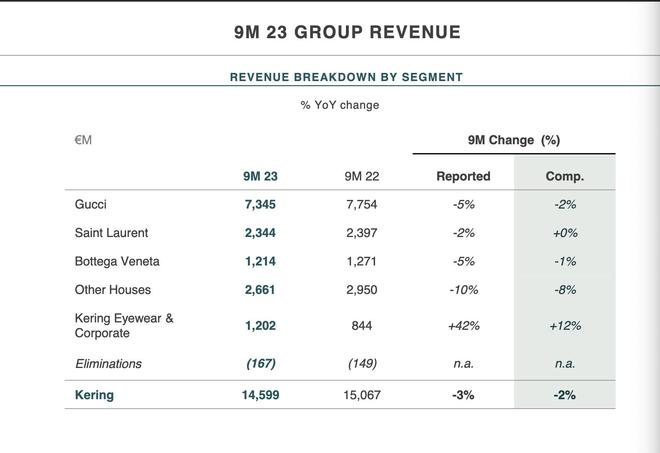

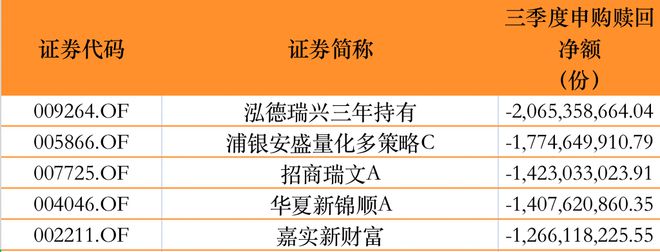

此外,混合型基金中三季度净赎回份额排名居前的产品分别是:泓德瑞兴三年持有、浦银安盛量化多策略C、招商瑞文A、华夏新锦顺A和嘉实新财富,三季度份额净赎回均在10亿份以上,分别遭净赎回20.65亿份、17.75亿份、14.23亿份、14.08亿份和12.66亿份。

对此,泓德瑞兴三年持有的基金经理王克玉、操昭煦在三季报中坦言道,“组合在三季度继续承受了比较大的压力”,但其仍认为在目前的环境下不管是市场整体估值,还是具体到组合的大多数标的,投资成功的概率要远远大于过去三年中的其他时刻。

混合型基金净赎回额前五名;来源:澎湃新闻记者据Wind数据制作

而长城悦享增利A、红土创新中证同业存单AAA指数7天持有、广发集裕A、工银瑞弘3个月定开以及财通资管鸿福短债A,则是债券型基金中遭赎回幅度最大的产品,三季度份额缩水均在45亿份以上。

而长城悦享增利A、红土创新中证同业存单AAA指数7天持有与广发集裕A更是缩水超50亿份,分别遭赎回56.72亿份、55.24亿份、50.51亿份。

对于债券型基金的赎回原因,业内人士向澎湃新闻记者透露道,“跨季资金面相对紧张、一揽子政策密集出台、机构止盈操作等多重因素叠加导致的债市回调,以及基金产品模式较旧,都会让客户选择进行赎回。”

债券型基金净赎回额前五名;来源:澎湃新闻记者据Wind数据制作

而在货币市场基金中,广发活期宝B、嘉实快线A单季度赎回份额超200亿份,分别遭赎回280.08亿份、201.79亿份;平安日鑫A、海富通添益货币B、兴业鑫天盈B也分别遭赎回180.49亿份、153.91亿份、131.83亿份。其中,广发活期宝B是目前为止单季度遭赎回幅度最大的单只基金产品。

需要注意的是,货币市场基金作为现金管理工具,申赎份额大是比较正常的现象。内部人士指出,如果投资者看好股市,急需退出货币基金买入股票,卖出是相对高效的方式,与赎回相比,并不会明显的损失。“其实场内货币基金最重要的功能在于交易而不是申赎。”

货币市场型基金净赎回额前五名;来源:澎湃新闻记者据Wind数据制作

明星基金经理也难逃净赎回

值得一提的是,澎湃新闻记者在梳理三季报时发现,多位“顶流”基金经理旗下在管产品也遭到了净赎回的情况。

“公募一哥”易方达基金副总经理张坤旗下管理的4只基金在三季报中全部都出现了净赎回。具体来看,截至三季度末,张坤旗下的易方达蓝筹精选、易方达亚洲精选、易方达优质企业三年持有以及易方达优质精选分别遭净赎回4亿份、1.80亿份、9.24亿份、885.76万份。

其中,易方达优质企业三年持有在今年6月刚开放日常申赎,就遭到了9.24亿份的净赎回,剩余3只产品则均为连续3个季度遭遇净赎回。

富国基金副总经理朱少醒目前在管的富国天惠精选成长混合,截至三季度末时的基金规模为308.77亿元,较二季度末时的规模缩水12.23亿元。其中,富国天惠精选成长混合三季度遭净赎回近1.40亿份。

此外,兴证全球基金目前在管基金规模超400亿元的明星基金经理谢治宇也不例外,旗下在管产品兴全合润、兴全合宜与兴全社会价值三年持有混合分别遭净赎回1.98亿份、2.15亿份、1.11亿份。

截至三季度末,景顺长城基金“顶梁柱”刘彦春在管基金规模为596.04亿元,旗下在管基金共6只。其中有4只基金遭遇净赎回,依次为景顺长城新兴成长混合、景顺长城鼎益混合(LOF)A、景顺长城内需贰号混合与景顺长城内需增长混合,分别遭净赎回3.61亿份、1.08亿份、3188.60万份、234.53万份。

值得注意的是,基金产品是否会被投资者赎回,并不能完全和产品业绩挂上等号。广发基金副总经理刘格菘在管6只产品在三季度的业绩均跑输基准,但其中仍有2只产品在三季度获得了净申购,分别是广发小盘成长混合和广发行业严选三年持有,分获净申购9725.69万份、1001.38万份。

公募内部人士向澎湃新闻记者表示,短期基金赎回可能造成基金重仓股的边际快速下跌,但从长期来看,可能不必过度担心赎回带来的负反馈效应。

底部阶段更加需要耐心

在2023年三季报中,明星基金经理对于后市的观点也是备受关注的内容。

从宏观层面看,谢治宇在三季报中指出,三季度二三线城市逐步打开房地产限购,在政策的温和刺激下,一二手房产销售略微好转,但持续性较弱。地方债发行对项目考核要求仍严,四季度预计将完成年度发行规模,整体财政、货币政策以托底为主。国际方面,美元利率高位徘徊,叠加巴以冲突再次激化,资源品价格高位震荡,因此原材料价格进一步下行从而提升制造业毛利率的红利仍需一定时间。美国经济衰退不明显,高企的利率对其他经济体的流动性产生虹吸效应。

具体到板块行情方面,“AI相关应用虽在美国逐步丰富,全球服务器订单稳步增长,但国内的杀手级应用还在培育阶段,A股AI芯片、服务器、光模块等股价弱势震荡;消费电子需求有触底迹象,但弹性还未显现;资源品与贵金属中,黄金在阶段性强势后有所回落,铜、铝维持震荡走势,油价有所反弹;除原油相关板块股价走强外,其他资源品板块股价表现一般;随着国内医药反腐取得阶段性成果,减肥药与创新药公司股价有所上涨。”谢治宇表示。

从投资主线来看,东吴基金基金经理刘元海则表示仍然相对看好以AI人工智能为代表的科技股投资机会,三季度科技股调整并不意味着全球科技创新大周期以及科技股行情的结束。同时,他相对看好以下受益于AI技术发展的三大方向投资机会:AI算力和应用、电子半导体以及汽车智能化。

朱少醒坦言,经过三季度的下跌,权益市场整体估值吸引力进一步提升。当下再过度拘泥于各种偏淡的静态数据已经没太大意义。“我们对中国经济的长期韧性保持信心。放在更长的时间维度,投资者当前选择承受的市场波动应该是值得的。未来我们依然会致力于在优质股票里寻找价值,去翻更多的‘石头’。我们并不具备精确预测市场短期趋势的可靠能力,而是把精力集中在耐心收集具有远大前景的优秀公司,等待公司自身创造价值的实现和市场情绪在未来某个时点的周期性回归。”

刘彦春在三季报中表示,“未来3-6个月,我们会更多聚焦于企业微观层面。逆境中更能够体现出企业家的能力,我们更愿意基于此对组合进行调整。过去三年,各类风险层出不穷,企业经营以外的因素对股票定价造成了巨大扰动,这一过程已近尾声,预期权益市场即将苦尽甘来。”

泉果基金基金经理赵诣则称,做投资如果想取得成功,要将两种能力结合在一起:一是判断优秀企业的能力,二是将自己的思维和行为,与市场中弥漫的,极易传染的情绪隔离开来的能力。“我们发现每经过一轮周期,行业内都会发生分化,当情绪面和资金面好转时,基本面优秀的企业股价回升的机会更大。即便不考虑盈利和估值修复的‘戴维斯双击’,仅是企业盈利增长带来的增长空间也值得期待。”

展望未来市场,赵诣指出,经济指标好转和周围的消费亮点已经逐步积累积极因素,也许需要时间让市场情绪慢慢恢复,底部阶段更加需要耐心,在当前阶段机会大于风险。