本月以来,美国银行首席投资策略师Michael Hartnett两次呼吁,美债将是2024年上半年表现最好的资产。他还认为,收益率5%是“美联储的底线”。

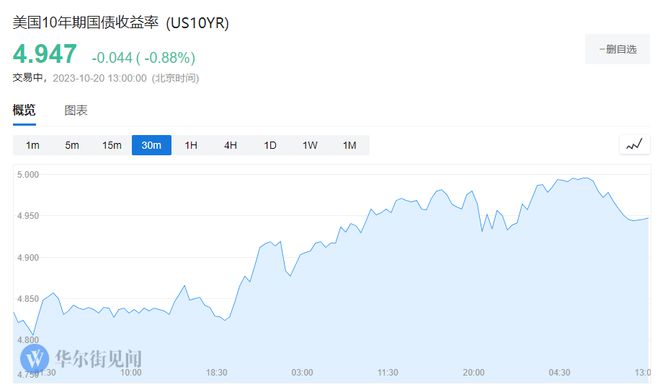

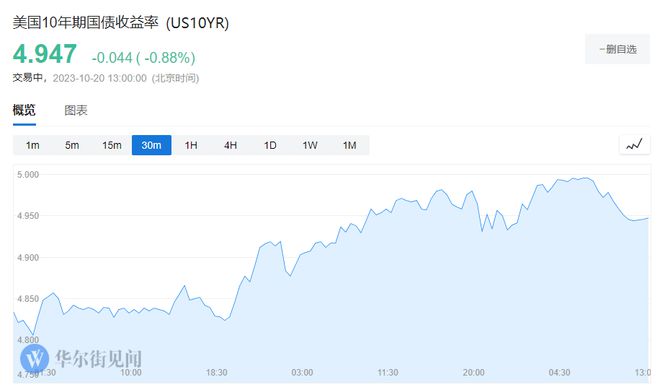

随着美债收益率继续暴涨至关键点位——30年期美债收益率已达到5%以上,10年期美债收益率离5%也只差临门一脚,华尔街投行对美债的唱多更进一步。

摩根士丹利:5%或更高——美债入场的良机

摩根士丹利表示,如果10年期美债收益率达到5%或更高,那将是投资者入场的一个良机。

该行基金经理兼泛市场固定收益团队联席主管Vishal Khanduja表示,“从期限角度来看,这对于延长投资组合的久期来说是绝佳的收益率水平”。如果10年期美债收益率突破5%,“这将处于超调范畴”,超出该行对美国国债公允价值的预估。

隔夜鲍威尔讲话期间,10年期美债收益率一度触及4.99%,目前回落至4.95附近。

Khanduja帮助管理摩根士丹利的多项策略,包括Calvert债券基金(Calvert Bond Fund),该基金在过去一年中上涨了1.1%,超过85%的同行。

他除了认为5%的收益率是一个不错的切入点,还更加青睐对美债收益率曲线陡峭化的押注。因为他认为,一旦美联储开始降息,就不会只以25个基点的小幅度降,而是以200个基点的大幅度来降,从而推动收益率曲线急速陡峭化。

这一交易获得了回报。随着10年期美债收益率飙升,其与2年期国债的倒挂幅度已经从Khanduja实施这一策略时的100多个基点缩小至28个基点。

Khanduja说,“我们认为收益率曲线的倒挂肯定会逆转”,回到正利差。但他说,“我认为还需等待更长时间” 。该行现在认为美联储可能要到2024年底或2025年初才会降息。

不过,他表示,美联储自上世纪80年代以来最激进的加息周期可能已经结束,因为更陡峭的收益率曲线和期限溢价已“为他们完成了”收紧政策的任务。

高盛:10年美债收益率短期内可能降至4.2-4.3%

看多美国国债的还有高盛。

高盛的衍生品策略师John Marshall在周四早些时候发布的一份报告中写道,“我们的利率策略师认为,第四季度宏观经济环境暂时放缓,意味着风险倾向于收益率从当前水平(4.91%)降至我们策略师估计的4.2-4.3%。他们认为短期内收益率可能会下降。”

Marshall阐述了以下原因:

核心通胀放缓可能会在未来几个月持续;

联邦公开市场委员会(FOMC)可能暂时不会加息;

即将公布的疲弱经济数据。

除这些因素外,高盛认为地缘政治不确定性的上升可能导致投资者向安全资产转移,从而导致收益率下降。

高盛预计,即使政府关闭得以避免,美国第四季度的GDP增长也会出现暂时的低谷,原因包括:1)学生贷款暂停期的结束,2)汽车工人罢工,3)油价上涨,4)美联储“利率更长时间保持高位”导致金融状况收紧,以及5)消费者支出在经历了一个强劲的夏季之后明显放缓。

警惕美国高赤字

值得注意的是,也有分析指出,试图确定入市时机的交易员必须权衡对美债不利的因素,虽然中东冲突刺激了避险买盘,但美国赤字不断扩大则增加了美国国债供应。

由于最近美债标售频繁出现需求惨淡的情形,一些分析开始讨论“美债会不会出现标售失败的一天”。

华尔街见闻此前提及,几乎没有人会预计美国违约或美债标售失败,但交易员警告称,一旦这种闻所未闻的情况发生,市场很可能进入一段真正混乱的时期,美债价格将全线大跌。