21世纪经济报道记者 彭硕 北京报道

随着光伏行业本轮景气周期的兴起,越来越多行业老牌企业也开始来到资本市场门前。

近日,成立12年、行业排名第四的电池片企业中润光能二次回复深交所问询函更新招股书,引发行业关注。加之同样在准备过会的润阳股份,行业前五名电池片厂商有望齐聚A股市场。

本次IPO,公司计划再次扩张产能,拟募资40亿元,其中20亿元用于年产8GW高效光伏电池项目(二期),剩余20亿元则被用于补充流动资金。

然而,争议之处在于,以招股书中披露的发行股份占发行后总股本10%计算,公司预估市值高达400亿元,这显然超出市场预期。

一方面,目前光伏行业面临竞争性扩产带来的阶段性产能过剩、市场竞争加剧的风险,400亿元估值对应公司市盈率48倍静态市盈率(PE)。从中润光能自身技术、产能落地表现来看,其本身实力并不突出,按照行业高速成长周期定价显得有些力不从心。

另一方面,2022 年12月,中润光能完成上市前最后一次募资本轮融资投前估值65亿,仅仅不到1年不到,公司估值翻了6倍多,也不免令人侧目。

对于中润光能来说,上市还只是公司发展的第一步,接下来,行业激烈竞争下的淘汰赛其接下来时刻要应对的挑战。随着组件招标出现了1元/瓦报价信号传来,光伏行业即将进入全产业链环节亏损阶段,对于受“两头压榨”的上游电池片行业来说,不仅维持现有利润规模变得困难,甚至不排除后续持续亏损风险。

400亿预期高溢价估值

400亿元估值到底贵不贵?要探究这一切,还要从中润光能的背景讲起。

招股书显示,2011年1月份中润光能的前身中润有限在江苏徐州市注册成立。但从实际经营角度,创立后的很长一段时间内,中润有限都只是一家空壳公司,并没有多少实际经营业务的注入。

2020年后,随着公司即将计划上市,在公司实控人龙大强的主持下,龙大强旗下的全部光伏资产先后注入中润光能。这一过程持续了2-3年,直到2022年12月,伴随电池片企业中辉光伏100%股权被置入中润光能,这一过程才最终结束。

2022年,即全部企业全部资产并表后的第一年,中润光能实现营收125.52亿元,同比增长146.66%,归母净利润8.3亿元,同比增长533.13%。2023年上半年,公司营收107.69亿元,归母净利润9.31亿元。

具体业务来看,中润光能业务分为光伏电池片、光伏组件两大板块。

2022年,中润光能来自电池片业务为115.8亿元,占收入比重92.5%,来自光伏组件业务收入9.38亿元,占比7.5%。2023年上半年,公司来自电池片业务收入为10.1亿元,占比93.91%;来自光伏组件业务收入6.5亿元,占比6.09%。

可以看出,光伏电池片业务占公司营收9成以上,是公司核心业务,因此,完全可以按照电池片行业对其进行参考估值。

行业地位上,中润光能的电池片出货量长期徘徊在行业二线中游位置,比不上二线头部企业爱旭股份。根据PV InfoLink统计,2019-2022年,这四年间中润光能(中宇)的电池片出货量排名第三、五、四、四名,起起落落,但从未再进一步。

其二是从现有产能规模上,公司拥有电池片产能45.04GW, 2023 年末公司电池片产能规模将扩大至超过50GW。这一规模同样低于通威股份80-100 GW,爱旭股份的61GW、甚至低于钧达股份的55GW。

其三,从先进产能的占比情况看,中润光能比不上爱旭股份,且同样比不上钧达股份。

招股书显示,目前,中润光能产能涵盖:多晶电池片、P型单晶PERC和N型单晶TOPcon。这其中,多晶电池片作为铸锭多晶硅时代遗留下的产能,目前已经完完全全的落后,目前仍旧被保留了下来。

到今年年底,中润光能拥有50GW产能,其中,最先进的N型单晶TOPcon为8GW,仅占比16%。

对比之下,爱旭股份上半年,N型ABC(BC路线公认的技术难度比TOPcon更高)产能为25GW,占产能比重为41%。钧达股份的N型TOPcon产能为44GW,占比超过80%。

不仅如此,中润光能还与一部分铸锭多晶时代的多晶电池片产能。招股书中成热,因为转化效率低,这部分业务的毛利率水平不高。招股书显示,上半年,PERC、TOPcon、多晶电池片占总收入比重分别为79.16%、10.37%、3.64%。

今年以来,市场对光伏行业过剩担忧、叠加证券市场不景气影响,目前,市场上无论是一体化巨头,还是各环节专业化企业,市值均迎来腰斩。

Wind数据统计,今年10月份,爱旭股份市值稳定在370亿元附近,钧达股份的平均市值约为200亿元上下。10月31日的最新收盘数据显示,爱旭股份最新估值358亿元,钧达股份最新收盘市值199亿元。中润光能的当前估值相当于爱旭股份的1.11倍,钧达股份 2倍。

如果从市盈率角度,中润光能400亿元估值算下来的静态市盈率为48.19倍;爱旭股份、钧达股份静态市盈率分别为15.39倍和27.69倍。中润光能要远高于爱旭股份、钧达股份的水平。

行业即将进入“生存淘汰赛”

随着本轮行业景气周期的结束,行业一只脚进入“洗牌”阶段,从前景上说,中润光能继续增长面临挑战可能更大。

目前,组件端已经最先传来价格战号角。

10月18日,央企华电集团2023年第三批集采开标的开标结果显示,n型组件双面招标最低投标价降到了1.08元/瓦,p型组件单/双面价最低投标价0.9933元/瓦。

21世纪经济报道记者不久前曾报道指出,目前,一体化组件巨头的组件成本约为1.15-1.25元/瓦之间,1元/瓦这几乎标志着光伏制造全产业链整体性亏损。即使是一体化巨头行业在内也不能幸免。

不仅是组件行业,目前,光伏行业全产业链都在迎来过剩。

近日,在接受媒体采访时,隆基绿能中国区总裁刘玉玺在表示,出现1元/瓦的报价,说明行业供需已经失衡,确实是产能大于需求了。主产业链从工业硅到硅料到硅片到电池到组件都在迎来过剩。

就电池片环节而言,InfoLink发布的《2030光风储能源转型白皮书》2023年n型TOPCon预期产能将超过400GW,整个电池片的产能有望达到1200GW。而目前,行业公认的组件装机为500GW。很显然,年内,电池片产能就将远远超过市场需求。

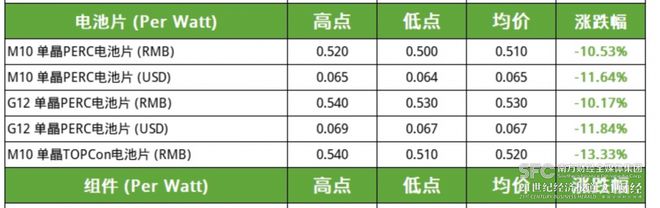

集邦咨询最新价格数据显示,10月25日,电池片价格跌势仍在继续。目前,M10单晶PERC电池片的均价已经来到0.51元/瓦,这一数字较之年初的0.85元/W附近下降40%。

(光伏电池片10月25日报价,截图自集邦咨询网站)

从已经披露的三季报业绩情况看,在剧烈的价格竞争下,目前,主产业链头部企业三季报业绩多数出现下滑。

如隆基绿能第三季度归母净利润25.15亿元,同比下降44.05%;通威股份公司第三季度归属于上市公司股东的净利润同比下降68.11%。

10月30日,爱旭股份三季度业绩显示,公司第三季度营业收入63.68亿元,同比减少35.30%;归属于母公司所有者的净利润5.79亿元,同比减少27.14%。