作者 |黄绎达

编辑|郑怀舟

封面来源|视觉中国

本周作为国庆后的第一个星期,A股的表现基本延续了9月的趋势,截至10月13日,上证指数报收3088点,周内五个交易日微跌0.72%。

海外市场方面,美股在周内有一定分化,标普500五个交易日微涨0.45%,同期道指涨0.79%、纳指微跌0.18。但从盘面来看,美股三大股指走势基本类似,都是在周三、周四后发生了明显回调。

图:上证指数今年以来走势;资料来源:wind,36氪

虽然A股亮点不多,但是随着政策刺激的逐步落地,一些新的边际变化的出现,对投资者情绪都有着积极的影响。

那么,A股在近期都有哪些方向值得关注?海外市场的变化都有哪些因素所驱动?对国内市场又有哪些影响?

扫码下方图片二维码,添加小助手,即可加入【智氪VIP】知识星球,免费阅读更多36氪付费文章。

【智氪VIP】 正在招募知识星球内测用户,首批内测用户有机会获得6折年卡会员哦~点击上方图片链接加入吧!

【智氪VIP】会员权益:

1.阅读36氪全部专属付费内容

2.享受会员专属服务:找研报+专家问答+每日精选资讯+会员专属文章

3.领取智氪VIP年卡专属优惠券

通胀依旧是影响美股的核心因素

先看海外市场,回顾美股在本周的表现,虽然三大股指在涨跌幅上有些许分化,但是走势类似,究其原因是在其关键时间节点的周四,公布了美国9月的通胀数据,对资产价格产生了一定扰动。

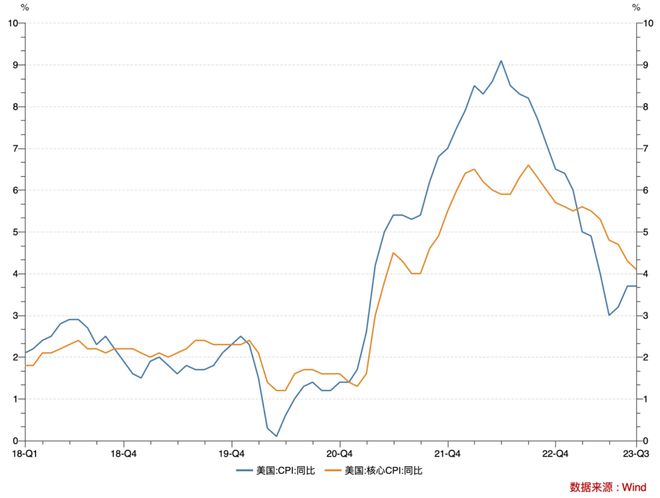

数据显示,美国9月的CPI同比上升3.7%,与上月持平,同期核心CPI(剔除了食品与能源)同比录得4.1%,略低于8月的4.3%。

图:美国CPI与核心CPI同比;资料来源:wind,36氪

虽然目前美国通胀趋于温和,但与2%的政策目标相去甚远。再看几个月前,当美国通胀开始拐头向下时,彼时的市场主流观点都认为今年下半年美国CPI同比会在3%左右徘徊,虽然不到政策目标,但届时将大幅减缓对风险资产的压制。

好预期叠加一些事件性驱动,比如AI风潮,美股在今年的表现总体还不错,而且美国CPI在6月时如期下降到了3%。但是当7月美国CPI开始反弹,尤其近2个月的反弹幅度还不小,不得不说由于通胀回落不畅,导致加息的概率又再次升高。

近两个月支撑美国通胀反弹的关键因素之一是能源价格,即便近期原油价格有所回落,但是从原油价格到成品油的传导还需要一定的时间,再结合9月能源PPI分项的大幅上行,能源依旧将对短期内的CPI上行/持平将形成一定支撑。

核心通胀里面,医疗、酒店餐饮、娱乐等分项的环比相较之前上行颇多,其背后的逻辑在于,消费与医疗需求的韧性还是在于劳动力市场的火热,其中劳动力缺口-薪资螺旋依旧起效,这也是导致本轮美国历史级通胀的核心原因。

往后看,基本美国通胀相较高点已然有了大幅度的下行,但是通胀数据特别是核心通胀都距离政策目标有一定距离,再叠加近期的通胀抬头,无疑加大了加息的可能性。即使不少分析师认为此时再加息的必要性不高,但对于资产价格的扰动已经有了体现,比如美股三大股指在通胀数据后收跌。

往后看,随着加息预期的提升,美国资本市场很可能面临股债双杀的局面,这又对会美元形成一定的支撑,美元强势的局面将因此而得到延续,同时将对所有非美货币的汇率产生不小的压力,包括同为发达经济体的欧洲和日本,进而对相关市场的预期产生一定的负面影响。

图:今年以来美元指数走势;资料来源:wind,36氪

国内:短期看事件性催化,中特估继续被强化

再把目光转回国内,近期的市场表现可以说没什么波澜,即便有调整也都在预期内。基本面上,出口的超预期改善值得关注。

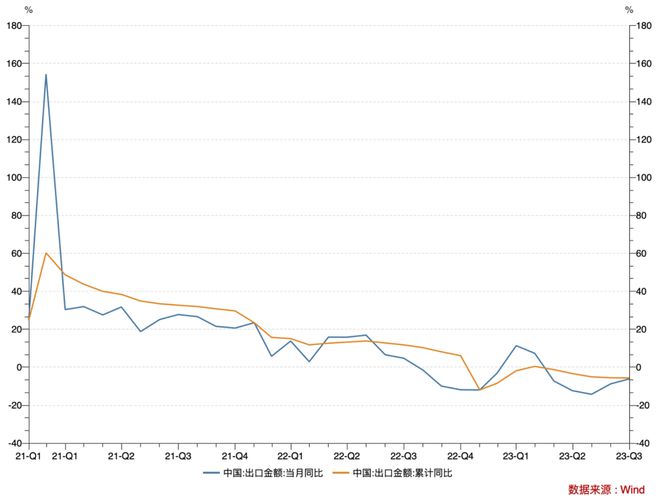

图:我国出口金额同比增速;资料来源:wind,36氪

从去年开始,基于全球各国的基本面、贸易环境等因素,市场主流观点对今年的出口普遍不看多。所以,当9月出口数据出现了超预期改善时,就有了一定的预期差。

从出口目的地来看,我国对欧美、日韩的出口都有明显改善,同时对一带一路国家、拉美等国的出口相对稳定。在结构上,消费电子和汽车是支撑出口超预期的核心因素。

由于欧洲的经济整体偏弱,不少观点认为需求驱动出口改善的解释力不强,但是目前已经进入4季度,距离欧美传统的促销节-“黑五”已经很近了,不得不说备货“黑五”是一个颇为信服的解释,而且在消费习惯上正好对应消费电子。另一方面,全球消费电子景气度也在整体好转,对以出口消费电子为主的日韩贸易改善就很说明问题。

所以,在投资策略上,建议关注与出口相关的消费电子产业链、汽车等相关标的。即便目前的数据不见得是有实质性的反转,在有预期差的情况下,至少也会出现一定的短期博弈机会,在目前大A整体胜率不高的情况下,出口改善姑且看作是事件性驱动,也符合目前的市场风格。

再看目前的大A,交易主线也都集中在为数不多的事件性驱动上,比如一些国民级的消费电子产业链,显然已经成为近期的最强主线,几乎是沾边就可以起飞的状态。后续的换机周期、AI都可能成为下一阶段的短期驱动因素。但是,仍然要对短期的震荡有心理准备。

另一个关注的方向是困境反转,比如医药。今年以来,申万医药生物指数的最大跌幅接近20%,在31个申万一级行业里面也是排名靠后的水平;8月下旬以来,医药板块出现了明显反弹,其中既有估值压缩的因素,也有一些外部冲击被充分定价后的预期改变,当然也包括了自身基本面一些积极的变化,比如技术驱动下的创新药、创新器械,消费环境改善后,消费医疗的基本面与预期均有改善。所以,预计医药板块在Q4的行情阻力有限。

图:今年以来申万医药生物指数走势;资料来源:wind,36氪

最后说说中特估,作为市场普遍看好的今年最强主线,在5月后中特估指数有明显调整,其实这未必不是好事。要知道,中特估的本质是红利策略,而红利策略更侧重分红,股价的暴涨反而会降低股息率,当市场整体调整时,分红收益的性价比就凸显出来了。所以,中特估在投资上不是短期的事件性驱动,而是逆周期中底线思维的集中体现。

*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

点击图片即可阅读