每经记者:任飞 每经编辑:赵云

随着2023年三季报披露结束,外界再度关注公募FOF(基金中的基金)重仓ETF(交易型开放式指数基金)的情况。

除此前聚焦季内ETF备受FOF经理买手青睐以外,重点配置的ETF还是大同小异。有数据统计显示,FOF基金外部重仓次数前五的指数基金名单与总体重仓次数前五的基金名单完全一致。

数据来源:记者整理视觉中国图杨靖制图

《每日经济新闻》记者发现,这意味着,行业聚焦的重点ETF已成为辨识度最高的投资标的,且从所属对应行业指数来看,均有差异。

FOF仍然重点配置ETF

2023年三季度,公募FOF持仓虽然有了不小变化,但ETF依旧是FOF重点配置的资产。

值得注意的是,从统计数据来看,FOF基金外部重仓次数前五的基金与总体重仓次数前五的基金完全一致。也就是说,行业聚焦的重点ETF已成为辨识度最高的投资标的且从所属对应行业指数来看,均有差异。

根据天相投顾数据统计,截至2023年三季度,海富通中证短融ETF被FOF基金总体重仓次数最高,为39次;其次为华泰柏瑞沪深300ETF,被FOF基金总体重仓25次。

根据外部重仓数据,海富通中证短融ETF被FOF基金外部重仓次数依然最高,为37次;其次同样为华泰柏瑞沪深300ETF,被FOF基金外部重仓25次。FOF基金外部重仓次数前五的指数基金名单与总体重仓次数前五的基金名单完全一致。

截至2023年三季度,海富通中证短融ETF被FOF基金总体重仓规模最高,达5.33亿元,较上季度增长37.54%;其次为国泰中证全指证券公司ETF,被FOF基金总体重仓达4.75亿元,较上季度减少5.87%。FOF基金总体重仓规模前十的指数基金名单与重仓次数前十的名单存在一定差异。

根据外部重仓数据,海富通中证短融ETF被FOF基金外部重仓规模依然最高,达5.23亿元,较上季度增长34.95%;其次同样为国泰中证全指证券公司ETF,被FOF基金外部重仓达4.75亿元,较上季度减少5.87%。FOF基金外部重仓规模前三的指数基金与外部重仓次数前三的基金名单存在一定差异。

据《每日经济新闻》记者观察,从二级分类来看,这些基金当中仅有一只指数债券基金,其余全部为指数股票基金,当中还有一部分增强指数股票基金。从ETF对应行业的跟踪方向来看,光伏、沪深300、红利、中证全指等各有不同。

公募FOF业绩亟需改善

虽然有部分ETF被行业重点配置,但就2023年以来公募FOF表现来看,业绩依旧欠佳。Wind(万得)统计显示,近350只FOF已运行满一年,近1年平均收益率为-6.47%,跌逾10%的产品超过80只;运行时间满3年的121只FOF,近3年平均收益率为-7.41%,其中有9只跌逾20%。

不仅如此,进入2023年,已有10只公募FOF发布清算报告,从产品类型上来看,有的属于养老目标基金,有的则是量化精选FOF,从大类来看均属于混合型FOF范畴。

事实上,这些产品的存续年限有的已超过5年,例如中融量化精选,于2018年5月4日成立,但从中长期业绩来看,Wind统计显示,该基金成立以来的复权净值增长率仅为3.93%,年化收益水平仅1.70%。

不仅如此,很多已清盘的基金年化收益率为负,这也不难解释为何投资人用脚投票。值得注意的是,《每日经济新闻》记者发现,有些基金产品的基金经理已经更换过数位,比如长信稳利资产配置一年、中融量化精选、大成兴享养老三年、嘉合永泰优选三个月的基金经理均发生三次变化。

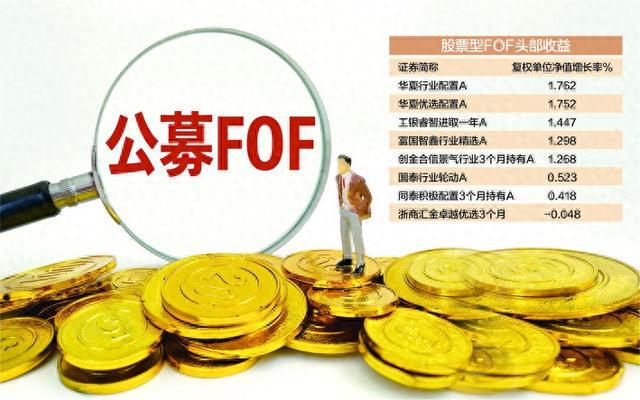

因此,公募FOF的业绩亟需改善,这不仅关系到基金存续的可能,更关系到投资者信心的搭建。上周,公募FOF业绩整体尚可,特别是股票型FOF头部产品涨幅明显,这也与权益市场出现一定的反弹有关系。

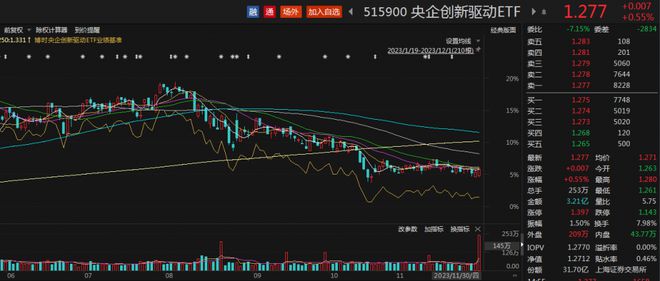

未来一个季度,有基金经理明确表示,仍然看好具备基本面支撑的成长风格板块,受益于流动性与风险偏好弹性或将是市场主线,包括TMT(数字新媒体产业)、医药、机械自动化、新能源等。此外,股息率高且具备优质现金流的低估值央企,以及需求好转或供给格局改善的白酒、白色家电等板块也具有修复空间。