文 | 创业最前线王亚静 编辑 | 蛋总

5月中旬,威邦运动向上交所递交招股书,不到一个月时间,上交所就火速向其发送了问询函。9月20日,威邦运动和保荐人足足用了500余页来一一回复。

10天后(9月30日),威邦运动的状态更新为"中止(财报更新)"。上交所称,威邦运动因发行上市申请文件中记载的财务资料已过有效期,需要补充提交。根据有关规定,中止其发行上市审核。

威邦运动的上市路又远了一步。

1、深度捆绑荣威国际

威邦运动于1995年创立于浙江磐安县,是一家地上泳池ODM厂商,在市场上占据一定的地位。

按照其说法,2021年,公司在全球支架地上泳池核心配件(不包含泳池衬垫)市场份额占比达到50.20%,是全球市场占比最大的支架地上泳池核心配件生产商。

响亮的名头也并不能保证业绩的持续增长。招股书显示,2020年-2022年,其营业收入分别为16.57亿元、31.88亿元、23.00亿元;归母净利润2.97亿元、4.33亿元、3.73亿元,表现起伏不定。

图 / 威邦运动招股书

对于2022年营业收入的下滑,威邦运动解释称,主要系受俄乌战争等导致的国际地缘政治不稳定、欧美通货膨胀高企、终端需求下滑等因素影响所致。

然而,2020年-2022年,威邦运动每年超80%的主营业务收入来自境内。既然如此,为何还会称其受到境外市场变动的重大影响?

图 / 威邦运动招股书

这与威邦运动的客户构成有关。招股书显示,2020年-2022年,威邦运动前五名客户销售占比一直超过96%。其中,向荣威国际销售占比分别为70.13%、77.94%和79.04%,威邦运动坦承,公司对荣威国际构成重大依赖。

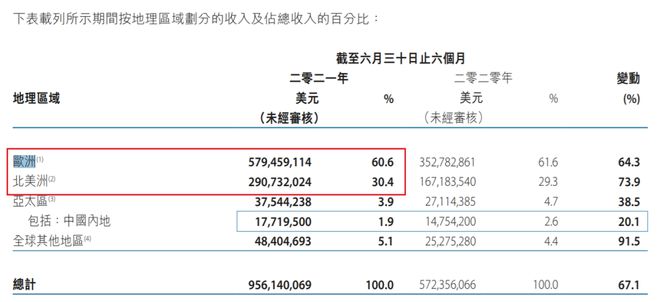

「创业最前线」发现,2021年10月,荣威国际在港交所退市。据其发布的2021年中期财报,荣威国际60.6%的收入来自欧洲,30.4%的收入来自北美洲。

图 / 荣威国际2021年中期财报

地缘政治风险与欧美经济变化,自然而然地影响荣威国际的销售,采购额的降低也在情理之中。招股书显示,2022年,威邦运动对荣威国际的销售额为18.04亿元,同比下滑约27%,与威邦运动2022年营收同比下滑27.86%的数据基本吻合。

图 / 威邦运动招股书

除此之外,仅次于荣威国际的第二大客户GCIOUTDOOR,INC(以下简称:GCI)是一家北美户外产品销售企业,2022年,公司向GCI的销售规模同比下滑约6%。

由此可见,威邦运动的发展已经与荣威国际、GCI息息相关。

但是,当上交所询问威邦运动与荣威国际、GCI的合作是否具有排他性时,威邦运动回应称,"合作协议不具有排他性条款,双方相互独立经营,合作不具有排他性。"

那么,支撑双方合作的基础是什么?威邦运动称,与荣威国际的合作时间已逾20年,与GCI的合作时间已逾10年,合作范围和规模不断扩大,业务具有稳定持续性。

要知道,商场如战场。在这些主要客户面前,威邦运动是一个代工厂的角色,如果有价格更低廉、服务更优质或产品更具竞争力的代工厂出现时,威邦运动又该如何自处?

2、家族式企业,关联交易频繁

「创业最前线」发现,威邦运动是一个妥妥的家族企业。

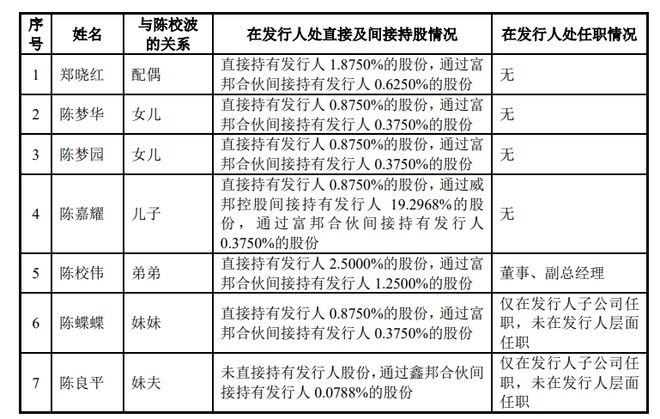

IPO前,创始人陈校波已先后将配偶、儿女、弟弟、妹妹、妹夫引入公司股东行列。另外,其弟陈校伟担任威邦运动董事、副总经理,妹妹陈蝶蝶、妹夫陈良平则在威邦运动子公司任职。

图 / 威邦运动回复上交所问询函资料

背靠威邦运动这棵大树,陈氏家族的成员或多或少从中分得一杯羹。

例如,威邦运动从陈良平夫妻的兴邦塑胶、东来顺塑胶、兴丰塑胶采购塑料粒子、五金件等材料。2020年-2022年,采购额分别为98.40万元、107.93万元、0.84万元。

图 / 威邦运动招股书

他们甚至连食堂业务都没放过。

报告期内(指2020年-2022年,下同),威邦运动向陈蝶蝶的磐安县青鲜蔬菜经营部、陈校波亲属的金华市金磐开发区东顺红蔬菜经营部、陈校波父亲陈威龙的浙江同福农业开发有限公司采购蔬菜、肉、调味品等食材,金额分别合计为156.91万元、386.30万元、122.25万元。

图 / 威邦运动招股书

蹊跷的是,以上和威邦运动产生密集交易的关联企业,集中在2022年2月-3月注销。对此,威邦运动给出的解释是,因经营业务停止,决议解散或歇业或停止经营。

只是,这些能够产生上百万收入的企业,却突然集中停止经营业务真的正常吗?这背后是否是为了威邦运动上市,从而斩断关联交易也未可知。

不过,这些关联交易和威邦运动与陈校波公司产生的关联交易比起来,简直是"小巫见大巫"。

2020年-2021年,威邦运动与陈校波实际控制的上海高谷、耀嘉国际发生大额关联销售。

其中,对上海高谷的销售额分别为9899.29万元、1.17亿元;向耀嘉国际的销售额分别为1.996亿元、2.38亿元。

图 / 威邦运动招股书

但实际上,这些货物销售对象为荣威国际与GCI。

其中,上海高谷向威邦运动子公司厦门欣众达采购马达等产品,交易由上海高谷销售团队负责订单对接、售后维护等事宜,由厦门欣众达负责生产并发货至荣威国际。

此外,与GCI相关业务的客户维护、合同签署、货物收发、售后服务等方面均由威邦运动子公司嘉立德运动实际操作,但嘉立德运动工作人员却要以耀嘉国际名义进行款项结算和票据流转,资金流转通过耀嘉国际开展。

不仅如此,上交所的问询函指出,耀嘉国际与GCI基于威邦运动与GCI的框架采购合同执行交易,存在低价向威邦运动采购后高价向GCI卖出的情形。

也就是说,威邦运动旗下子公司负责生产、发货等一系列流程,而上海高谷、耀嘉国际作为中间人,就轻而易举地分走了威邦运动的利润与溢价。

虽然威邦运动反复强调,这些交易合理。但在行动上,自2021年下半年开始,威邦运动与上海高谷、耀嘉国际的上述交易逐步停止并由威邦运动的子公司厦门欣众达、嘉立德运动对接业务。

「创业最前线」还发现,耀嘉国际正在办理注销,而上海高谷在一定程度上算是以"换壳"的形式存在。2020年末,威邦运动新设子公司嘉立德机电,原上海高谷销售团队人员已全部受聘入职嘉立德机电,负责该公司的生产销售业务。

除了业务以外,陈校波兄弟还会从威邦运动拆借资金。

报告期内,威邦运动向陈校波、陈校伟兄弟合计拆出金额1.77亿元,其中包括配合银行存款要求进行的资金往来金额合计9900万元。这些资金主要用于陈校波及其家庭成员的房屋购置、家庭消费、投资支出等。

由此可见,威邦运动未来即便如愿上市,投资者的利益是否能够得到保护还存在诸多疑问。

3、募投合理性受质疑

本次IPO,威邦运动计划募资16亿元。

图 / 威邦运动招股书

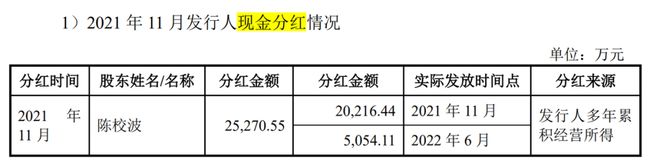

其中,威邦运动计划将4亿元用于补充流动资金,而在2021年11月,威邦运动刚刚现金分红8亿元,这笔钱全部进入了陈校波、威邦控股的口袋,而威邦控股的实控人为陈校波、陈嘉耀父子。

图 / 威邦运动回复上交所问询函资料

获得这笔巨额分红之后,3.66亿元用于股东对威邦运动增资,2.13亿元用于偿还对公司的资金占用及代为偿还关联方资金拆借,合计5.79亿元资金已流回威邦运动体内。

这一来一回之后,威邦运动的资本得以扩充,陈校波的借款也得以抹平,不愧是玩转资本的"好手段"。

另外,既然公司有足够的资金用来分红,为何还要募资补充流动性?上交所也要求威邦运动说明,上市前进行大额分红后利用募集资金补流的原因及合理性。

对此,威邦运动解释,预计2025年流动资金占用额为10.90亿元,而2022年末流动资金占用额为6.53亿元,流动资金缺口为4.37亿元,因此募集资金补充流动性具有合理性。

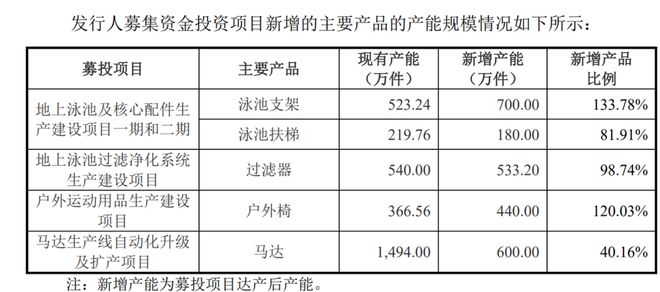

除此之外,威邦运动还计划将募集资金用于新建扩产项目。其中,募投项目主要新增泳池支架、泳池扶梯、过滤器、户外椅和马达的产能。

图 / 威邦运动回复上交所问询函资料

但「创业最前线」注意到,于2022年时,上述产品的产能利用率已经全部下滑。其中,户外椅的产能利用率最高,达到90.09%;而马达的产能利用率甚至只有56.61%。

图 / 威邦运动招股书

另外,威邦运动的前五名大客户中,没有出现明显的变动,仍然以荣威国际、GCI、明达实业、宁波豪雅等企业为主。

在过往的发展中,客户格局基本稳定,威邦运动是否能在募资扩产之后获得更多销售渠道以消化产能?

于是,上交所要求威邦运动结合新客户拓展情况、主要产品市场容量与行业发展形势与市场容量、下游客户产能规划与终端销售实现情况,使用合理假设量化分析募投项目的必要性及产能消化能力。

以上种种不难看出,威邦运动从业务到资金,再到募资都被上交所质疑,这也侧面证明威邦运动自身存在的风险不容小觑。可以想见,威邦运动的上市之路不会一帆风顺。

美编 | 吴宜忠

审核 | 颂文