中国基金报记者 张玲

央行连续11个月增持黄金!

最新数据显示,截至2023年9月末,我国外汇储备规模为31151亿美元,环比降幅为1.42%。不过,9月末黄金储备达7046万盎司,环比增加84万盎司。

值得注意的是,继去年11月增持以来,央行已连续11个月增持黄金,如按区间均价计算,累计增持总额已超千亿元。

连续11个月增持

10月7日,国家外汇管理局统计数据显示,截至2023年9月末,我国外汇储备规模为31151亿美元,较8月末下降450亿美元,降幅为1.42%。这也是继8月份后,外汇储备规模连续第二个月出现环比下降。

对此,国家外汇管理局表示,2023年9月,受主要经济体货币政策及预期、宏观经济数据等因素影响,美元指数上涨,全球金融资产价格总体下跌。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模下降。我国经济总体回升向好,高质量发展扎实推进,有利于外汇储备规模继续保持基本稳定。

不过,值得关注的是,在黄金储备上,央行已连续11个月增持黄金。数据显示,中国央行9月末黄金储备规模达7046万盎司,环比增加84万盎司。

这也是央行继去年11月重启增持以来,连续11个月增持黄金,区间已累计增持782万盎司黄金。如按区间均价计算,对应增持金额约1095亿元。

而随着央行持续增持,黄金储备在官方储备中的占比也有所增加,根据世界黄金协会10月公布的最新数据,截至8月末,我国央行黄金储备占比达4%,相较于今年1月增加约0.3个百分点。不过,和黄金储备较多的部分国家相比,其在官方储备的占比仍处于较低水平,如黄金储备量排在我国前列的美国、俄罗斯,8月末其黄金储备占总储备比分别为68.6%、25%。

全球央行对黄金需求依然强劲

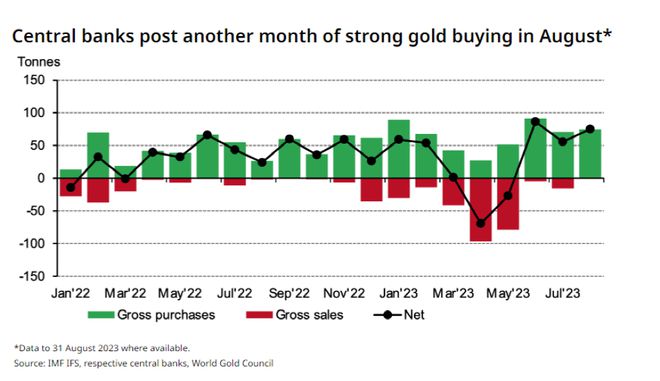

世界黄金协会最新数据显示,8月份,各国央行已连续第三个月增加黄金储备,预计四季度各国央行对于黄金储备的需求依然强劲。

根据数据,今年8月份,全球官方黄金储备净增加了77吨,与7月份相比增幅达38%。同时,在过去的3个月里,累计净购买量达219吨,远远超过4月和5月的96吨的净销售总量。

其中,中国的央行在8月增持了29吨黄金,领先其它国家央行,且自去年11月开始净购入后,购买总量已达到217吨。波兰国家银行也是8月的重要买家,购买了18吨黄金,使其年度净购买量达到88吨,距离其之前声明的100吨购买目标又近了一步。而土耳其央行在8月份也增持了15吨黄金储备。

此外,8月乌兹别克斯坦中央银行购入9吨,印度、捷克、新加坡国家银行均购入2吨,吉尔吉斯斯坦共和国国家银行购入1吨。而俄罗斯中央银行也发布报告称,其8月份黄金储备增加了3吨,使其黄金储备恢复到年初的2333吨。

世界黄金协会高级分析员Krishan Gopaul指出,最新的黄金购买趋势表明,全球央行对于黄金需求的长期趋势依然存在,“即使考虑到今年早些时候的净卖出额,但年内购买速度也表明,我们正朝着另一个强劲的年度总额前进。”

金价大幅下跌

另一方面,从金价表现来看,国际金价在5月初攀至年内新高后,便开始震荡回调,9月下旬以来跌幅尤为明显。

以伦敦金现为例,自9月25日起,已连续9个交易日下跌,创下年内连跌新纪录,区间跌幅达5.45%。并在10月6日一度跌至1810.2美元/盎司,再创近7个月新低,不过最终在10月6日收涨0.7%止跌,报于1832.54美元/盎司。

国开证券研报显示,近期黄金价格明显下挫主要受三大因素影响。一是近期10年期美债收益率持续走高,10月3日飙升到4.81%,非常接近2007年的高位;二是美元指数自7月以来迎来一波明显上涨,10月3日达到107.35的小高点;三是美联储官员近期一致认为利率将不得不在很长一段时间内保持高位,这一表态超出市场预期,目前,降息预期已推迟至明年7月底。10月7日公布的美国9月非农数据显示,非农部门新增就业人数为33.6万,超出此前12个月26.7万的平均水平,就业市场保持强劲,不会对进一步加息造成掣肘。

国开证券表示,未来国际黄金价格走势存在诸多不确定性,料波动和震荡将加剧。

一方面,美国就业市场保持强劲,尽快结束加息进程的预期恐会落空,这或将导致10年期美债收益率继续走高,对黄金价格形成压制。另一方面,尽管美国国会9月30日通过了临时拨款法案,在最后时刻避免部分联邦政府机构“停摆”,但该法案有效期为45天,如果不能在11月17日之前通过新的法案,美国政府很可能再次陷入“停摆”的风险。近日,美国众议长麦卡锡被投票罢免,美国两党之间和各党内部斗争激烈,政坛乱象丛生,在此背景下,黄金的避险功能充分体现,或支撑黄金价格走高。因此,短期来看,经济和政治因素可能共同影响黄金价格,多空因素激烈交锋,后市走势或现明显震荡,建议密切关注事态发展。

编辑:舰长

审核:陈墨

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)