文 | 金卫

万亿休闲零售赛道,近年来吸引了越来越多的入局者,但随着零售上市公司陆续披露业绩,可谓几家欢喜几家愁,多数零售公司营收净利润实现双增长,但是作为行业龙头的良品铺子却上交了一份公司上市以来最差季报。

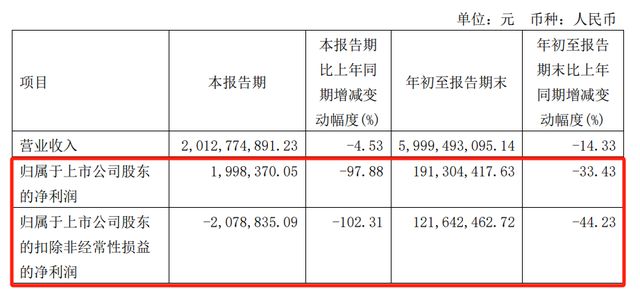

近日,零食龙头企业良品铺子披露三季报显示,公司前三季度实现营收为59.99亿,同比下滑14.33%;实现净利润为1.91亿元,同比下滑33.43%;扣非净利润为1.22亿元,同比下滑44.23%。

其中,第三季度,良品铺子营收为20.13亿元,同比下降4.53%,净利润仅1998万,同比大降97.88%,扣非净利润亏损207.88万元,同比下降102.31%。

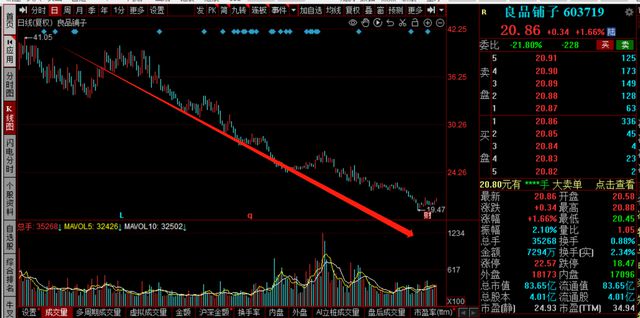

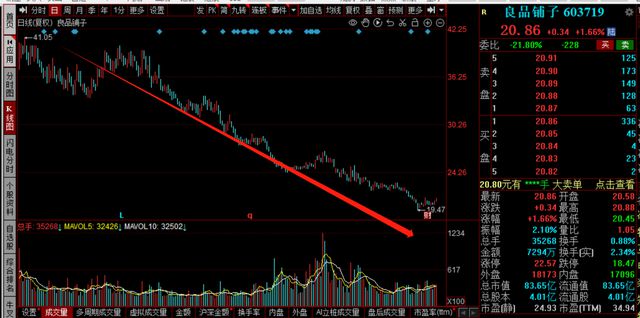

截止11月6日收盘,良品铺子股价报于20.86元,总市值为83.65亿。较今年2月40元高点跌幅近50%,市值蒸发了80多亿。

营收净利润连降

良品铺子,主营业务为休闲食品的研发、采购、销售和运营业务。

成立于2006年,良品铺子从当初的一家小店发展为有着3000家门店的连锁零食企业。

2020年,头顶上交所首家“云上市”企业的光环,良品铺子脚踩风火轮登陆A股市场,成为当时盛极一时的“高端零食第一股”。上市之初,良品铺子的市值巅峰时一度达到350亿。

业绩方面,2021年、2022年,良品铺子业绩表现稳定,分别实现营收93.24亿、94.4亿,同期净利润分别为2.82亿、3.35亿。

不过,进入2023年,良品铺子的业绩下滑,尤其是营收净利润出现连降,其中良品铺子的净利润在第一季度同比增长59.78%,第二季度同比下降59.46%,第三季度同比下降97.88%;尤其是第三季度扣非净利润亏损207.88万元,同比下降102.31%。

今年前三季度,良品铺子的非经营性损益为6966万元,其中政府补助8454万元,第三季度政府补贴282万。

对于业绩遭遇重挫,良品铺子表示,主要系受市场及平台变化影响,公司线上渠道营业收入下降,固定费用占比增加。

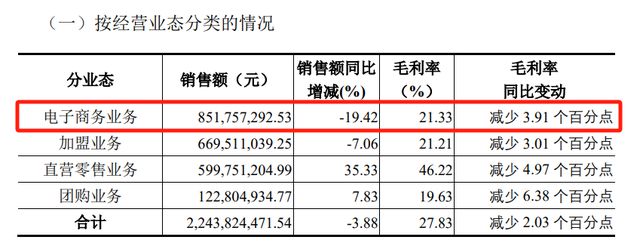

从良品铺子披露的具体经营数据来看,电子商务、加盟业务均在萎缩,直营零售和团购业务保持着增长态势,特别是直营零售业务单季收入增长了35.33%,这背后或与公司集中新开直营PRO大店有关。

作为公司主要收入来源的电商渠道则持续下滑,今年第三季度,电商渠道销售额同比下降19.42%,毛利率同比减少3.9%。这是品铺子的电商渠道出现连续三个季度收入下滑,第一季度,电商渠道销售额同比下降32.42%;第二季度电商渠道销售额同比下降40.92%。

当初,良品铺子从一家小门店发展到全国连锁的休闲零食企业,很大程度上依赖于电商的风口,电商的销售占比达到半壁江山。2022年,电商渠道销售收入占比达到49.77%。

随着电商收入的持续下滑,也直接拖累了良品铺子的业绩。这几年,互联网的流量越来越贵,电商的红利见底,而良品铺子支付的费用越来越高。

良品铺子一方面加大线下开店的速度,但另一方面关闭的门店也不少。

2022年良品铺子全年共关闭346家门店,其中有227家处于亏损状态。进入2023年,截至二季度末,良品铺子拥有线下门店3200余家,超过2000家为加盟店,但同时也关闭250加盟店。

另据报道,良品铺子主要在加码直营店,今年前三季度开店418家,三季末直营店总数为1315家,三季末加盟店和直营店合计3344家。

从良品铺子的战略来看,公司的转型趋势是对低毛利率的线上、加盟渠道进行战略收缩,同时进一步扩充高毛利率的直营零售门店。但这会造成平均固定成本上升,直接影响到公司的利润率水平。三季报显示,良品铺子租赁负债为4.24亿元,较去年末增长247%;

高端化受挫

2019年初,良品铺子提出“高端零食”战略,后续推出了主打儿童零食的品牌“小食仙“,主打健康代餐的“良品飞扬”和“控多卡”等,但从实际效果来看,高端化的品牌不温不火。

良品铺子曾提到,自 2020年良品飞扬品牌上线至2021年中,全渠道终端销售额为2.03亿元。但2021年的财报中,良品飞扬却消失了。良品铺子全力打造的“高端子品牌”,低调退场。良品铺子的高端化,更多的在包装高端化上,加上由于良品铺子主要依赖代工模式,食品安全问题也被屡屡曝出。

高端化战略未有明显成效后,良品铺子又开始进军下沉市场。趁着折扣店、临期店的热潮,2022年底,良品铺子推出了零食量贩店品牌“零食顽家”。

事实上,零食量贩店确实也是零食行业的新风口。零食量贩店以其SKU丰富、性价比高、市场下沉等特点发展势头强劲。

今年7月,零食有鸣宣布其全国门店数量突破2000家;8月,赵一鸣零食表示其门店突破2000家;10月,零食很忙称,2022年其门店零售总额达到64.45亿元,日均接待超70万人次,目前门店数量迅速发展,已由2022年2000+增长为4000+,正以1天7家店的速度扩张。

今年4月,良吕铺子旗下子公司广源聚亿以4500万元的金额认购赵一鸣3%的股权。当时赵一鸣首次开放融资,合计融资金额为1.5亿元,由黑蚁资本领投,广源聚亿跟投。

按良品铺子当时的解释,量贩零食迎合了消费者对零食丰富度、价格、体验感等方面新的追求,公司通过投资赵一鸣零食等多种模式快速拓展布局该业务。

不过,10月17日,良品铺子宣布将全资子公司宁波广源聚亿投资有限公司持有赵一鸣3%的股权转让,总交易金额为1.05亿元。良品铺子预计可在公司合并报表层面当期产生约6000万元投资收益。此次交易完成后,良品铺子及关联方不再持有赵一鸣的股权。

正是那一轮融资,赵一鸣发展迅速,门店数量较投资尽调期已增长约2倍,赵一鸣的估值也在上涨。

有分析称,良品铺子出售赵一鸣主要是为了培育自有的零食量贩连锁品牌“零食顽家”。

网上披露的一则中期业绩会议纪要里,良品铺子称零食顽家今年的规划是开500家门店,目前已签约230家,店均平均单店是1.3万,客单数是400,客单价33-35元,毛利率为25%;单店净利润率是1%-1.5%,整体利润率目前处于持平状态。

良品铺子预计,零食顽家规模超过500家后会有规模效应,整体成本包括管理费率会随规模的提升而下降,“500家是零食顽家自己开的,不包含从外面并购的标的”。

会议纪要中写明,良品铺子仅是零食顽家的少数股东,后者并未纳入上市公司体内,“未来达到盈亏平衡后会考虑放到体内”。其也坦言,公司做这个业态较迟,目前没有形成规模优势。

不过,从零食量贩店的发展速度来看,似乎超过了良品铺子的预期。量贩零食店作为一种新兴的零食店业态,近几年内实现了快速发展和市场占领,尤其是在县城市场形成了一定的影响力和竞争力。数据显示:近年来量贩零食店的市场规模增长了近4倍,市场份额增长了近3倍。

高端化不成,良品铺子能否赶上零食量贩店这股行业新趋势,仍有待观察。

对良品铺子有何看法,欢迎在下方留言。