近期风电行业的利好政策频出。卡顿了大半年的海风,将启动;多年困住的分散式风电,将松绑。

风电拐点来了。

分散式风电再迎利好

2023年10月24日,国家能源局正式豁免分散式风电项目电力业务许可,本次《通知》将分散式风电全部纳入豁免范围,(此前的要求为:“在现有许可豁免政策基础上,将全国范围内接入35kV及以下电压等级电网的分散式风电项目纳入许可豁免范围,不再要求取得电力业务许可证”)。该文件推出意味着将分散式风电松绑,降低审批难度,促进分散式风电开发积极性。

对于风电行业,经常提起的是陆上风电、海上风电,但很少提到分散式风电,相比前两者,分散式风电存在感极低。

分散式风电与分布式光伏的概念类似,分散式风电更靠近用电负荷中心,一般不会有大规模或远距离输电,产生的电基本就近消纳,上网模式也是可以全额上网也可以自发自用余量上网。虽然与分布式光伏概念类似,但两者的发展却天壤之别,即使国家2011年就开始推动分散式风电项目,但其发展情况却远远落后于分布式光伏,主要受困于以下原因:

首先,项目经济性吸引力低。因为分散式风电用到的风机基本是低风速的,比如中东南部的居民区,但即便是三北地区,靠近村落的地区风资源也匮乏,所以同样的机型在低风速区产生的收益不如三北地区的集中式,所以项目收益率会受到影响。所以从项目经济性角度,分散式风电经济吸引力不够。

其次,流程繁琐,审批麻烦。除了经济性制约外,项目审批流程繁琐也是制约其发展原因,与分布式光伏安在屋顶不同,一个分散式风电项目,可能涉及到耕地红线,环保生态要求,军事要求等,满足审批流程就需要较长时间。所以大型发电企业,国企等不愿意推进。

第三,分散式风电大力推进的年份是2018年,虽然2018-2020各省份规划积极,但实际落地较慢,2020年后才陆续落地,但2020-2021陆风进入抢装期,所以业主更希望抓住陆风抢装之年把项目落地,拿到补贴,自然更愿意做集中式项目。所以分散式风电项目相对要延后。

且与光伏屋顶归属权明晰相比,分散式风电的土地是几户人家共有,归属权一直不清晰,进展困难,所以过去陆风海风抢装大年,自然无暇顾及分散式风电。

但今年分散式风电,无论政策还是经济性,行业明显有了边际改善。首先客观环境陆风抢装已过,且陆风土地资源有限,像分布式光伏一样,分散式风电的空间也很大,实现3060目标,分散式风电的资源也必须要利用起来,且现在正是好时机。

其次政策面,审批流程大大简化。

2022年5月,国家能源局印发的《关于促进新时代新能源高质量发展实施方案的通知》明确将推动风电项目由核准制调整为备案制,所谓备案制就是地方政府主导权增加,相关规则更多由地方政府制定,可以显著降低项目从立项到落地时间。

2023年5月国家能源局再次发布征求意见稿,表示“豁免部分分散式风电项目电力业务许可。在现有许可豁免政策基础上,将全国范围内接入35kV及以下电压等级电网的分散式风电项目纳入许可豁免范围,不再要求取得电力业务许可证。”而近日国家能源局又在此基础上,再次对分散式风电进行松绑,将分散式风电全部纳入豁免范围。政策的层层松绑,也意味着分散式风电将全面铺开。

不止分散式,风电整体将拐头向上

事实上,今年三季度前风电整体建设节奏出现了延缓,所以市场对风电一直充满担忧。直到9月末至今,江苏和广东的利好消息出现,前期限制性因素逐步解除。

龙源电力在江苏射阳的1GW海风项目正式获得江苏发改委批复核准;广东省省管海域7GW已于10月11日落地,同时国管海域16GW已有初步内部结果,后续广东省管7GW竞配可能将于2024H2进入开工期。而此前困住青州五、七两项目的广东航道问题,根据最新消息,乐观预计将在11-12月解决,迟些2024H1解决。

叠加10月24日,分散式风电的利好,可以明显看出,进入10月后,无论分散式,还是海风,国家以及重点大省都有非常明确的指引和落地方案。意味着四季度是非常明确的风电景气拐点,过去卡住海风或者分散式风电的因素,将一一被解除。

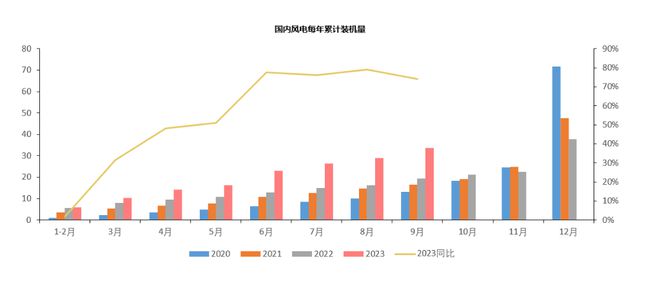

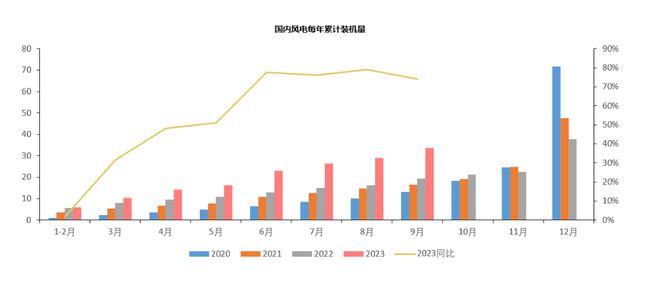

再看具体数据,10月23日,国家能源局发布1-9月全国电力工业统计数据。1-9月风电新增装机33.48GW,同比增长74.01%,其中9月新增4.56GW,同比增长47.10%。从装机数据可以看出,下半年开始已经进入装机密集释放区,同比增速均保持70%+,装机规模远超往年,按照行业四季度是装机旺季的规律,10-12月将再次迎来密集放量。

重点关注企业四季度业绩

再看风电企业最新业绩如何,复苏是否已反应在三季报?

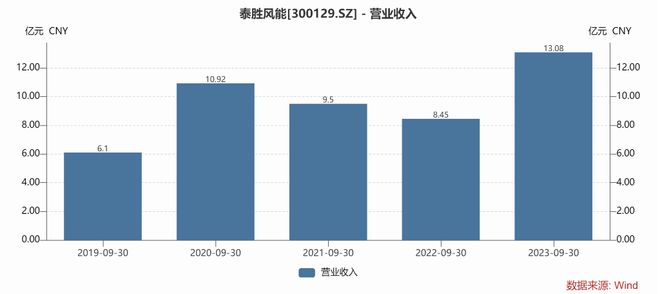

泰胜风能最新公布了三季度业绩,截止到2023Q3,营收29.78亿,同比增长40.7%,归母净利润2.36亿,同比增长41.8%。Q3单季度营收13.08亿,同比增长54.9%,归母净利润1.18亿,同比增长78.1%,整体看业绩是超预期的,单季Q3无论是营收规模还是盈利能力同比均表现优异。

但是客观来说,也与公司具体业务有关,泰胜是做塔筒的企业,塔架和基础段占营收近80%,塔筒出海毛利更高,2022年海外业务占比超50%,Q3毛利率的增加,主要也是海外的盈利贡献,因为国内风电市场在三季度末才开始复苏,真正要重点关注的还是企业四季度的出货量和盈利情况。

(泰胜风能Q3单季度营收)

(泰胜风能Q3单季度利润)

整体而言,当前时点可以说才迎来风电真正拐点,无论是哪种形式的风电项目,海风或者分散式,政策都在帮助疏通项目卡点,尤其是海上风电,江苏、广东作为贡献全国风电增量的主力军,各种卡顿陆续解决后,风电爆发才真正开始。