本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

图片来源:慕思股份官网。

双十一终将老去,但总有人正在正在年轻。刚刚过去这个双十一,尽管冷清,仍不缺话题。比如:

一张床垫引发的罗生门。

双十一期间,号称原价20000元的某知名床垫,直播价不足5000元,单场销售额破10亿,进而引发品牌、经销商与主播三方先后“掀桌”。

由此,太多的人不由得好奇:

床垫究竟是门怎样的生意?

从这个问题出发,本文以慕思床垫作为样本,由点及面地从产品生产、品牌运营和产业生态视角层层递进式,力求分析还原出“床垫罗生门”背后得商业本质。

01

切面一:产品区别有,但不大

第一层切面,我们从产品本质出发,以慕思床垫作为高奢品床垫的代表,来看看不同床垫之间的主要区别在哪里。

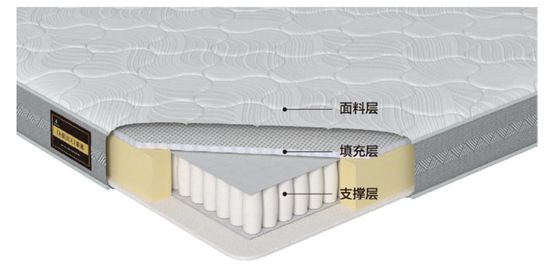

1、成分。总体来看,床垫一般由面料层、填充层和支撑层三部分构成:

· 面料层是床垫最外一层,具有增加表面柔软度、改善睡感、吸湿透气的功能;

· 填充层一般由乳胶、海绵、3D纤维、棕榈等组成,软硬度各有不同,用于提升床垫的舒适性;

· 支撑层一般由弹簧构成,用于提升床垫的稳定性和支撑性。

2、分类。床垫分类有两个简单粗暴的标准:

首先,在于床垫支撑层是否含有弹簧,有被划分为弹簧床垫,否则被划分为非弹簧床垫;

其次,非弹簧床垫根据填充层材质进一步划分为乳胶床垫、海绵床垫、记忆棉床垫、棕榈床垫、其他材料床垫等。

图:床垫成分,来源:慕思招股书

通过床垫材质构成与简单的分类标准,我们可以知道不同的床垫在于将多种不同材料根据不同的需求进行层叠组合,打造出柔软性和承托性各异的床垫。

因此,我们可以初步发现,不同产品之间的区别主要在于:1)原料端所掌握的稀缺材料;2)生产端所采用的特殊工艺;或3)研发端引申出的独特组合技术。

1)原料端:根据慕思2022年年报数据,公司直接材料占主营成本的比例最高,为56.79%,其中主要原材料为布料、海绵、皮料、钢线、乳胶和3D棉等,占原材料的60%左右。

总体看来,慕思床垫的主要原材料中布料、海绵、3D棉属于加工品,钢线归属于工业原材料,甚至可以称得上“大宗商品中间商”,而慕思原材料采购的上亿或上十亿量级对于整个市场来说,与稀缺或垄断尚有很大距离。

再看原材料中加工或材质稍复杂乳胶与皮料,可以参考慕思招股书中关于对供应商的披露,无论是皮料供应商巨星农牧,还是乳胶供应商今世缘,千万量级的采购额同样仅仅占据其供应商收入中很小的比重。

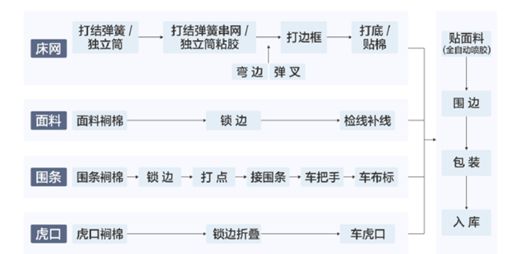

2)生产端:目前国内企业大部分以OEM/ODM(代工生产)为主。慕思是一个个例,其生产模式以OBM(自主生产)为主,OEM/ODM为辅,不过床垫一个高度标准化的产品,所以其生产自动化程度极高。

图:床垫生产流程图,来源:慕思上市招股书

这一点在慕思床垫的主营业务成本构成中也可窥见,2022年直接人工成本占营收成本比重仅为9.7%,而包含职工薪酬的制造费用占比仅5.91%。

可见,比起被汪小菲宠幸的Hastens采用一年只能剪一次的马尾毛材质,以及8至9名工人用时320小时手工缝制的独特定制模式,国内高端床垫如慕思,在材质与工艺上并没有走稀缺价值之路。

以慕斯的视角看(取招股书2021年H1数据),每100个床垫中,有6个委托生产,94个自主生产;自主生产中,每916元的床垫成本中,780元用于购买直接原材料,71元用于支付直接人工成本,另外65元用于摊薄车间流水线的制造费用。

3)研发端:据慕思招股书资料,2022年研发费用占营收比重为2.72%,与行业可比公司水平相当。其研发能力应用到产品端,体现在新材料和新技术两方面。

来源:慕思官网

一方面,从慕思公开的资料中来看,其新材料应用环节主要在于引入,即核心设计师将新材料设计进新产品中,但总体来看,不管是被床垫企业放大的除臭纤维,还是防螨抑菌纤维,也已广泛被应用于平价床垫甚至成分更简单的毛巾中。

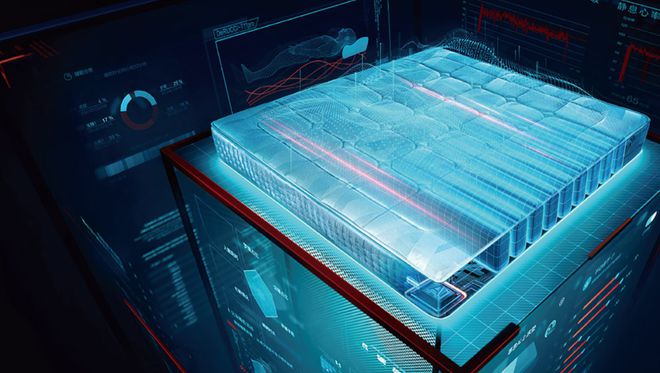

另一方面,智能家居概念下,床垫也试图为自己打上“黑科技”标签,智能床垫的落点在于通过软硬件的融合,检测身体与睡眠数据,以此形成内部数据循环,讲的是为客户定制睡眠解决方案的故事。

不过,根据智研咨询的数据,目前国内智能床还处于推广早期,消费者对其认识较模糊,90%以上的消费者既不了解也不认可,仅2%的消费者了解并使用智能床。因此目前阶段,国内床垫产品之间的差异也不在新技术的应用上。

综上,从产品角度来看,国内中高端/高端床垫,在原料端无实质性的稀缺材质与否的差距,且生产流程高度自动化。

借鉴美国床垫发展历史,无论是长期统一行业的弹簧床,还是紧随其后的乳胶床垫,都呈现出大品类产品创新周期长,小品类个体差异小的特点,因此,由于发展相对滞后,国内床垫企业的研发仍处于积累爬坡阶段。

02

切面二:床垫怎么卖出高价?

值得注意的是,慕思招股书所披露的产品单价与成本数据也曾引致市场讨论——单位成本916.19元的床垫,转手就翻倍卖到了2154.13元(均价),公司整体毛利率比同行业可比企业平均值(32.16%)高出10%不止。

图:慕思床垫毛利率情况,来源:慕思招股书

彼得·帝尔在《从0到1》中介绍,优秀的公司之所以能够获得超额收益,原因是其掌握了稀缺资源,这种稀缺资源构成了品牌力,进而让企业获得定价权。

上一部分从产品本身出发,我们提出观点并验证国内平价到中高端价位床垫不存在产品稀缺性,那么高端品牌是怎么卖出高价的?慕斯又是如何实现高收益的?

图:软体家具行业链,来源:慕思招股书

如果从产业链出发,可以从生产和销售两个视角来验证慕思是否有降本与定价优势。

· 生产:慕思采用的自主生产为其获得了一部分生产环节的利润。于此形成对比的是,自主生产程度更高(自主生产+提供代工业务)的顾家家居和梦百合,其毛利水平甚至还不到行业均值水平;

· 销售:对比各企业不同销售渠道可以看到一个普遍的现象,直营(75%)、电商(59%)、经销(43%)等B2C的销售渠道毛利水平远高于直供(酒店)渠道(26%),而慕思恰恰是行业中少数以经销为主的床垫企业。

综合来看,比起从生产端降本获取微薄产业链利润,高端床垫获取高利率的核心在于拿捏C端客户获取定价权。

根据红星美凯龙联合16家床垫品牌发布的《2021年床垫新消费趋势报告》数据,约50%的中国受访者的床垫使用年限超过5年,同期约70%的美国家庭平均约3年会更换一次床垫。而CSIL数据显示,目前中国床垫渗透率也才60%。

也就是说,在床垫的中国C端市场还处于市场教育阶段。

消费行为学认为,当市场处于发展前中期,消费者对产品了解度低,其倾向于选择知名度更高的品牌,而凡勃仑效应也在这时最有效。

而慕思能在 to C渠道中获得消费者的青睐,在于会讲高端品牌故事。

1、树形象:

从行业发展角度看,1811年,世界上第一个床垫在美国德克萨斯州诞生,时隔100多年后我国才开始使用床垫,而后的床垫发展则更坎坷和缓慢。从早期的“席梦思梦”到后来的欧美品牌掌握国内高奢床垫市场,欧美品牌在消费者心中几乎与高端对等。

慕思的品牌形象恰好是“非亲非故”的欧美老人,很难不让人误会其是欧美高端品牌,就证监会也在其上市之初对此提出疑问。

值得注意的是,后来慕思又收购了法国高奢床垫品牌崔佧,相应床垫单价也从五位数升至六位数,事实证明,故事不在新旧,管用就行。

2、做宣传:

数据表明,消费者每购买一个慕思床垫,就为广告业贡献了四分之一个床垫。

以消费者视角看,购买一个1万元的慕思床垫,4200元用于购买床垫本身,1200元分给了渠道上的销售人员及线下房东,剩下4600元分给慕思,而慕思用其中2400元用来做营销。

从广撒网式地赞助天王(刘德华、陈奕迅,张学友、谭咏麟)演唱会,到地毯式霸屏机场、高铁等高端场所广告牌,慕思年销售费用近15亿元,销售费用率高达25%,同样高于可比公司均值10%。

3、渠道变现:

不过,正是得益于以上的品牌形象与营销推广的付出,在消费市场获得了知名度的慕思床垫有了定价权和渠道掌控力。

截至23年H1,慕思经销渠道门店数5600家,不管是品牌影响下的门店数量,还是渠道优势下的毛利水平,慕思都领先行业。随着品牌—宣传—渠道形成商业闭环,慕思为我们呈现了一个生动的高端床垫品牌运营思路。

值得一提的是,品牌—宣传—渠道闭环并非中国床垫特色,发展更为成熟的美国床垫巨头,大多也是同样的配方。舒达的经典形象在于可爱绵羊,宣传在于洗脑动画,渠道在于早期绑定零售商Mattress Firm;泰普尔形象在于绑定美国宇航局NASA荣誉奖,随后围绕宇航材料进行营销,并自建直销与批发渠道。

03

切面三:“床垫罗生门”背后的周期之困

随着工业化的发展,近2000年至2020年是我国城镇化进程最快的二十年,也是房地产风起云涌的二十年。

而作为地产链上的一环,供给端床垫企业要应对来自房地产产业链上游(建材、家具、家电等)的客户拦截问题;需求端床垫行业空间的天花板被新房竣工面积和换房需求所圈定,因此受到来自地产和经济周期的强烈冲击。

而树形象、做营销、建渠道甚至自主生产的高端床垫作为重资产企业,受周期影响更重,可以看到,美国专业床垫历史增速与GDP增速曲线吻合度更高。

图:2004-2020年专业床垫增速与宏观经济走势,来源:Furniture Today,兴业证券经济与金融研究院

而慕思的表现,同样与经济和房地产周期高度吻合:

实际上,其提供高利润来源的经销渠道收入占比正悄悄降低。数据显示,慕思经销收入占比从2018年的75%降低到70%,再到去年进一步降至66%。对应地,慕思选择的是拥抱位于在房地产行业链上更靠前端的企业—欧派家居,2022年慕思营收中直供占比从2018年的2.55%提高到13.44%。

如是便不难理解,双十一的“床垫罗生门”的发生,有其深层次的必然性。

最后,再以一组欧美床单发展历史性事件作为行业发展启示:

1990年,美国床垫市场就已初步形成寡头竞争的市场格局,市占率最高的丝涟(18.2%)、席梦思(16.2%)和舒达(10.4%)作为顶流被称为美国床垫3S,很长的一段时间里,后起之辈如泰普尔、Sleep Number等只能选择差异化竞争路线。

而经历次贷危机后,这一局面完全逆转了,3S中的两个濒临破产被收购。2009年无法偿还巨额债务的席梦思被舒达母公司收购,同样受巨额负债困扰的丝涟于2012年被泰普尔收购。目前,美国床垫市场形成了舒达和席梦思、泰普尔和丝涟两大阵营, CR5高达80%。

这样看来,CR4仅28%的中国床垫,还有很长的路要走。