在今年新能源车市表现一般的传统“金九银十”旺季中,虽然动力电池市场仍保持增长,但10月的装机量增速已明显放缓,产量甚至出现了罕见的环比下降,主要原因是终端新能源汽车销量增长未达预期。

今年10月,国内新能源乘用车销量为76.7万辆,环比增长率仅为2.7%,同比增长也只有37.5%。

与往年同期相比,新能源汽车市场的热度略有下降,导致中游动力电池市场仍处于去库存周期。因此,与预期中为第四季度车市旺季提前扩大产量备货不同,实际上出现了产量下降的情况。

1、动力电池产量增速二度转负

今年10月,在全年景气度最高的时刻,动力电池市场却并未继续出现高增长态势,国内的动力电池装机量虽然还在继续创下年内新高,但是增长幅度明显放缓,动力电池的产量则出现了今年唯二的环比负增长(首次在淡季的4月)。

其中,动力电池的产量达到77.3GWh,环比降低了0.1%,同比增长23.2%;装机量达到39.2GWh,同比增长28.3%,环比增长7.6%。

具体拆分来看,磷酸铁锂电池依旧占据主导地位。磷酸铁锂电池的产量和装车量分别达到53.6GWh和26.8GWh,同比增长37%和36.4%,占比达到了69.3%和68.5%。

而三元锂电池的产量和装车量分别达到了23.6GWh和12.3GWh,同比增长0.3%和14%,占比为30.5 %和31.4%。

与往年同期相比,动力电池的装机量或许还会因为当期终端新能源汽车销量下滑而环比转负数,但是动力电池的产量完全都是呈现环比正增长趋势,且幅度不小,在6%-15%之间,主要就是为四季度高景气度下的新能源车市做准备。

今年10月动力电池产量环比直接转负数,或意味着中游动力电池厂商对接下来两个月旺季的动力电池市场期待并不高,对年底终端新能源汽车高销量的信心也略显不足,短期内也应该不会有加快生产的可能。

2、宁德时代40%市占率失而复得

今年10月,国内的新能源汽车市场共计35家动力电池企业实现装车配套,较去年同期减少5家。

然而在越来越卷的锂电江湖里,除开尾部动力电池厂商面对残酷的生存考验,二三线动力电池厂商难有喘息机会以外,如今头部的动力电池厂商也有不小的竞争压力,今年9月,动力电池龙头企业宁德时代的市场份额就一度跌破40%大关至39.41%。

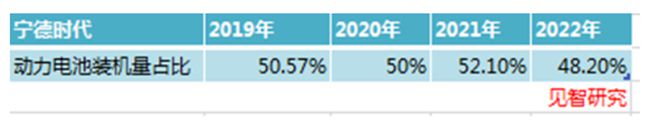

2019年至2021年期间,宁德时代一直稳定拿下国内动力电池市场装机量的半壁江山(2019年-2021年市占率分别是50.57%、50%和52.1%),然而在2022年一季度,宁德时代首次跌破50%大关以后就再难回到此前水平,致使2022年的整体市场份额也跌至48.2%。

值得注意的是,宁德时代市场份额的下滑趋势仍在继续,今年10月的市场份额虽然40%市占率失而复得至42.81%,但是同比却足足下降了5.52个百分点,这也是宁德时代近一年以来的低位。

今年第三季度,宁德时代的市场份额大幅度下滑,导致其累积市场占率跌至42.76%,同比下降了4.86个百分点,勉强维持在40%的水平之上。

华尔街见闻·见智研究认为,宁德时代市场份额下滑的主要原因有以下几点:

首先,宁德时代最大的竞争对手之一比亚迪的崛起显著影响了宁德时代的市场份额。

比亚迪的动力电池主要自产自销,10月其新能源汽车销量突破30万辆,达到30.2万辆,年累计销量达到238万辆,同比增长70%。这推动了比亚迪动力电池市场份额的同比增长5.92个百分点至28.58%。

在磷酸铁锂电池领域,比亚迪更是远超宁德时代,装机量占比高达42%,与宁德时代的33.48%有显著差距。

其次,受终端需求不佳和竞争加剧影响,电池价格战兴起,大多数二三线及尾部电池厂商处于不利境地,例如国轩高科、欣旺达、蜂巢能源和孚能科技等。

然而,一些表现优秀的二线厂商如中创新航和亿纬锂能却脱颖而出,前10个月装机量和市场份额分别增长了72.8%和155.7%,以及增长了2.16和2.14个百分点,位列国内市场前五。

由于比亚迪主要生产磷酸铁锂电池,而中创新航和亿纬锂能生产磷酸铁锂和三元锂电池,这两家公司的崛起部分侵占了其他厂商的市场份额,对宁德时代也造成了一定影响。

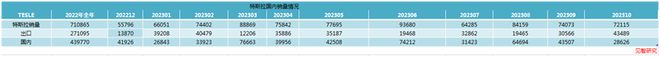

最后,宁德时代的主要客户特斯拉表现不佳也是一个原因。

由于Model 3焕新版的即将上市,三季度末主要在进行老款车型的去库存。直到10月26日特斯拉才宣布Model 3焕新版开始交付,且交车周期长达6至9周,未能对10月及11月销量产生正面影响。

因此,特斯拉在中国9月和10月的销量分别为7.4万辆和7.2万辆,环比连续下滑12%和3%,也对宁德时代造成了影响。

在新能源汽车市场旺季的最后两个月,市场期待宁德时代的市场份额能够回升。否则宁德时代在2022年面临失守50%市场占率大关的风险后,今年还需为保持40%的市场份额而战。