其实中国平安这波撤离碧桂园,我是始料未及的

一个是蝉联全球保险企业第一的保险巨头,一个是常年占据地产销售榜第一的头部开发商

而就是这样两位重量级选手的强强联合

分开竟也如此干脆利落

就在11月8日下午,持股碧桂园8年之久,还曾是碧桂园第二大股东的中国平安

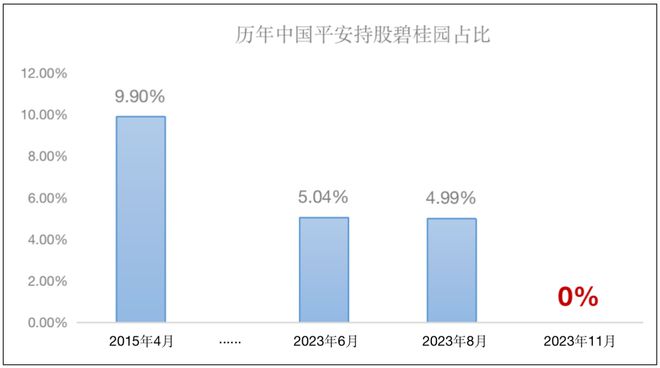

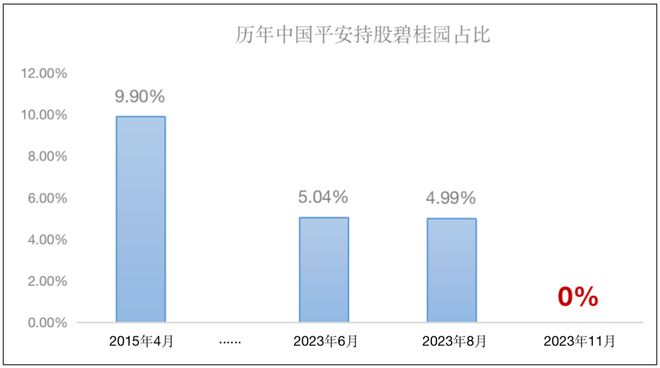

如果说过去8年,还是陆陆续续,一小波一小波减持

那么趁着碧桂园债务问题暴露之际

中国平安从今年6月末持股比例5.04%,到8月11日出售1409.4万股碧桂园股份,持股4.99%,直至11月彻底清仓

不到4个月,就迅速完成撤离

要知道保险公司一直都是地产们的隐形地主,现在连他们也要抛弃地产了么

而当我整理完近几年地产与险资的合作

发现这股撤离潮可能比我们想象中的还要汹涌

01

带头抛弃地产股的大佬,正是中国平安

提到投资地产背后的金主爸爸们,各位最先会想起谁

是中国建筑,还是前段时间亲自下场为万科撑腰的深圳国资委,如果这些都是摊在明面上,大家日常较为熟知的

那么,其实还有一类可以被称为地产界幕后的隐藏大佬

保险类公司

大概在2015年,那时应该是保险公司投资地产的顶峰时期,当年险资频繁举牌上市公司,举牌超过30次,其中举牌上市地产公司542亿元

而真要说这里面单拎出来最拔尖的,一定是

素有“中国第一大地产商”之称的中国平安

记得那时还流传着这样一句话,说是中国龙头房企的终极之争,很可能发生在万科、碧桂园和平安之间

万科有标准化,碧桂园有执行力,而平安有钱

首先,单就它的投资数量就足够夸张

截至2022年8月,仅平安不动产一家,加上其大量子公司,投资的房地产公司就超过400家

合作开发商包括万科、龙湖、朗诗、滨江、仁恒等多个龙头品牌

关键这个险资出手还非常之阔绰

2021年,那时候华夏幸福作为首家暴雷的房企,中国平安就敢拿出自己2020年净利润的三分之一,也就是540个亿接盘华夏幸福

包括后续封顶507.5亿收购方正集团的烂摊子、330亿收购来福士项目等等

个个都是百亿级别的砸钱

或许也正是因为具备如此雄厚的资本实力,让这位幕后大佬即使投资也不甘心位居人后

势必要做第二大股东

要知道曾经的中国平安,可是碧桂园、融创中国、朗诗集团、旭辉集团、华夏幸福、中国金茂等多家知名房企的第二大股东

用撑起了地产房企届的一大半天来形容,也一点也不夸张

可见中国第一大地产商的名号,中国平安确实是坐得实实的

但是

也正是因为中国平安曾经对地产股的追捧,也才让如今的撤退显得那么彻底

除碧桂园外,也就是在最近这两年

还有同样在2022年年末彻底清仓的旭辉,注意这可不是什么小调整,而是从曾经的第二大股东直接完全清零

背后涉及的资金变动、公司内部计划调整难度都难以想象

以及去年也在减持的中国金茂

而之所以中国平安能如此迅速果敢,也是因为它确实是在地产股的投资上吃过一个大亏

也就是那个中国平安最大投资的华夏幸福

各位知道么,就拿中国平安和碧桂园来说,即使这次雷厉风行的清仓,中国平安其实也是赚的

因为抄底够精准

如果算上8年来陆陆续续减持,截至2023年三季度,平安从碧桂园收回资金已超过105亿港元

获利数十亿港元

但是这些钱,和曾经投资华夏幸福的亏损比起来,无疑是杯水车薪

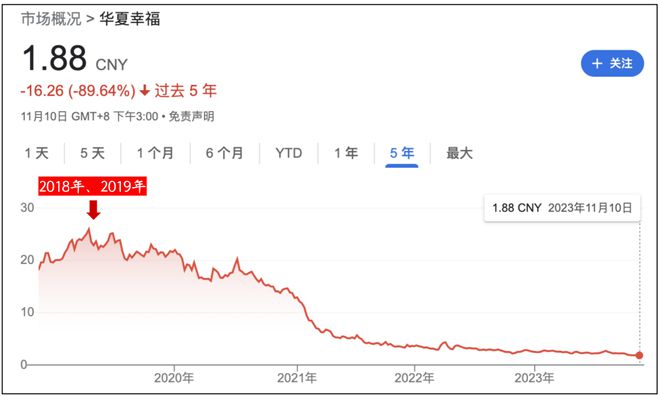

2018年和2019年,中国平安先后两次入股华夏幸福,合计注资179.47亿元成其第二大股东

然而持股两年多,中国平安早已经被华夏幸福“套牢”

2021年上半年,中国平安对华夏幸福相关投资资产进行计提减值、估值调整及其他权益调整金额为359亿元

受此影响,上半年中国平安归属于母公司股东的净利润同比下降15.5%

我想或许也是华夏幸福的前车之鉴

才让中国平安这次如此着急抛售自己持有的碧桂园、旭辉等股份

那么,既然都在清仓地产股了

是否也意味着,中国平安今后要彻底离开房地产市场了呢

要知道方法总比问题多

02

下一步的中国平安,开始转向持有型不动产

说起来中国房地产怎么也是一个总市值418万亿(2021年)的超级市场

我们说聊地产其实也就是聊金融,而对于本就对投资市场嗅觉异常敏锐的险资中国平安来说

彻底撤离地产是不可能撤离

但或许接下来可以换一个打法,而中国平安也是给到更多险资一个参考思路,叫做:

持有型不动产

顾名思义也就是类似于商办、长租公寓、园区物业等更多以自持运营为目的地产项目

同样以平安不动产的转型为例

早在2022年初期,平安不动产就几乎全面合并,从住宅投资转向全面布局商办、产业园、长租公寓领域

据说还抛掉了自己不少三四线的项目,且狠裁了一波员,不让做住宅项目

甚至今年3月,公司还撤出一个相对优质住宅项目的投资,来显示出其与房地产彻底划清界限的决心

于是我还去特意去翻了下中国平安今年的中报

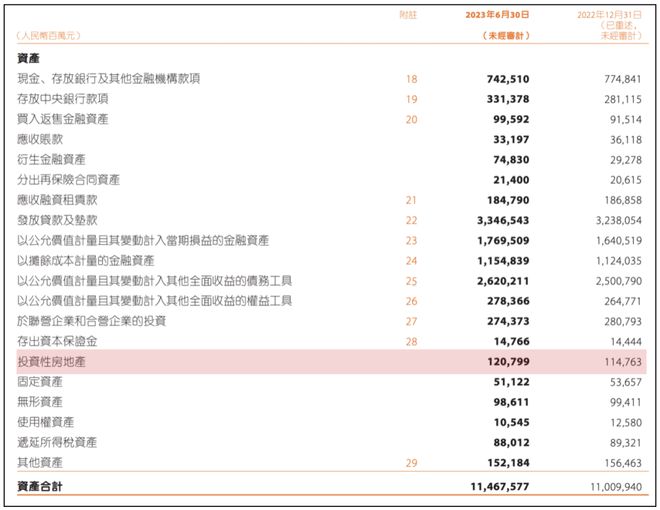

首先我们可以看到

经历了被房地产企业信用风险拖累的2021年后

图片来源:中国平安2023年中报

中国平安如今更倾向于直接投资可带来长期稳定现金流的投资性房地产

截至2023年6月,其投资性房地产为1207.99亿,比去年年中增加60个亿

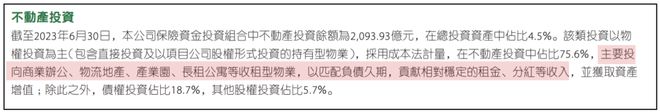

并且在不动产投资余额上

图片来源:中国平安2023年中报

截至2023年6月30日,在中国平安保险投资组合中,不动产投资余额2093.93亿元,占比4.5%

在所有不动产投资中,物权类资产近76%

包括商业办公、物流地产、产业园、长租公寓等长期持有型资产

就好比今年1月

平安人寿就拟对“上海东方万国、上海弘源科创项目、北京弘源国际项目、北京弘源新时代”四个产业园区不动产项目投资

预计投资金额不超过73.33亿元

换句话说,对于中国平安来说,曾经赚快钱的时代结束,如今是如何长期持有地产轻资产

挣的是租金、分红这样的慢钱

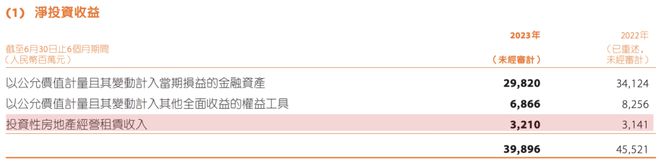

可以看到截至今年上半年

图片来源:中国平安2023年中报

中国平安2023年的投资性房地产经营租赁收入比去年还要多6900万

03

而这样的态度,也在影响更多险资

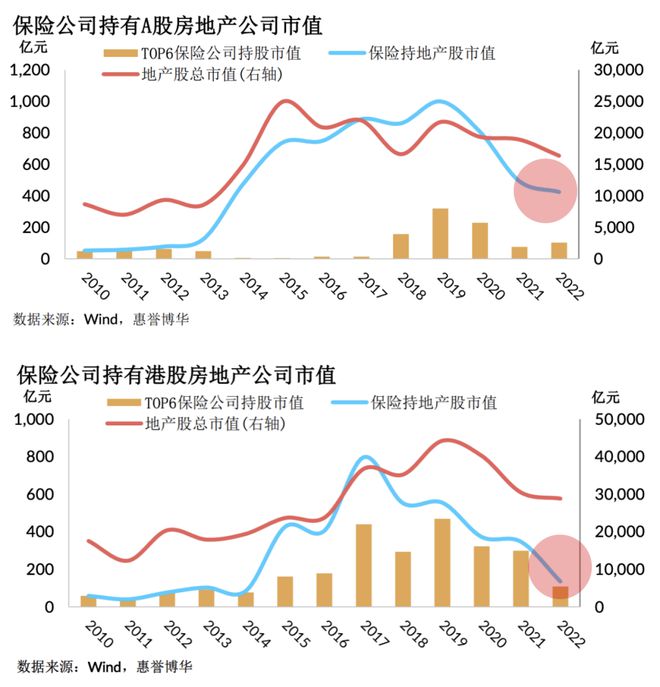

当我们把时间线稍微拉长

且把范围扩大到整个险资的地产股持有情况

你就会发现,如今伴随市场的低迷、房企的接连暴雷

无论是A股还是港股,还是包括中国人寿、中国平安、中国人保、中国太保、新华保险及中国太平这样的Top6险资

自2018-2019年达到巅峰后

对于上市地产股的持股比例和市值都在开始快速下行

尤其是近两年

单就2021年减持高峰,平安人寿、中国人寿、大家人寿、富德生命人寿等多家险资就减持超14亿地产股

包括万科、保利发展、华侨城、阳光城等多家房企

而这些险资本身也在完整自己的资产转型

今年5月份,大家保险已经从大连万达商管手中接过了上海松江万达广场、江门台山万达广场和青海西宁万达广场3个项目

包括9月底,中邮人寿接下北京东城区的中粮·置地广场

而根据该广场的收租情况

近3年及今年上半年,中粮·置地广场分别录得租金收入1.63亿元、1.76亿元、1.49亿元和7580万元

目前出租率在83%

由此可见这类项目不但都以轻资产为主

且基本都是已交付的现房项目,自身也具备较为良好的可持续收益

不得不说,险资确实已经开始与地产股分道扬镳

04

而不止是险资

前段时间我们还曾写过大量与地产直接相关的产业上下游们,如欧派、我乐家居、索菲亚这样的家具行业

开始重仓业务池子更大的二手房市场,尝试与地产脱钩

而今天,即使是财大气粗的保险资本们

也在抛弃地产股,选择商办、长租公寓、园区物业这样可长期运营持有的轻资产项目

本质上从这些趋势我们也可以看出

告别高周转或许真的不再是房企内部喊口号式的一句话

如果连这些与之重度捆绑的相关行业们,他们对地产的投资也在趋于长期主义

那么落到房企本身,更是迫在眉睫