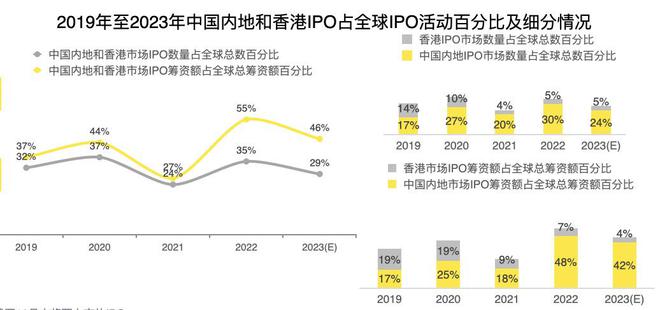

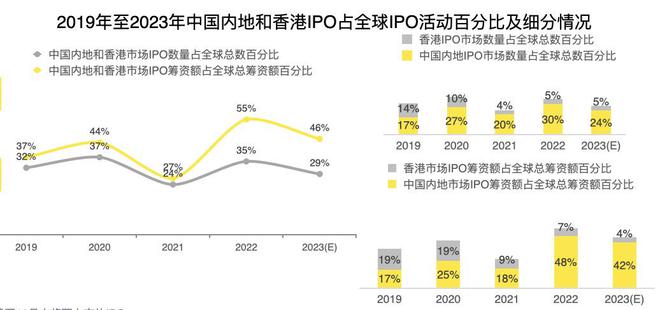

安永截至11月17日的预测数据显示,A股全年筹资额仍占全球筹资额的4成以上,中国内地仍是全球IPO活动的重要地区。上海证券交易所、深圳证券交易所位列全球交易所IPO筹资额前两位,4家中国企业进入全球前十大IPO。

11月21日,安永发布《2023中国内地和香港IPO市场报告与展望》(下称“报告”)称,2023年全球IPO活动持续放缓,全年预计共有1244家企业上市,筹资1192亿美元。与去年同期相比,IPO数量和筹资额分别下降12%和35%。

与之相应,2023年中国内地和香港上市新股预计357只,筹资额545亿美元,同比分别下降28%和46%。

A股IPO保持筹资额前列

报告称,2023全年A股预计有望逾300家企业首发上市,筹资额超过3500亿人民币。

截至2023年11月20日,A股市场共有296家公司首发上市,筹资3466亿人民币,IPO数量和筹资额同比分别下降30%和41%。IPO数量和筹资额为疫情发生以来最低。

分季度来看,今年下半年IPO活动逐渐放缓,到四季度进一步收紧,IPO数量和筹资额仅占全年的11%和7%。

同时,A股IPO的平均筹资额下降。2023年,IPO平均筹资额11.71亿人民币,同比下降15%。这其中,仅有2家企业筹资额超过百亿人民币,占年筹资额总量的9%。而去年有5家百亿规模IPO,占2022年总筹资额的20%。

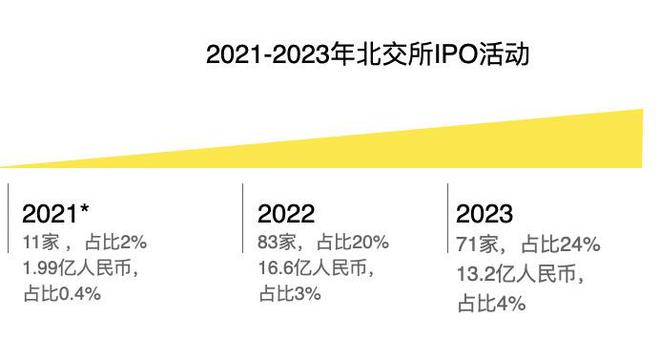

从板块看,2023年双创板继续保持领先,创业板和科创板IPO分列数量和筹资额第一。IPO数量和筹资额下降最大的分别是深圳主板和上海主板。北交所受IPO收紧的影响较少,受企业关注热度提升,同时北交所专精特新企业在各板块中占比进一步提升,按数量计由21%提高至27%。

报告认为,在近期A股IPO政策阶段性收紧的前提下,“深改19条”和各项配套措施的出台,将持续推动北交所在高质量扩容、改善流动性方面快速迈进。转板制度的安排也赋予了投资人更为灵活的退出选择。北交所或将成为专精特新成长型企业A股市场的新赛道。

从行业来看,工业,科技、传媒和通信以及材料是今年IPO的主要行业,占据了IPO数量和筹资额的前三。IPO数量及筹资额分别占年总量的80%和81%。而生物科技与健康行业IPO降温,IPO数量和筹资额为近五年来的低位。

安永华中区审计服务副主管合伙人汤哲辉建议说,在A股IPO阶段性收紧的新形势下,拟IPO企业应该重新审视企业中短期发展计划,关注并购重组机遇,适时寻求海外上市的窗口。

分区域来看,江苏、广东、浙江、上海和北京分列IPO数量前五名,占IPO总宗数64%。按筹资额计,江苏、广东、上海、浙江和北京分列前五,占总筹资额的68%。同时,由于多家半导体相关企业成功上市,推高安徽省IPO筹资额达239亿人民币,创历史新高,其中半导体相关IPO的筹资额占六成以上。

香港市场筹资额近20年来同期最低

截至11月20日,2023年,香港市场预计共有61家企业首发上市,同比下降19%。筹资额为413亿港元,同比下降59%,为近20年来同期最低。

在流动性趋紧、估值持续低迷的背景下,今年港股改革接连推出,3月份港交所增设18C章,9月港交所就GEM改革开展咨询,不断提高香港资本市场吸引力。

安永大中华区财务会计咨询服务主管合伙人刘国华表示,香港仍是全球重要的IPO市场。18C章利好科技企业,如人工智能、智能驾驶等行业企业。GEM改革意在“活化”市场,一方面通过引入新的简化转板机制,引导部分有上市意向的公司提早登陆GEM,另一方面通过新的财务资格测试,吸引更多研发驱动成长型公司赴港上市。

对于明年的IPO形势,汤哲辉认为,2024年经济环境和资本市场表现将继续影响A股IPO发行节奏,预计在一定阶段内IPO仍将保持收紧态势,政策扶持或将向符合国家战略的“硬科技”倾斜,行业集聚效应增强。同时也将继续保持更严格、透明、审慎的发行上市监管,不断实现、提高IPO企业质量。

对于港股,汤哲辉认为,2024年香港资本市场仍面临多重挑战,全球经济的走弱预期、地缘政治、美联储加息等因素均可能继续影响香港,但企业在港发行和上市的意愿依旧强烈,加上中国内地IPO相对收紧,部分企业将转道谋求香港上市。未来利空减少、资本市场逐渐稳定后,香港的IPO活动将会复苏。