2023年11月9日,极氪(ZEEKER intelligent Technology Holding Limited)再次向美国SEC提交招股文件。

资本运营的能力和意识一直是吉利的强项。极氪于2021年3月注册成立、10月开始交付,2022年12月就向美国SEC提交了IPO申请(按保密基准),速度直追瑞幸咖啡。

由于成立时间太短,而且当时的“新势力”表现不佳,极氪上市进程被推迟将近一年。但与月销量突破4万辆、IPO不见动静的埃安相比,极氪仍然“遥遥领先”。

极氪的来历

极氪的来历要从2015年11月官宣的“蓝色吉利行动”说起。这是吉利的五年发展战略,目标是“2020年之前新能源车销量占比达到90%”(参见《吉利汽车2015年报第18页》)。

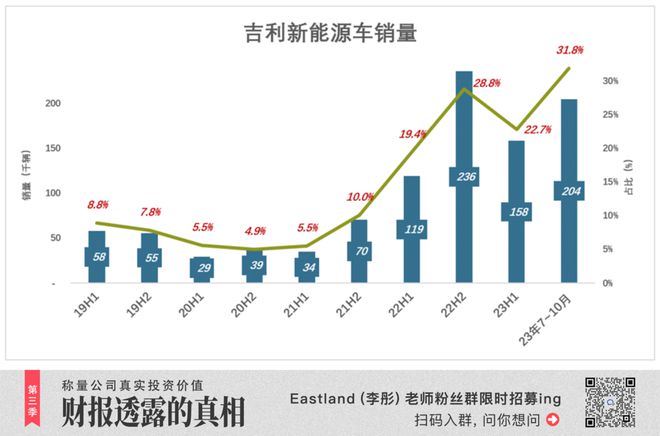

2019年,“五年发展战略”进入第四年,上半年吉利新能源车销量仅5.8万辆、占比仅为8.8%;下半年进一步降至5.5万辆、占比7.8%。2019年全年,新能源车销量11.3万辆、占比8.3%。

2020年,“蓝色吉利行动”来到“大结局”:上半年新能源车销量2.9万辆、占总销量的5.5%;下半年3.9万辆、占比4.9%;全年6.8万辆(同比下降39.7%)、占总销量的5.2%。#“90%”成为笑话#

2021年初,“蓝色吉利行动”被修订,分为两个子项:

一是“专注节能汽车”,包括燃油、混动、插电混动及增程,概括起来就是“在北京不能上绿牌”;

二是“专注智能纯电动车” 。为避免再次陷入“2015年蓝色吉利行动”造成的尴尬,修订版没有提及新能源车占比(参见《吉利汽车2020年报第23页》)。

为推进“蓝色吉利行动”的第二个子项,吉利汽车与母公司吉利控股于2021年3月成立合资公司,极氪即由此而来。

吉利“赛马”

2022年H2,吉利新能源车销量开始拉升,全年销量35.4万辆、同比暴增239%,占总销量的28.8%。

2023年7—10月,吉利新能源车销量20.4万辆、同比增速回落到33%,占总销量的31.8%。

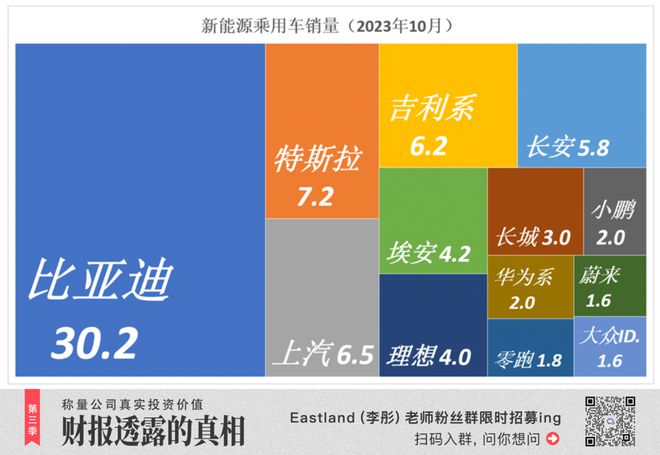

2023年10月,中国新能源乘用车批发量89万辆、同比增长32%(数据来自中国乘联会)。其中:比亚迪批发量突破30万,遥遥领先;特斯拉中国批发量为7.2万辆、老二地位面临挑战;上汽(上汽乘用车、上汽能用五菱)批发量为6.5万辆;吉利系(几何、银河、极氪、领克、睿蓝)批发量为6.2万。

吉利急起直追,成绩斐然,其2023年10月新能源车销量居自主品牌中第二位。具体构成为:几何2.1万辆、银河1.4万辆、极氪1.3万辆、领克1.1万辆、睿蓝约3500辆(专攻“换电”)。其中几何为小型SUV、售价不超过9万元;银河为紧凑型轿车、售价不超过15万元;领克为小型SUV、售价13万—22万元。

极氪是吉利寄予厚望的中高档车型,在吉利新能源车销量中的份额上升趋势明显:

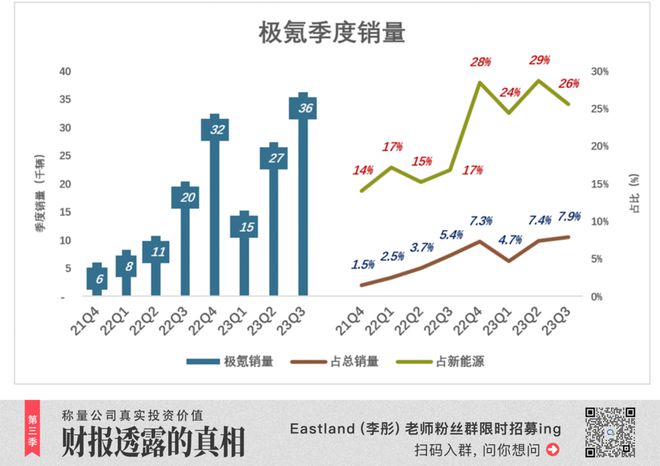

2021年Q4,极氪首次销量——6000辆,占吉利总销量的1.5%,占吉利新能源车销量的14%。

在“蓝色吉利行动”中,极氪的地位非常突出。但吉利采用的机制是“赛马”——高、中、低档齐备、轿车、SUV俱全,纯电、增程、插混、换电一个不落,几何、银河、极氪、领克齐头并进。

极氪的优势是自有电池、电机研发及生产能力位于瑞典的研发中心,堪称“小小比亚迪”。极氪率先独立上市,打通融资渠道,增加了“赛马”的胜算。

极氪毛利润

1)销量

极氪第一款产品是ZEEKR 001,2021年10月交付199辆,至年底共交付6007辆。

极氪第二款产品是ZEEKR 009(六座MPV),2022年11月开始交付。

2022年Q4,极氪销量增至3.2万辆,占吉利总销量的7.3%,占吉利新能源车销量的28%。

极氪第三款产品是 ZEEKR X (紧凑型SUV),2023年6月开始交付。

2023年Q3,极氪销量3.6万辆、同比增长77.4%;占吉利总销量的7.9%,占吉利新能源车销量的26%。

2023年10月,极氪销量1.3万、同比增长29.2%;占吉利总销量的7.2%,占吉利新能源车销量的21%。

2023年10月,中国新能源车销量83.5万辆、同比增长37.3%。极氪增速低于“大盘”。

2)毛利润

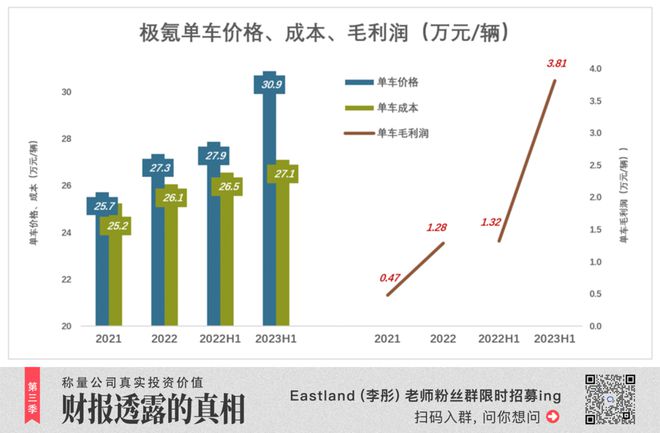

2021年,极氪销量6000辆,单车均价25.7万、单车成本25.2万,单车毛利润4700元。

2022年,极氪销量提高到7.2万辆,单车均价27.3万、单车成本26.1万,单车毛利润1.3万元。

2023年H1,极氪销量4.3万辆,单车均价30.9万、单车成本27.1万,单车毛利润3.8万元。

销量增长创造的规模效益及新车型推出,极氪实现“小规模戴维斯双击”,整车业务毛利润大幅增长:

2021年,极氪仅实现整车销售毛利润2850万元、毛利润率为1.8%;

2022年,整车销售毛利润为9.2亿、毛利润率为4.7%;

2023年H1,整车销售毛利润为16.3亿、同比增长549%,毛利润率达到12.3%。

由于有燃油车的传承,极氪、埃安、五菱造车的底蕴远胜“新势力”,生产、交付、毛利润都不成问题,成败完全取决于产品被市场接受的程度。

极氪开局还算顺利,但起步较晚,暂时看不到进入新能源车第一梯队的希望。2023年10月,埃安销量达4.2万、同比增长38%,稳居前三位,极氪销售1.3万辆、排在第12位。

营收构成

极氪营收分为“整车销售”、“电池及其它零部件销售”(以下简称“电池销售”)、“研发服务及其它服务”(以下简称“研发服务”)。

2022年,极氪整车销售收入为197亿、占总营收的61.7%;电池及其它零部件销售收入为103亿(抵消内部交易前收入128亿),占总营收的32.3%;研发服务收入为19亿、占营收的6%。

2023年H1,极氪整车销售收入为132亿、同比增长149%,占总营收的61.9%;电池及其它零部件销售收入为74亿(抵消内部交易前收入85.5亿)、同比增长134%,占总营收的34.6%;研发服务收入为7.3亿、占总营收的3.4%。

其中电池及其它零售部件收入来自Viridi(宁波)分部成立于2017年,主营新能源车关键零售部件研发、生产,包括电池、电机,2019年开始产生收入,2021年7月被极氪收购51%股权。

研发收入来自Viridi分部及CEVT分部,是吉利于2013年在瑞典成立的研发实体,2021年7月成为极氪的全资子公司。

盈利能力

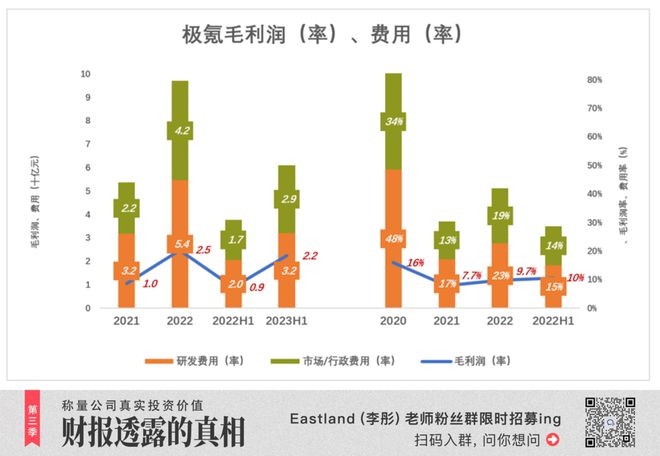

用蓝色折线代表毛利润(率),彩色堆叠状代表费用(率),蓝色淹没彩色才会录得利润。

2022年,极氪毛利润录得24.7亿、毛利润率为7.7%;研发费用支出54.5亿、费用率为22.7%;市场/行政费用支出42.5亿、费用率为19.1%。两项费用合计61亿、总费用率达41.8%。

2023年H1,极氪实现毛利润22.3亿、毛利润率为10.5%;研发费用支出31.9亿、费用率为15%;市场/行政费用支出29亿、费用率为13.6%。两项费用金额较2022年H1大幅提高,合计达97亿,但总费用率下降至28.6%。

汽车工业具备典型的规模经济特征,产量越大毛利润率越高、费用率越低。极氪2023年H1销量较2022年H1提高124%,业绩大幅改善。假如能保持此种势头,极氪有望在两三年内扭亏。

吉利新能源车业务,起大早赶晚集。整整“失去”四年(2016年—2020年),但在整车研发、生产、销售方面的底蕴远非新势力可比。2023年10月,吉利新能源车销量蹿升到自主品牌第二,是有力的证明。

*以上分析仅供参考,不构成任何投资建议!