21世纪经济报道记者 董鹏 成都报道

锂价下行周期里,相关上市公司三季度经营业绩如期下滑。

截至10月31日,纳入Wind锂矿板块的19家公司三季报全部出炉。其中,除了川能动力、中矿资源小幅增长外,其余17家样本公司盈利全线下滑。

这主要是受到2022年同期利润基数过高,以及今年锂盐价格大幅回落的影响。

单就三季度而言,锂盐均价降幅并不算特别突出。以碳酸锂为例,当期上海有色电池级现货均价为24.06万元,较二季度时环比降幅不过5.5%。

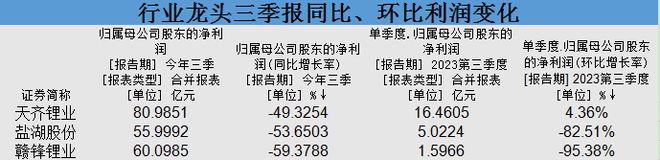

不过,相关上市公司三季度利润降幅却远超于此,赣锋锂业利润环比下降95.4%、盐湖股份同期环比下降82.5%……

实际上,以上巨大降幅只能代表财报层面,更多是受到了投资收益、偶发性成本变动等因素影响,行业龙头的主营业务并没有看起来那么惨烈。

尤其是盐湖提锂、“一体化”矿石提锂两类企业,即便面对处于相对低位的锂价,依旧保持着较高的毛利率。

比如藏格矿业披露的前三季度碳酸锂平均成本为3.89万元/吨,而其平均销售价格则达到了24.61万元/吨。

行业利润创8个季度新低

去年三季度锂价始终运行在45万元以上的高位,部分上市公司盈利甚至达到历史峰值,所以今年行业利润总额收窄在情理当中。

据统计,今年三季度,前述19家锂矿、锂盐行业上市公司净利润合计71.84亿元,同比下降75%,2022年同期其净利润总额为290.49亿元。

同时,以上不足72亿元的利润规模,也创下了过去八个季度以来的新低,仅稍高于2021年三季度。

业绩下降最主要的原因,就是整个行业景气度的下降,致使锂价走低、企业利润空间被压缩。

比如年初,碳酸锂每吨超过50万元,而到今年9月末时已不足17万元,以上锂价变动也与相关公司的盈利趋势保持着高度一致。

与今年二季度相比,伴随着锂价的进一步走低,单季度出现亏损的案例再次增加。

其中,特斯拉的氢氧化锂供应商雅化集团,当期亏损1.43亿元,为公司2020年以来首次季度出现亏损。

同时,三季度盈利环比提升的少数公司,其业绩增长含金量也较为一般,不是因为过往基数较低,就是非经常性损益起到了对冲的效果。

比如西藏矿业,二季度公司净利润仅为0.08亿元,三季度盈利环比增长10倍,也不过0.8亿元。

再如盛新锂能,三季度净利润为4.83亿元,但是当期计入的投资净收益便达到了5.57亿元。

对此该公司指出,“持有的成都兴能新材料股份有限公司债权得到清偿(成都兴能原持有雅江县斯诺威 矿业发展有限公司54.2857%股权,斯诺威公司因破产重整,由重整投资人受让了斯诺威公司出资人100%股权),确认投资收益5.38亿元。”

所以,剔除以上投资收益后,盛新锂能当期主营业务很可能已经出现亏损。

相比之下,三季度业绩增长含金量较高的公司有两家,分别为中矿资源和永兴材料,前者是依靠矿端自给率的提升帮助公司盈利能力提升,后者则是凭借销量的增长对冲掉了部分锂盐跌价的影响。

综合三季报及历史数据计算可知,永兴材料今年一、二、三季度碳酸锂销量分别为6010吨、6832吨、7213吨,对应锂盐业务盈利8.44亿元、8.59亿元、9.97亿元。

“国内碳酸锂价格出现大幅波动,公司持续提升产销量,有效降低碳酸锂价格波动带来的影响……”永兴材料指出。

整体来看,在行业景气度系统性下滑的背景下,可供各家企业发挥的空间十分有限。

龙头“意外”失速

行业内部市值、利润规模排名前三的公司,分别是“锂业双雄”、盐湖股份。

而就三季报来看,天齐锂业的业绩表现尚好,但赣锋锂业与盐湖股份当期净利润却大幅下降,环比降幅远高于当期锂盐季度均价的降幅。

其中,赣锋锂业2023年二季度、2022年三季度归母净利润分别为34.54亿元和75.41亿元,但今年三季度净利润仅为1.6亿元。

盈利锐减的原因,除了公司主营业务收入下降、成本抬升,挤压公司利润空间的影响外,投资收益和公允价值变动,也明显扩大了公司利润的降幅。

这里不妨算一笔账。

与今年二季度相比,赣锋锂业单季度利润减少33亿元左右,公司“对联营企业和合营企业的投资收益”由17.61亿元减少至6.96亿元,公允价值变动净收益由10.47亿元转为-5.5亿元,仅此两项便对公司净利润影响近27亿元。

需要指出的是,赣锋锂业、天齐锂业两家世界级的行业龙头,在海外均有较大规模股权投资。

比如赣锋锂业的上述联营企业投资收益变动,以澳洲第二大矿商Mt. Marion Lithium为主,公允价值变动净收益则主要受Pilbara股价变动影响。

以上投资,某种程度上起到了放大器的效果。

在行业景气度上升周期中,上市公司主营业务盈利能力增长的同时,还可以享受到以上投资收益、被投企业的股价上涨的收益,公司利润规模获得加成,但在景气度下行周期中,起到的效果刚好相反。

而与赣锋锂业相比,天齐锂业由于原料100%自给,主营业务竞争优势更为明显,叠加公司三季度投资收益环比增长,因而未出现赣锋锂业盈利环比大幅下滑的情况。

至于盐湖股份利润的环比下降,则更多来自于偶发性事件带来的成本抬升影响。

对比历史数据可知,本轮锂价周期中公司单季度营业成本始终保持在20亿元以下,峰值也不过19.45亿元,但是在今年三季度其营业成本却翻倍增加至41.5亿元。

今年9月,盐湖股份曾发布公告,公司在申请调整察尔汗钾镁盐矿别勒滩矿区采矿许可证的生产规模、开采方式并增加氯化锂矿种过程中,根据财政部、自然资源部、税务总局联合颁布的《矿业权出让收益征收办法》(财综〔2023〕10 号)相关规定以及评估机构出具评估结果,公司需要缴纳18.97亿元的采矿权出让收益。

“根据《企业会计准则》和业务实质判断,并经与会计师充分沟通,将本次需缴纳的采矿权出让收益全部计入当期成本费用。”盐湖股份指出。

正因于此,该公司三季度营业成本暴增。如果不考虑以上出让收益的影响,该公司三季度净利润约为22亿元,环比降幅不过20%左右。

“一体化”高毛利

不难看出,今年景气度的系统性下滑确实对头部公司业绩带来了一定冲击,但是实际冲击幅度小于其利润降幅,至少低成本的行业龙头并没有看起来的那么惨烈。以上判断,从少数披露经营数据的三季报中可以找到佐证。

先说成本优势最突出的盐湖提锂企业。藏格矿业三季报显示,公司当期碳酸锂生产成本为3.89万元/吨,成本较上半年的4.15万元/吨小幅下降,而在前三季度公司碳酸锂平均售价则达到了24.61万元/吨(含税)。

以此计算,藏格矿业锂盐毛利率仍然高达80%以上,这在所有的大宗原材料行业中依旧处于极高水平。

同时,盐湖股份虽然未披露相关数据,但是考虑到两家公司的提锂原料来源和相似的成本水平,预计前者利润空间也会十分可观。

再看用云母提锂头部企业永兴材料,该公司以自有矿山的锂瓷石为主要原料,生产成本在矿石提锂企业中较为突出。

而据三季报显示,2023 年1-9月,公司锂电新能源业务实现碳酸锂销量2.01万吨,实现归属于上市公司股东净利润27.01亿元。

照此计算,永兴材料碳酸锂净利润仍然高达13.5万元/吨。

要知道,三季度电池级碳酸锂市场均价尚不过24万元,同时上市公司实际销售价格还要低于市场价,并需要加上销售、管理等费用支出,永兴材料能够达到13万元的单位净利润已经属于极为优秀的水平。

最后比较下锂辉石提锂企的利润情况,此类企业鲜有发布产销数据,难以看出单位成本和利润情况,但是就整体成本、收入关系来看,利润率仍旧不可小觑。

以天齐锂业为例,该公司并表收入以锂矿、锂盐为主,今年三季度该公司营收总计85.76亿元,营业成本则仅为12.67亿元。

另据平安证券测算,天齐锂业三季度毛利率为85.23%,“锂矿利润压缩下同时锂盐成本大幅降低,毛利率整体保持稳定。”

需要指出的是,以上都是在各自细分领域内成本最低的提锂企业,并具备资源禀赋好、原料与产能高度匹配等共性,并非所有企业都能轻易复制。

相比之下,近两年在矿端发力明显的中矿资源更具参考价值。

今年三季度,随着该公司旗下Bikita矿山的放量、成本端的下降,其毛利率甚至出现了逆势增长的一幕。

放眼整个行业,中矿资源也是仅有的依靠主营业务改善,并且实现前三季度盈利同比增长的锂盐厂。

而接下来有望复制中矿资源发展路径的公司,则包括雅化集团和盛新锂能。两家公司新增产能的矿山均位于津巴布韦,此前也已经分别宣布于今年9月和5月建成投产或者试生产。