文| 小卢鱼

编辑|杨旭然

12月初,锦龙股份公告重大资产重组事项进展情况。公司11月初拟转让所持有的东莞证券3亿股股份(占到东莞证券总股本的20%)。但是根据公司与意向受让方接洽情况,目前拟调增转让东莞证券股份的股数变为最多6亿股。

这也意味着,一直被市场视作券商影子股的锦龙股份,有可能会“清仓”所持有的东莞证券全部股份。

目前,锦龙股份以及同样由杨志茂控制的新世纪科教分别持有东莞证券40%、4.60%的股权。而东莞市国资委通过东莞发展控股股份有限公司、东莞金融控股集团有限公司、东莞金控资本投资有限公司间接控制东莞证券55.40%的股份。

这样强弱对比十分微妙的股权结构,导致东莞证券实际上缺少控股股东,大股东杨志茂此前锒铛入狱的经历,也在一定程度上拖累了东莞证券的发展。

对于苦等IPO近10年的东莞证券来说,告别民营大股东杨志茂与锦龙股份,是否就能迎来更光明的未来呢?答案可能并不简单。

01 东莞往事

前东莞首富杨志茂的发家史,还要从他创办英才学校和进军房地产行业说起。

1997年,杨志茂创立的新世纪科教拓展有限公司,成为了他参与国企改制和进入金融市场最重要的投资平台。

作为第一步,杨志茂瞄准了彼时的“清远市唯一上市企业”金泰发展,趁着这家公司经营状况不佳、谋求资产重组的机会,通过新世纪科教掷下1亿元,买下金泰集团29.7%的股份,成为第一大股东。

值得注意的是,这1亿元对价中的三成是杨志茂通过向东莞凤岗农信社、东莞石碣农信社质押新世纪公司股权筹得的借款,杨志茂的胆色由此便可见一斑。

杨志茂入主金泰发展后,先是处置了部分纺织、食品产线和闲置土地,又在清远市政府的支持下,收购了清远市城建规划局持有的清远自来水公司80%的股权,还带领金泰发展开始介入房地产业务。

到2001年7月,金泰发展更名为锦龙股份,似乎已经彻底摆脱了从前的烂摊子。但锦龙股份的股价表现却并未脱胎换骨,到2005年时甚至创下了历史性的低价(0.18元/股)。

不过杨志茂很快便等到了暴富的机会,2007年,在严禁混业经营的金融新规之下,东莞银行旗下企业所持有的东莞证券40%股权,必须要向社会资本转让。消息灵通的杨志茂与同样有意收购的国资公司东莞控股,在台面下展开了一场激烈的股权争夺战。

东莞证券20%的股权通过竞标方式拍卖给了锦龙股份,成交价为3.42元/股(总价3.762亿元),另外20%的股权则是直接转让给了东莞控股,转让价格同样为3.42元/股。

竞购东莞证券不久后,杨志茂便将锦龙股份的注册地由清远市迁移至东莞市,又从其他股东手中陆续收购东莞证券共24.6%的股份,到2009年6月,杨志茂合计拥有了东莞证券44.6%的股权。

也是从2007年开始,锦龙股份的股价出现了爆发式上涨,从2006年的不足0.5元/股暴涨到2007年的10元左右/股,杨志茂的身价可以说在一年内就增加了20倍。

从此,金融就此成为了杨志茂心中比纺织、酒店甚至房地产行业都更值得集中力量去办的大事。

2013年-2014年间,杨志茂又通过运作,从福建七匹狼集团等7家公司和一些小股东手中获得了中山证券共计66%的股权,完全控股了一家地方券商。同一年,锦龙股份的主营业务也从“水的生产和供应业”变更为“金融业的资本市场服务”。

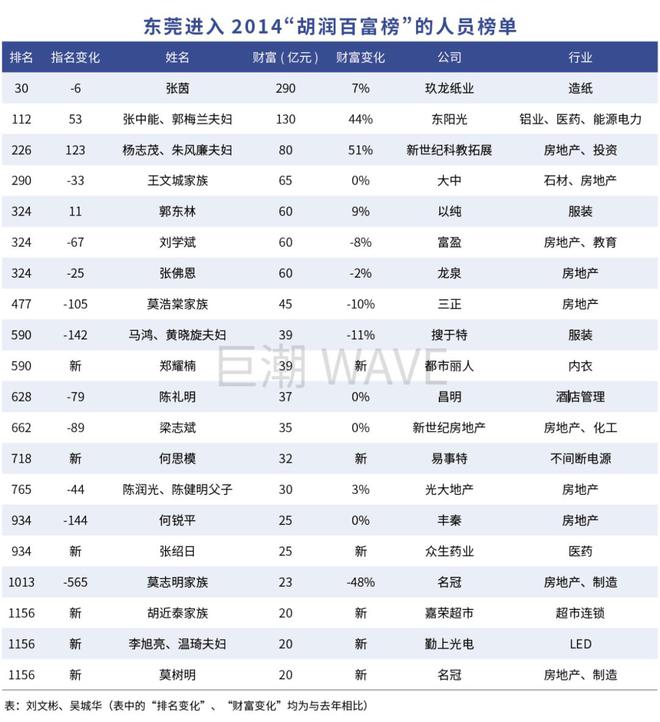

到2015年,真正脱胎换骨了的锦龙股份股价成功攀上54.76元/股的巅峰,杨志茂夫妇也以14亿美元净资产首次问鼎东莞首富之位。

然而2016年伊始,杨志茂便被有关部门带走调查,次年其行贿案被公开开庭审理,坐实了杨志茂为取得东莞证券部分股权,向时任东莞市委书记刘志庚输送利益的行为。

02 苦等IPO

无论是东莞证券还是其他地方系中小券商,由当地国资控股都是理所应当的事实,像杨志茂这般能从当地国资(东莞控股)口中夺食的情况的确不太常见。

从2007年开始,市场上关于“东莞证券疑似被贱卖给民营企业”的说法就不胫而走,然而直到十年后,随着杨志茂和刘志庚相继落网,这桩官商勾结窃取利益的往事才被彻底披露。

同一时间,东莞证券正在全力冲刺IPO,在2016年12月,东莞证券已经完成首次公开发行股票反馈意见的回复,并于2017年1月报送了更新版的招股说明书。杨志茂的因行贿而入狱,让东莞证券的IPO进程不得不按下暂停键。

直到2021年2月,东莞证券的IPO申请才重新获得审查。虽然次年2月东莞证券的首发申请便已过会,但直到今天,东莞证券仍然没有能够拿到证监会核准IPO的批文。

这与东莞证券近年来的业绩表现有关,根据中国证券业协会,截至2021年末,东莞证券的总资产、净资产规模分别在行业中排名第46位、第65位,处于行业中等水平。

2016年至2021年,东莞证券的营业收入分别为22.33亿元、20.99亿元、15.3亿元、20.86亿元、31.65亿元、27.29亿元;净利润分别为8.36亿元、7.72亿元、2.05亿元、6.37亿元、8.05亿元、9.42亿元。

虽然这些年证券行业整体发展速度在加快,但东莞证券的营业收入和净利润表现却再也没有好于首次递交IPO申请的2015年(当年东莞证券实现营收、净利润分别为37.66亿元、14.61亿元)。

在IPO过会的2022年,东莞证券更是出现了业绩下滑,实现营业收入22.99亿元,同比下降15.76%,净利润7.89亿元,同比下降22.41%。

2023年上半年度,东莞证券实现营业收入10.85亿元、净利润3.53亿元,考虑到市场行情,恐怕今年东莞证券的业绩情况也不会逆跌。

东莞证券的收入减少原因之一是东莞信托、锦龙股份在2021年将所持华联期货股权转让给了金控集团,导致华联期货不再纳入公司财务报表合并范围内;原因之二是2022年度市场震荡下行,公司持有的部分金融资产公允价值下跌。

更重要的原因则是东莞证券的全国化竞争能力有限,而在大本营东莞市所面临的市场竞争也愈发激烈。

2019-2022年上半年,东莞证券经纪业务收入在东莞市占有率分别为55.71%、55.15%、52.40%及54.39%,经纪业务客户数量在东莞市占有率分别为51.99%、50.44%、45.85%及44.38%,收入占有率与客户数量占有率皆有所下降。

证券经纪业务是东莞证券的优势业务,也是公司目前规模最大、收入利润贡献最大的业务类型。在这个不进则退的时代,东莞证券必须保持经营网点的适度扩张策略,才能应对日益激烈的市场竞争。

维持扩张策略最需要的就是有钱,如果不能及时上市融资补充资本,对东莞证券的未来发展明显不利。

03 格局变化

并不是所有的民营股东都会拖累金融机构的发展,但常年维持高负债的锦龙股份,和把几乎所有股份都拿来质押的杨志茂夫妇,确实很难为东莞证券输送血液。

债台高筑,正是杨志茂夫妇试图通过资本操作来打造金融帝国、攫取巨额财富所付出的代价之一。

以收购中山证券为例,锦龙股份共耗资26亿元,不仅用掉了入股东莞证券后的第一次分红1.6亿元,还用掉了中国银行向锦龙股份承诺的17亿元并购贷款。

在杨志茂打造出涵盖1家基金、2家银行、2家期货公司、3家券商的金融平台背后,所运用的杠杆资金显然不会少。

从2014年开始,锦龙股份的资产负债率就常年维持在70%以上,2018、2021和2022年的归属净利润甚至还出现了亏损情况。为了偿还借款和补充流动资金,锦龙股份甚至在四年内四次推出了定增计划,只是皆未成功。

同样是为了补充流动资金,锦龙股份多次高比例质押所持的东莞证券、中山证券股份,甚至在今年9月再次质押了东莞证券20%的股份。

虽然股东质押所持有的股份并不会违反相关监管规定,但是如果锦龙股份出现不能及时还款的问题,就有可能触犯《首次公开发行股票并上市管理办法(2022修正)》第十三条要求,给东莞证券的IPO之路增添阻碍。

在新一轮的券商上市风潮期,IPO进程越拖延对东莞证券自然越没有好处。

虽然近年来券商上市节奏有所放缓,2021、2022年更是分别只有1家券商成功上市,但多家小型券商已在积极筹备上市事宜,并陆续获得实质性进展,比如申港证券、华金证券、东海证券、华龙证券、渤海证券、开源证券等。

小券商之所以追赶上市,还是因为这几年证券行业的头部效应愈发明显,集中度持续提升。在2022年,前十大券商就占据了行业60%以上的利润,知名外资金融机构还在不断涌入市场,让中小券商的生存和突围愈发不易。

尤其是地方系的中小券商,倘若不能快速补充净资本并加快业务发展规模,或者借助强势的细分领域实现自身核心竞争力,恐怕很快就会面临被并购的命运。毕竟以A股目前的体量,能分的蛋糕并不算太大,竞争者减少了才更能吃得饱。

投奔国资也成了不少中小券商解决资本资源困局、获取更多生存发展空间的有效方法,天风证券、九州证券、恒泰证券、国新证券、诚通证券、东北证券等券商近期的股权变动,都是指向了国资控股的终局。

对地方国资来说,接盘优质资产、维护金融稳定也符合自身利益和发展诉求。所以本次锦龙股份“清仓”东莞证券,既可能是因为终于承受不住债务重压,也可能是因为受让方看好东莞证券的发展潜力,意欲谋求绝对控制权。

不过无论东莞证券最后花落谁家,又能否在年内成功上市,对于杨志茂这样的金融大鳄来说,过去那个可以野蛮生长、尽情操作资本的时代终究是过去了。