文/李沛 编辑/徐喆

作为有着“白色石油”绰号的锂电池核心原材料,碳酸锂为代表的锂盐类产品在正极材料和电解液生产中有着广泛应用,今年7月广州期货交易所电池级碳酸锂合约正式挂牌交易,为产业界提供了价格发现与风险管理的全新工具,也让不少产业客户第一次见识到了金融市场的瞬息万变。

12月8日,广州期货交易所碳酸锂期货主力合约LC2401继续封于涨停价位,连续第三个交易日强势反弹,而之前的10个交易日里,碳酸锂期货主力合约一度出现单边加速下跌,期间最大跌幅接近40%。

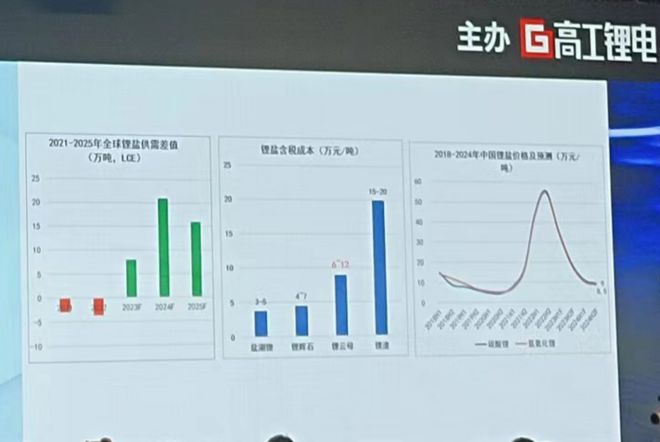

市场这轮剧烈震荡,多被归咎于某知名盐湖提锂企业打折抛货的传言,甚至有所谓游资逼仓的猜测,不过真正的触发因素或许并非如此“抓马”。事实上,笔者在11月下旬某重量级行业活动现场,已经清晰感受到锂电从业者对全产业链供需格局逆转的共识性判断在快速发酵,活动现场发布的锂盐价格预测中,碳酸锂与氢氧化锂2024年预期价格就分别落在9万、8.5万元每吨水平,作为最快速反映一致预期的工具,碳酸锂期货的应声回落也在情理之中。

由于LC2401是碳酸锂期货上市挂牌后首个交割合约,且距离交割月已近在咫尺,交易所方面也进行了较为及时的干预,12月6日,广期所专门发布碳酸锂期货重点问题解答,针对交割品种规格质量、模拟交割等市场关注的问题进行了澄清,并强调期货公司应做好客户的风险提示工作,从次日市场反应看,这样的干预无疑见到了成效。

至于在产业维度,碳酸锂期货市场的“小小震撼”,折射出的其实是锂电市场“寒潮”沿着产业链条向上传导的脚步,以此次波动为标志,锂盐市场正式迎来了“冬至”时节。

这一锂电产业重要环节的季候交替,在此之前已有了一段不短的过渡。今年一季度碳酸锂价格从极端高点回落后,二三季度锂盐厂商仍然对下游市场有较乐观预期,期待材料成本下降能够进一步刺激需求,出货量增长将有效对冲价格不利影响。在年初预测中,甚至有机构认为今年国内锂电池出货量有望首次越过TWh大关。

诚然,碳酸锂价格对下游成品电芯成本有着巨大影响,根据观察者网测算,对于一块典型的70kWh容量动力电池组(磷酸铁锂),在经历了碳酸锂价格从年初至今的下跌后,其物料成本可直接节省约1.5万元人民币,从而为终端产品降价冲量提供了更大空间。

从产量指标看,今年国内碳酸锂生产也的确保持了强劲增长。广州金控期货有色金属研究员黎俊向观察者网介绍,基本面上,碳酸锂产量明显高于去年同期,今年1-11月,我国电池级碳酸锂月度产量达到72850实物吨,同比增加53.79%,同期我国碳酸锂回收量达到78329实物吨,同比增长85.78%。

不过行情拐点后的冷峻现实是,碳酸锂产量虽然大幅增长,却仍然不足以对冲价格更大幅度下跌,从而使锂盐企业营收表现承压,与此同时,现货行情一路跌近乃至跌穿外购锂精矿原料生产成本,也同步影响锂盐企业利润。

时至今日,根据上海有色网采集的数据,电池级碳酸锂成交均价已跌至12万元/吨,2023年初价超50万元/吨的盛况已恍如隔世,“金九银十”旺季备货和储能领域需求被一次次证伪后,面对下游环节开工率持续下行的现实,锂盐厂商心态终于完成了从进取到防御的逆转。

这样的脉络,在相关上市公司财务数据上也有清晰体现,观察者网按照同时满足锂盐业务营收超过1亿元和营收占比超过20%的标准,筛选出11家锂盐产业环节上市公司。从营收看,选入标的今年前三个季度合计实现411亿、423亿、359亿元人民币,第三季度营收同比下滑27.8%,环比下滑15.3%,而在盈利能力上,11家企业合计实现净利润则依次为172亿、185亿、97亿元人民币,其中第三季度净利润转负的企业已有三家,在传统旺季,企业整体经营表现却反而步入年内低点,存货周转率、应收账款周转率、现金短债比率等指标均有一定程度恶化。

随着碳酸锂期货在10万元/吨关口的剧烈拉锯,产业界对后续市场走向的预期也出现了分歧,这尤其体现在对2024年走势的判断上。有不少人认为,由于当前价位已经大幅击穿废旧锂电池回收成本线,对相当比例锂辉石矿源也已无利可图,因此供给将会很快下降,2024年下半年供需格局即有望逆转,届时碳酸锂将有望重新开启升势。

不过从产能数据看,这样的期待或许过于乐观了。2021年后超级行情里一股脑上马的诸多十亿、百亿投资量级锂盐项目,已陆续进入产能释放阶段,根据知名机构预测,全球锂盐供应过剩格局将贯穿2023-2025年,供过于求规模分别达到约7.5万吨、21万吨、16万吨碳酸锂当量(LCE),这样的基本面格局下,碳酸锂价格可能将会在相当长时间内运行在10万元/吨下方。

假如长期过剩的格局已然明确,那么随之而来的问题就是,锂盐产业格局会如何演变?

回顾2010年以来从无到有的电池级碳酸锂市场,的确也出现过一轮完整的价格波动周期,2016-2020年,价格从5万元/吨冲高到15万元/吨,高位运行两年后又跌回到最低5万元/吨下方,沃特玛、猛狮、坚瑞沃能等曾经呼风唤雨的明星轰然倒下,上游锂矿厂商也在2019年后出现大幅洗牌。

不过彼时亲历者所积累的老经验,在新周期里可能仍然不足为凭,根本原因在于产业生命周期所处的不同阶段。

2020年前,国内锂电产业链还处于产业生命周期中的初步发展阶段,即产出快速增长,产品技术路线开始趋于稳定,近乎同时起步的企业间出现明显分化,产业政策此时对企业和市场有着极大影响。例如2016年锂盐价格暴涨,相当程度上可归因于彼时动力电池白名单的出台,其后本土厂商依托磷酸铁锂电池技术快速接收外企让出的市场份额,进而带动了碳酸锂行情爆发。而这轮行情的告终,也同样来自于产业政策影响。2019年后补贴退坡及白名单废止、海外锂电巨头重回中国市场,使三元技术路线兴盛一时,沃特玛等一众磷酸铁锂厂商折戟沉沙,碳酸锂价格也重回起点。

相比之下,锂盐产业环节这一次面对的“冬至”,不仅市场起落幅度前所未有,更是产业生命周期步入成熟阶段后厂商遭遇的首场考验,巨额在建项目应如何处置?现有现金储备能否应对较长时间的市场低迷?出海有无相应运营能力?股东回购的压力测试是否有过预案?下游厂商进一步降本要求如何满足?一系列极为现实的经营管理问题,无不考验着锂盐厂商的能力,不少机缘巧合赶上风口的企业,或将在潮水退去后显出底色。

按照正常产业规律,成熟阶段的市场增速将逐步放缓,市场格局趋于稳定,围绕管理、营销、生产的精细化竞争决定着企业的前景。在这一阶段,产业进一步优胜劣汰必然到来,市场集中度也势必将进一步提高,不过最终实现出清的路径与节奏可能仍会有不少“意料之外”。

例如,二线企业相较头部企业,在规模经济和运营能力上往往有较大差距,头部企业与下游优质客户往往有较为稳定的议价机制,也有足够的人才与资金资源运用期货、期权等风险管理工具,而二三线锂盐厂则只能随行就市,甚至动辄因现货行情波动遭遇客户悔单,而在成本端,黎俊在采访中也谈到,集中于四川、江西等地的不少锂盐企业依靠使用锂辉石精矿进行生产,目前碳酸锂行情下将面临尤其明显的成本压力,主动减产在所难免。

值得注意的是,从今年上半年情况看,观察者网梳理的11家锂盐环节上市公司该业务细分营收规模合计约410亿元(去年同期约430亿元),考虑到两个时间段市场波动均价也处于相似水平,因此可合理推断上述头部企业今年1-6月锂盐出货量与去年变化不大,对比行业口径出货量统计,显然今年相当比例的增量需求被二线企业乃至新进入厂商所分食。

这一反差现象的成因也不难理解,头部企业减产挺价保障盈利的同时,后发企业在市场周期下行阶段往往因现金流、资产重组、业绩对赌等考量,仍有强烈的以价换量冲动,而对于同质化的大宗商品,小企业凭借激进的价格争取订单也总能奏效一时,在宏观上,这无疑会进一步使市场出清变得曲折而漫长。

不过总体看,一旦长期成本倒挂的格局明确,市场竞争也最终将回归基本商业逻辑,认清现实的锂盐厂商,或会通过转型代加工乃至寻求整合并购寻找出路,而一度出现泡沫的锂盐乃至更上游产业环节,也终将在经历痛感后实现向更高质量发展的涅槃。