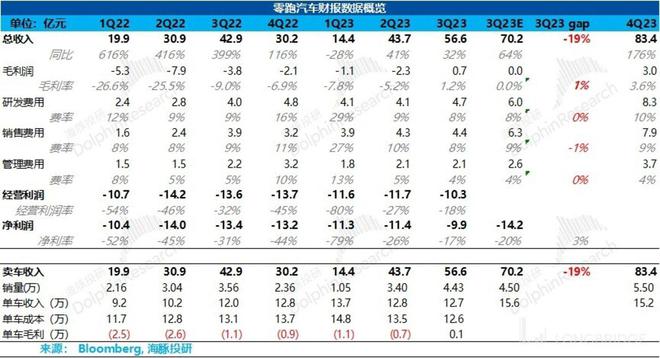

零跑汽车 (9863.HK) 于北京时间 10 月 16 日晚间港股盘后发布了 2023 年第三季度财报。零跑此次毛利率成功提前转正,打破市场质疑。看一下关键信息:

1. 三季度毛利率成功转正:三季度毛利率成功提前转正,而转正的关键在于增程式推出 + 全域自研的技术降本从而带来的单车成本的节省,毛利率环比提升至 1.2%。

2. 四季度随着超级增程上市,毛利率预计将继续上行:随着 C 系列两款超级增程款的推出,C 系列销售占比将继续提升,从而带来单价的提升。而零跑继续强化纯电续航里程打造出差异化竞争力,预计还将带来交付量进一步提升。随着规模效应的释放带来的摊折及采购成本的降低,经销商的销售返点的降低,以及增程版本热卖带来的毛利改善,毛利率仍有继续上行的空间。

4. 经营费用杠杆效应释放:零跑销量的提升带来了经营费用杠杆效应的释放,本季度销售管理费用虽然略有提升,但相对同行仍然是非常 “抠门” 的。在研发上,零跑坚持全域自研,但自研更注重电子化上,智能化成果一般。销售上,公司的定位更偏制造型公司,品牌力仍然不足,中长期品牌升级需要研发和营销端双发力。

5. 现金流安全问题仍存在:虽然零跑本季度经营现金流第二次转正,但按照真实的现金消耗速度测算,如果没有继续的融资,留给零跑的时间可能仍然也就一年多左右。寻求与老牌车企的合作或成零跑现金流短缺最好的解决方法,一旦合作达成,不仅直接解决零跑现金流短缺的燃眉之急,也为零跑开启了技术变现的高毛利新模式,同时通过老牌车企对零跑的认可度加持提升其品牌力,对零跑百利无一害。

海豚君整体观点:

对于零跑,海豚君之前说过它的投资机会应该是价格砸到足够低的时候,去寻找毛利率转正的拐点性投资机会,而这个拐点机会已经到来。

增程式热卖 + 全域自研带来的技术降本带来的毛利增量预计仍将持续,而 “以价换量 “+” 用增程打开销量上行空间 “双策略的成功,预计实现四季度交付量 1.5-2 万辆目标的难度并不大。

但目前零跑仍然困于性价比和低品牌价值上,再加上不擅长互联网营销,导致品牌感不足,中长期的品牌升级仍需要研发和营销端双发力。

而零跑现金流安全的问题仍然存在,虽然销量持续上行和毛利率转正给了市场一定的信心,但寻求与老牌车企的合作不仅可解决现金流的问题,同时也开启技术变现的高毛利新模式,一旦现金流问题解决,零跑的股价安全垫也才能真正的建立。

以下是详细分析:

毛利率终于转正,零跑的未来要来了?

1)毛利率提前转正

零跑作为新势力第二梯队的领头军,一直被市场诟病的就是持续为负的毛利率,而本季度零跑成功打破市场质疑,之前公司预计年末才能实现转正,而此次转正的时间点提前到了三季度。

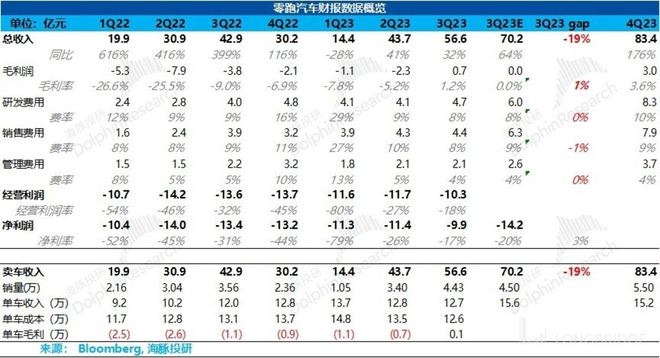

三季度零跑汽车业务毛利率 1.2%(除去服务业务),相比一季度-5.2% 的毛利率上行 6.4%,毛利率的上行主要是由单车成本的节省所带来的。

而海豚君在上季度财报时就说过,零跑在会计处理上将给予经销商的销售返点计入单车价格之中,一旦销量大幅提升,零跑不仅可以享有固定的摊折费用以及获得采购溢价,同时也可以给与经销商更低的销售返点进一步提高毛利率水平,毛利率弹性反而更大。

根据零跑业绩会披露的销售返点在 8%-10% 左右,根据此测算调整出来的三季度毛利率实际上为 8.5%,对比小鹏甚至还略占上风。

2)增程式热卖 + 全域自研大幅降低单车成本

海豚君将从单车价格和成本入手,来拆解零跑本季度令人惊喜的毛利率:

a) 单车均价基本持平:

三季度单车均价 12.7 万元,一辆车均价比二季度略低 0.1 万元,但还是大幅低于市场预期 15.6 万元,而单价下行也主要来自于 C 系列此季度交付占比的下降及 C 系列部分车型的降价。

销售结构上,三季度定价 15-20 万左右的 C01+C11 占比有所下滑,从二季度 85% 下滑至三季度 80.6%,而下滑的原因主要来自于公司 9 月对 T03 低价小车做的最高 1 万元的限时折扣。

而 8 初零跑又公开宣布旗下 C 系列部分车型降价,包含三款 C01 和两款 C11 车型,平均降价幅度在 5%-10%。

但海豚君估计由于销量提升带来的给予经销商返点的下降对冲了这两个不利因素,导致单车价格基本与二季度持平。

b) 单车成本大幅节省:

三季度单车成本 12.6 万元,比上季度环比下行了 0.9 万元,此季度毛利率的改善主要来自于单车成本的下行。

除了销量提升带来的摊折费用的稀释及采购溢价,以及碳酸锂成本的下行,海豚君预估此次单车成本的大幅节省主要来自零跑增程式的推出,以及零跑全域自研带来的技术降本(零跑业绩会披露今年技术降本带来约 15% 成本下降)。

零跑增程式的推出对毛利改善有正向作用。因为零跑聚焦的价位段在 15 万-20 万,在此价位段受制于锂电池成本因素,纯电车型面临比较大的成本及毛利压力。

根据电池成本约占总成本的四成,而在此基础上开发的增程式版本由于电池容量较原有纯电版减少了一半左右,测算出来增程版本预计带来单车 2-3 万元的 BOM 成本的下降,而目前增程版本价格也只比纯电版便宜了 4000-6000 元,算下来可带来 1.6-2.4 万毛利增量。

c) 单车毛利成功转正:

单车均价下行约 0.1 万元,但单车成本节省 0.9 万元,使单车毛利率环比改善至 1.2%,首次实现毛利率成功转正。

3)四季度随着超级增程上市,毛利率预计继续上行

继零跑于 3 月推出 C11 增程款切入插混赛道,零跑抓住了增程车主要解决里程焦虑的这一优势,销量持续拉涨,而 9 月又推出了 C01 和 C11 超级增程款,继续强化这一优势,高配版将增程款的纯电续航能力提升到了 300 公里以上(CLTC 工况),相比同行做到的增程车的普遍的纯电续航在 100 公里-200 公里之间,零跑在增程车竞争中打出了差异化的优势。

对于零跑汽车来说,2023 年的关键词是 “拉销量”,公司四季度月销目标 1.5 万-2 万,增程式车型也将成为助力其实现扩量以及实现毛利率持续上行的关键。

而零跑此前就说过当竞争加剧,价格还有进一步下降的空间。而此次推出的新款 C11 超级增程款,也是一种 “变相降价 “,其价格相比旧款有所下降(300 舒享版和 300 智享版的价格相比旧款下降了 0.4 万和 1 万元),但却带来了续航里程的增加。但续航的增加不是通过换装更大的电池,而是通过更换重量更轻,效率更高的发动机,并同步优化电驱动系统效率降级能耗来实现的,不仅节约了成本还带来了产品力的提升,毛利率并没有因降价所影响。

而随着 C 系列两款超级增程款的推出,C 系列销售占比将继续提升,销售结构预计还将会进一步改善,从而带来单价的提升。

而零跑在增程上的差异化竞争力的强化,预计还将会带来交付量的进一步提升,随着规模效应的释放带来的摊折及采购成本的降低,经销商的销售返点的降低,以及增程版本热卖带来的毛利改善,毛利率仍有继续上行的空间,零跑 9 月单月就实现了 5% 的毛利,零跑对于明年的毛利率预期在 5%-10% 以上。

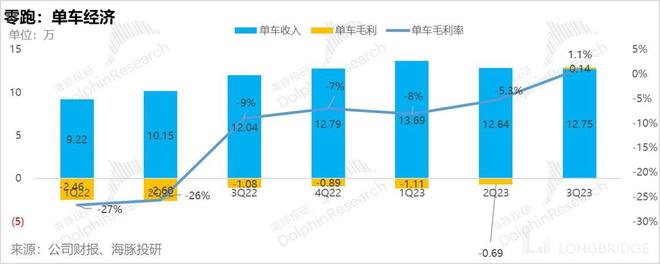

“以价换量 “+” 用增程打开销量上行空间 “双策略成功带动收入继续上行

三季度零跑总收入是 56.6 亿, 同比增长 32%,但低于市场预期的 83.4 亿,主要源于单车收入大幅低于预期。

虽然单车收入环比下行,但同比增长了 6%,主要来源于 C 系列的热卖,定价在 15-21 万的 C 系列销售占比已经从去年三季度 50% 上行至本季度 80.5%,反映了零跑已经成功将产品从 T 系列过渡到 C 系列。

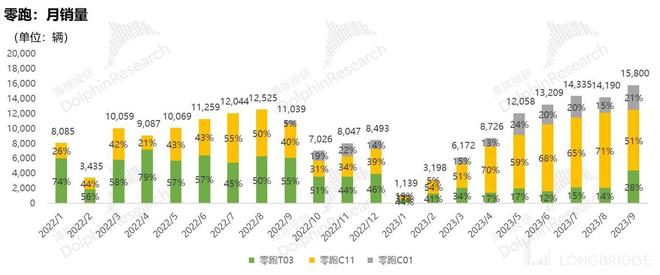

而收入的同比增长主要来自于销量的提升,本季度销量 4.43 万辆,同比增长 24.5%,且交付量连续 9 个月持续提升,9 月销量达到 1.58 万辆,超过小鹏和蔚来位列新势力中第二,反应了零跑 “以价换量 “+” 用增程式打开销量上行空间 “双策略的成功。

而四季度零跑的交付量目标 1.5-2 万辆,目前产能不是零跑的限制,零跑已经将金华工厂的产能升级到 3 万/月,关键在于 C 系列两款超级增程的热卖了,但按目前热度和增速海豚君估计实现此目标难度并不大。

同时零跑也计划在年底上新 “价格屠夫版” C10,预计定价在 14 万-16 万,定位中大型 SUV,包括纯电和增程两个版本,基于 Leap3.0 架构所打造或搭载激光雷达、高阶自动驾驶、高通 8295 芯片及 800V 快充架构,可谓配置拉满,进一步推动零跑品牌升级,零跑新车型周期有望开启。

经营费用杠杆效应释放

在研发上,零跑坚持全域自研,但自研更注重在电子化上,智能化成果一般。在销售上,零跑定位更偏制造型公司,同时经销商几乎占了门店体系的 86%(截至 2022 底),零跑研发和销售费用相比一线新势力来说可谓是十分 “抠门 “的状态。

本季度经营费用上,零跑销量的提升带来了杠杆效应释放,经营费用率从上季度 24% 下降到本季度 20%。

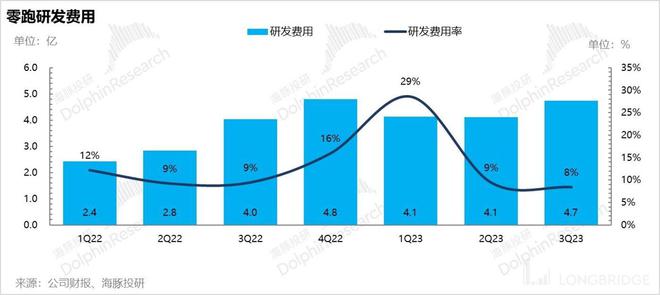

1)研发开支:

研发上,零跑坚持全域自研,在关键的三电系统上(除电芯),智能座舱,智能驾驶硬件和算法上都做到全部自研,三季度研发费用 4.7 亿,比上季度略有提升 0.6 亿,但低于市场预期 6 亿。

而零跑三季度的研发投入主要集中在电子化和新车型的研发上,零跑凭借全域自研占到了 BOM 成本 30% 以上,公司也致力于技术降本,如发行了集成四叶草电子架构以及 CTC 2.0 版本及平台共享达成规模效应达到降本,从而拥有打价格战的底气,同时可以抵御行业零部件短缺造成的产能风险。

但智能化上,零跑目前进度还是远落后小鹏等新势力第一梯队领头羊,虽然智能驾驶芯片和算法主要自研为主,但智能驾驶芯片凌芯 01 目前芯片算力只达到了 8.4TOPS,目前城市 NOA 和高速 NOA 均未落地,但零跑已经在努力追赶,预计明年的高配版新车型上将搭载 Orin X 芯片,高速 NOA 和城市通勤系统也将在明年可以落地。

零跑也坚持自建工厂,零跑在金华工厂目前拥有每月 3 万辆的产能,同时也在建钱塘工厂,规划产能 40 万,产能完全足够。

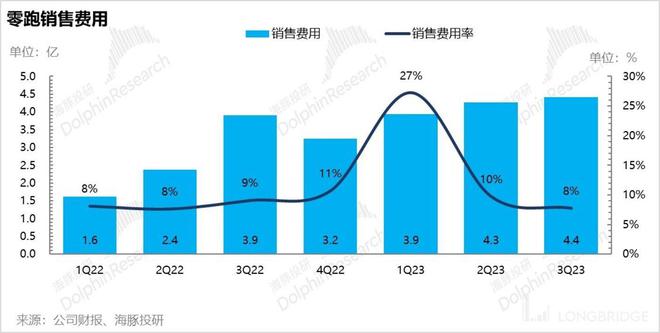

2)销售费用:

零跑三季度销售费用 4.4 亿, 相比上季度基本持平,销售费用率 8%,本季度的销售费用投入主要用于 C01 及 C11 超级增程版的推出。

公司在销售的策略上做出了改变,不再单纯追求门店上的扩张(门店数量今年基础上再增加 20%),更注重于提高单店销量,对经销商采取优胜劣汰的模式。

但零跑销售费用的绝对值一直处于新势力中低位,一方面是因为公司的定位更偏制造型公司,销售人员数量较少,另一方面是公司主要采用的是自营 + 加盟的销售模式,经销商是主力,且将给经销商的返点扣减在收入端并不是记在销售费用上。

但这样的制造型公司定位存在明显弊端,虽然零跑汽车产品力在同价位极具性价比,但低营销费用的投入使公司品牌力不足,同时公司战略上做的是先下沉后品牌升级,相比蔚来和理想用高价车为自己定调之后再做价格下探明显更难。

公司目前的策略也是通过提高产品力来提升品牌力,并且通过以价换量策略博得生存的空间和时间,但此策略弊端会导致中长期发展上产品价格很难再往上提升,公司想完成品牌升级不仅需要研发投入带来的高产品力,同时也需要营销端的双发力。

3)管理费用:

本季度管理费用 2.1 亿,相比上季度环比持平,但管理费用率在销量提升下从上季度 5% 下降到本季度 4%。

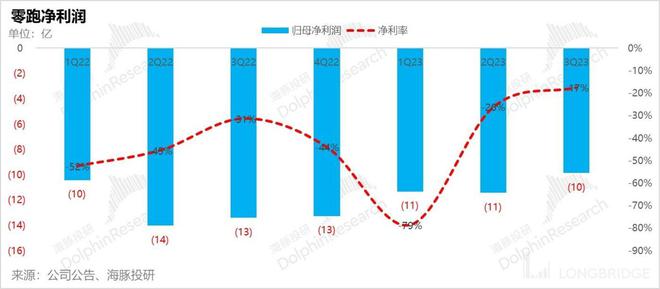

盈利能力提升,大幅度减亏

零跑三季度净利润-9.86 亿,净利率相比二季度的-26% 继续提升至-17%,实现大幅度的减亏。而减亏的关键也在于毛利率的提升,以及销量上行带来的研发和销售管理费用的稀释,从而导致的经营杠杆的释放。

现金流安全问题能否解决?

零跑三季度现金及现金等价物(包括受限制现金)为 116 亿,相比二季度 102 亿上升 14.5 亿。市场一直最担心的也是零跑的流动性问题,而本季度零跑第二次成功实现经营性现金流转正,但经营性现金流相比上季度的 27.6 亿下滑至本季度 14 亿。

但海豚君对 14 亿的经营性现金流有所质疑,因零跑目前净利润还处于持续亏损的状态,按照海豚君的将净利润调整过折旧摊销以及股权支付的费用后也只达到-7 亿左右,而 21 亿的差值大部分都来自于对经销商的占款,而一旦销量下去,占款减少,按照真实的现金消耗速度测算,如果没有继续的融资,留给零跑的时间可能仍然也就一年多左右,而零跑自己规划的实现盈亏平衡点也得到 25 年才能完成。

销量一直是保持车企现金流的核心,一旦销量做上来,获得市场认可,融资也是水到渠成的事情,也是零跑生存的希望,所以零跑也一直秉持着 “以价换量” 策略降价促销量。

但零跑此季度毛利率成功转正,再加上销量的连续 9 个月持续上行,无疑也给了市场一些信心,也反映了零跑策略调整的成功背后的高执行力。

除此之外,零跑还可以选择的方式是向老牌车企寻求合作来获得现金流,同时通过老牌车企对零跑的认可度提升品牌力。继小鹏与大众牵手之后,技术合作变现也成为了车企盈利的新模式。

而零跑表示目前有四种技术输出合作模式,第一是以电子电气架构为的主中央超算和控制器的技术输出;第二是在电子电气架构的基础上,增加电池、电驱的技术共享;第三是基于包括三电系统、电气架构等下车体的技术共享;第四则是整车级平台的技术共享,而技术层面的输出较单纯的卖车销售有更高的利润空间。

目前传出 Stellantis 以及大众旗下品牌捷达正在与零跑洽谈合作,因零跑相比其他新势力更缺现金流,零跑对这种合作的需求相比其他新势力来说更大。零跑近期也宣布已具备将单个核心零部件以及整车架构对外出输出的能力,而且与两家海外品牌有确定的技术合作。

一旦合作达成,不仅直接解决零跑现金流短缺的燃眉之急,也为零跑开启了技术变现的高毛利新模式,同时通过老牌车企对零跑的认可度加持提升其品牌力,对零跑百利无一害。