作者 | 睿和智库研究部

编辑 | 上官萍萍、刘玉娇

责编 | 韩玮烨

// 睿评 //

《中国不动产资产管理白皮书(2023年度)》将于第八届中国不动产资产管理峰会上正式发布。白皮书将从宏观经济、资产证券化、不动产各赛道运营表现等维度,详细总结2023,展望2024新变化。

本报告共分为六大篇章,本文为报告第四章。

PRAT 4

2023年,商办和产业园正在渡劫。

一方面,新增供应量一直在叠加存量空间;另一方面市场受下行周期影响,中小型企业经营困难,企业扩张速度渐缓,对于写字楼的租赁需求减少。

预计2024年,商办市场仍将面临严峻的局面。经济回暖的速度能否达到预期,市场的修复力能否高于供应量的增加,目前尚未显现特别清晰的拐点。所以明年的商办市场,仍需要“扛住”。

产业园区赛道也同样面临“存量”与“增量”并存竞争的局面。绝大部分产业园区定位不清晰、同质化严重,再叠加疲软的市场需求,亟待破局,寻求新的发展路径。

商办市场:市场调整周期或将进一步延长

4.1.1全国重点城市甲级写字楼新增供应量

截至2023年第三季度全国主要一、二线城市的甲级办公楼市场共入市近395万方,其中一线城市248万方,占全国总供应量的63%。

从供需关系图来看,2023年二季度供应涨幅明显。据仲量联行数据统计,二季度126万平方米的新增供应中,上海占到57%左右。对比来看,北京二季度无新增项目入市,但在三季度迎来最高单季度供应量。两个办公楼项目入市,总建筑面积近19万平方米,拉高全市空置率0.9个百分点,录得11.1%。

图表1:全国一线城市甲级办公楼市场供需关系图

一线城市包括北京、上海、广州、深圳;数据来源:仲量联行

图表2:新一线及二线城市甲级办公楼市场供需关系图 新一线及二线城市包括成都、重庆、杭州、南京、青岛、沈阳、苏州、天津、武汉、西安、大连

新一线及二线城市包括成都、重庆、杭州、南京、青岛、沈阳、苏州、天津、武汉、西安、大连

数据来源:仲量联行

一季度:成都新增约13.5万平方米新项目,造成空置率较去年同期呈现近10个百分点的攀升。重庆新增面积14万平方米,空置率环比上升1.6个百分点;

二季度:苏州新增面积15.2万平方米,空置率环比上升3.5个百分点。杭州约13.8万平方米的新增供应入市,推高甲级办公楼的空置率至23.4%,环比上升2.8个百分点;

三季度:杭州再迎来约25.8万平方米新增供应入市,将全市甲级办公楼空置率推升2.3个百分点,录得25.6%。武汉三季度新项目集中入市,市场迎来供应小高峰,全市空置率上升至近年高位达37.1%。

从以上数据及供需关系图来看,商办市场整体供应回到2005年同期水平,但市场需求侧持续疲软,新增供应量较大的一、二线城市,项目一经入市直接迅速拉起该城市商办市场的空置率。

4.1.2全国重点城市甲级写字楼空置率及吸纳量

图表3:2023年第三季度主要城市甲级办公楼净吸纳量及空置率

数据来源:仲量联行

从市场吸纳量来看,仲量联行数据统计,三季度全国主要城市整体净吸纳量录得近36万平方米,与第二季度70万平方米的净吸纳量水平相比明显下降,降幅达48%。

其中一线城市贡献了全国净吸纳量的64%,共录得约23万平方米。一线城市中,北京商办市场较一、二季度明显回暖。而上海和广州的净吸纳量水平较上季度相比迎来明显下降,降幅分别录得58%和86%。而深圳在一季度以11万平方米的净吸纳量表现位居一线城市之首,后两季度均略有降幅,但二、三季度仍均录得8万平方米的净吸纳量,整体表现平稳。

二线城市中,归因于“亚运会”对于相关市场需求的带动,杭州录得约7万平方米的净吸纳量高值,超过了部分一线城市。青岛在投资、消费、出口等方面的较快增长,推动三季度全市净吸纳量的回暖,也录得约7万平方米的净吸纳量高值。

综上来看,2023年第三季度,经济表现尚未达到各方预期,市场重回上升通道还需要更多耐心,中国主要城市商办市场仍处于恢复过渡期。

4.1.3全国重点城市主要商圈写字楼平均租金水平

图表4:2023年第三季度中国主要城市甲级办公楼净有效租金表现

数据来源:仲量联行

截至2023年第三季度,全国主要城市办公楼市场租金录得0.3%至3.2%不同程度的环比降幅。

一线城市中,广州与深圳的甲级办公楼市场平均租金环比跌幅超过上季度。并且广州的甲级办公楼租金水平延续了今年以来的下行趋势,环比下降约1.7%。

新一线与二线城市中,甲级办公楼市场租金跌幅持续扩大,青岛的甲级办公楼市场平均租金为111元/平方米/月,环比下降1.3%;南京甲级办公楼市场平均租金录得106元/平方米/月,环比下降0.69%,较二季度环比降幅2.5%略有稳固;杭州甲级办公楼市场平均租金录得131元/平方米/月,环比下降1.43%,较一、二季度仍保持小幅度持续下跌态势。

综上来看,在降本增效主旋律下,多数企业多采取成本节约型租赁策略。此外,为推动去化多数业主采取较为激进的“以价换量”策略,未来整体市场租金将持续承压。

4.1.4大宗交易情况

办公写字楼仍然是最受欢迎的大宗交易物业类型。截至2023年三季度,办公写字楼成交数量占比63.32%,位居首位,叠加12.60%的综合体项目,总占比达75.92%。

图表5:2023Q1-2023Q3办公写字楼大宗交易情况(城市分布)

数据来源:睿和智库

从城市分布来看,一线城市上海、北京、广州、深圳仍然为市场主力,占据总交易量的77%,其中上海共成交28起,总成交额达431.93亿元。

尽管受宏观因素影响,写字楼租赁市场亦受到影响,但在从交易额比例来看,上海依然是中国最受机构投资者欢迎城市;办公物业则依然是最受投资者青睐的资产类型。

产办园区:长期供过于求局面难破

4.2.1全国重点城市产业园区新增供应量

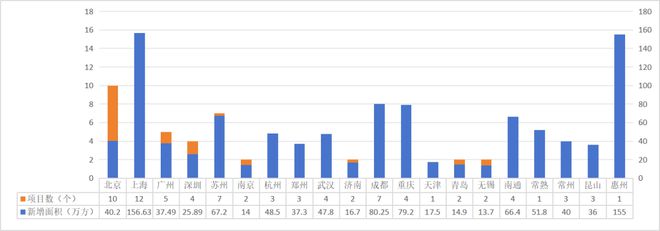

图表6:2023Q1-2023Q3重点城市产业园区新增情况

数据来源:睿和智库

截至2023年三季度,睿和智库重点监测的20个城市中,产业园区累计新增供应总量约为1046.46万平方米。其中供应规模超40万方的城市有上海、惠州、成都、重庆、苏州、南通、常熟、杭州、武汉、北京、常州,共计11个城市。位居第一位的是上海,新增园区12个,总建筑面积达156.63万方。

其它一线城市中,北京新增园区10个,新入市共计40.2万方;新一线城市,成都新增园区7个,新入市共计80.25万方。重庆紧随其后新增园区4个,新入市共计79.2万方。

此外,据Wind数据统计,2021-2022年我国工业用地供应土地规划建筑面积约49.66亿方,“增量”持续叠加“存量”,未来产业园区将面临长期供过于求的局面。

4.2.2全国重点城市产业园区空置率及租金水平

自2023年二季度以来,我国经济修复斜率逐渐趋缓,经济运行也面临国内需求不足、一些企业经营困难等挑战。在此背景下,结合睿和智库重点监测的5个样本城市来看,持续的供给和紧缩的需求正在加剧市场竞争,今年起产业园区空置率均出现抬升。

具体来看,广州提出每年要供应1万亩产业用地。由于新增供应集中入市叠加暂缓的租赁需求,广州本年度产业园区空置率中位数为21.5%,较去年的16.5%,增加了5%。

截至2023年上半年,北京全市产业园区总存量约为2,111万方,平均租金约为4.50-4.66元/平方米/天(含税含物业费),全市产业园空置率上升至20.1%左右。而在供给方面,2023年下半年至2024年,北京市新增供应面积将达约239万平方米。

图表7:上海产业园区市场趋势(2019-2026F)

数据来源:高力国际

截至2023年第三季度,上海产业园区市场的净吸纳量总量不及2022年全年的一半,租赁情绪仍显踟躇,致使核心子市场的平均租金在三季度出现近三年来的最大幅度调整,环比下降0.8%至4.55元/平方米/天,预计2023年上海产业园区市场空置率将达25.4%。

重点监测的一线城市中,仅深圳市上半年在政策引导及产业逐步复苏态势下,产业园区整体空置率下降。2023年上半年深圳九区产业园平均租金约67.0元/㎡·月,同比下降1.0%;空置率约8.1%,同比下降4.5个百分点。

新一线城市成都,则在2023年迈入高质量发展关键年。城市创新驱动力正不断增强,并积极布局包括新能源、智能终端、集成电路等在内的重点产业链。截至三季度市场新增供应80.25万方,空置率较一季度27.6%,还略有下调。

睿和智库观察,不仅是成都市,全国大多数城市均采用以让利为核心的传统招商引资策略,且围绕补链强链,助推产业向集群化发展,从而实现区域的产业升级和存量去化。

4.2.3投融资

(1)大宗交易情况

图表8:2023Q1-2023Q3产业园区大宗交易情况(城市分布)

数据来源:睿和智库

据睿和智库不完全统计,截至2023年三季度全国产业园区(含工业用地和股权交易)大宗交易数量共19起,占大宗交易总量的19.9%。其中一线城市北京、上海、广州共成交17起,交易总额达145.30亿元,深圳无成交。上海从一季度到三季度资本市场一直表现活跃,共成交10起,交易总额达124.98亿元。新一线城市成都成交1起,交易金额为6.01亿。

三季度中最大一笔成交是平安人寿对上海东方万国等四个产业园区不动产项目的收购。据相关数据统计,今年上半年平安人寿已累计披露了对五个大额不动产项目的投资,累计出资总额达到了539亿元。业内专家指出,保险资金对商业地产、写字楼、产业园等不动产有偏好,此时入局也出于一种“抄底”的心态。

(2)产业园公募REITs市场情况

根据Wind统计,截至2023年11月,已上市的29只基础设施公募REITs今年以来平均跌幅达17.83%。其中产业园REITs平均跌幅超20%,已超过平均水平,经济下行对不同行业的冲击逐渐体现。

图表9:截至2023年11月已发行产业园REITs二级市场表现

数据来源:Wind,睿和智库整理

其中,建信中关村产业园REIT、博时招商蛇口产业园REIT、华安张江产业园REIT于前三季度出租率下行最为明显,分别录得跌幅42.1%、35.31%、17.19%。

值得注意的是,建信中关村REIT出租率持续下滑,截至2023年三季度已下滑至63.74%。这对园区收入和现金流产生明显影响,而现金流乃至预期现金流进一步影响园区公募REITs的基金净值。

图表10:建信中关村REIT季报披露的出租率变化(2022Q1-2023Q3)

数据来源:季报公开信息,睿和智库整理

作为产权类项目,稳定的出租率直接影响到资本市场决策。而在如今市场下行的环境下,留商的重要性显然易见。博时蛇口产业园REIT就曾在三季报中提出,包括提供增值服务,与现有租户维持良好关系,提前开展续租工作,以及优化租户结构等多层面的稳租约措施。

小结:

根据Wind统计,截至2023年11月,全国累计出让工业用地规划建筑面积20亿方,商服用地规划建筑面积4.2亿方。

跟过去几年同比,整体供应呈下跌态势,但是我国工业用地和商服用地整体供给仍较为充足。这使得商务楼宇、产业园区将面临持续的供给压力,客观上也将短期内持续压制许多商办楼宇及产业园区的租金表现。

而写字楼市场租金下行,也将分流一部分园区租赁需求。再叠加工业上楼、产业综合用地(M0)以及各地政府刺激产业招商的各类免租政策,让市场环境变得更加复杂,行业未来发展面临的困难将是前所未有的。

但是,从一些城市的市场表现来看,仍然大有可为,如深圳和成都。深圳市政府11月27日召开新闻发布会,提出加快推进新型工业化高质量建设制造强市,创新推出“1+3+N”产业政策体系,分类出台链主、龙头、骨干、成长、新秀、新锐等六类企业支持政策,今年以来,已经累计拨付惠企资金超过30亿元。

而成都今年2月份疫情过后马上发布《关于聚焦产业建圈强链支持实体经济高质量发展的十条政策措施》即“成都十条”,聚焦产业建圈强链,支持实体经济高质量发展。

各地政府齐发力,促修复,稳预期的决心清晰可见。而企业端修炼好内功,做好与政府错位互补的招商配合,政企合作打好组合拳,才是未来突围长期存量市场的可实施路径。