图片来源:视觉中国

蓝鲸财经记者 王晓楠

猪周期下行之际,新希望"瘦身"回血。

在40亿元转让旗下两家公司控股权后,新希望将业务聚焦在了"饲料+养猪"。持续亏损近150亿元的新希望亟需战略调整以期度过寒冬,今年前三季度,公司资产负债率创上市以来新高,其货币资金已无法覆盖公司的短期借款。

从其父前中国首富刘永好手中接过新希望的刘畅,担任董事长十年内,见证了新希望靠养猪走向了巅峰,同时也正在遭遇猪周期下行之际的寒冬。

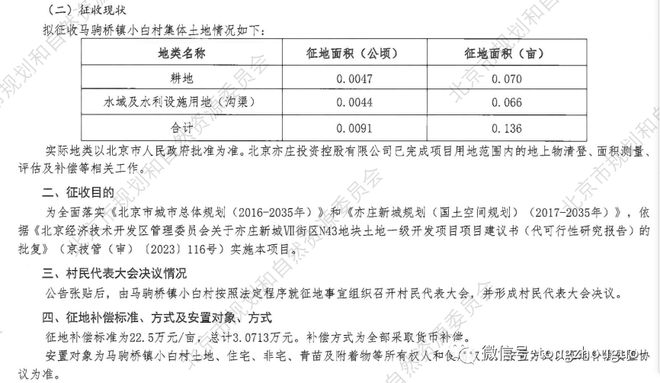

战略调整出售禽类板块,资本负债率预计下降4%-5%

12月15日,新希望公告称,公司及全资子公司山东六和、北京新希望分别将所持子公司中新食品20%、2%和29%的股权拟转让给中牧集团,后者通过现金方式取得公司旗下禽产业链运营主体,中新食品51%的股权交易价格合计约27亿元。交易完成后,中牧集团将成为中新食品的控股股东。

本交易对手方中牧集团成立于1982年,公司主要生产经营健康养殖、动物疫苗和兽药、饲料原料和饲料添加剂、种畜种禽、肉食品加工等,其实控人为国务院国资委直管的央企中国农业发展集团。截至2023年8月31日,中牧集团净资产为82.67亿元,2023年1-8月,其实现营业收入为174.75亿元,净利润为5.61亿元。

为子公司引入了新的战略投资方,新希望表示,公司可以联合占战略投资方的优势产业资源,增强白羽肉禽业务的行业竞争力。同时,公司也将会更加聚焦饲料和生猪养殖两大核心主业。

根据2023年半年报,新希望从事的主要业务包括饲料、白羽肉禽、养猪、食品四大业务。今年上半年,饲料业务收入为391.51亿元,收入占比为56.37%,是新希望的的核心支柱之一;猪产业、禽产业和食品产业收入分别为106.32亿元、96.53亿元和58.07亿元,收入占比分别为15.31%、13.9%和8.36%。

虽然禽产业收入同比增加了13.64亿元,增幅为16%,新希望也表示白羽肉禽是重要的产业,但是过去几年因为猪周期波动,新希望对其投入有限,公司把资源向白羽肉禽倾斜有难度,进而造成这块业务的扩表能力受到限制。

公告显示,中新食品前身是新希望的禽产业BU,负责公司禽产业链运营工作,产业涵盖种禽养殖、禽屠宰、调熟品加工、禽肉产品销售等。2023年,由新希望及其体系内的山东六和设立,后又增加北京新希望为股东。然而2022年,中新食品营业收入为185.19亿元,净利润亏损2.09亿元;今年1-8月,中新食品实现营业收入136.32亿元,净利润584.19万元,扭亏为盈。

虽然收入同比增长了,但是禽产业的销售情况并不乐观。今年上半年,新希望共销售鸡苗、鸭苗约2.77亿只,同比减少64万只,与上年同期基本持平;销售商品鸡鸭1.8亿只,同比减少1575万只,降幅8%;屠宰毛鸡、毛鸭3.02亿只,同比减少1973万只,降幅6%;销售鸡肉、鸭肉79.50万吨,同比减少0.69万吨,下降1%;实现营业收入96.54亿元,同比增加13.64亿元,增幅为16%。

值得注意的是,交易中,对于中新食品与新希望及新希望控制的其他主体之间的非经营性债权债务,应首先进行冲抵。中新食品对新希望及其子公司之间的其他应收款为50.77亿元、其他应付款为36.19亿元、应付股利为4600万元,相互冲抵后的净值为中新食品应收14.12亿元。

"公司太大了,有了大企业病,要调整。"对于转让禽类板块的原因,刘永好在接受中国企业家专访时表示。

为了聚焦"饲料+养猪",在转让禽产业外,新希望还将食品深加工进行了转让。同一日,新希望公告称,公司控股子公司北京新希望与海南晟宸签署了股权转让协议,拟转让公司旗下食品深加工业务的运营主体德阳新希望67%的股权,作价15亿元。

作为新希望实控人刘永好控制的企业,海南晟宸与新希望构成关联关系,是公司的关联法人,该笔交易构成关联交易。海南晟宸此次拿下德阳新希望的增值率高达230.35%。

根据公告,德阳新希望成立于2007年,系四川省宜宾五粮液集团雅知味有限责任公司设立的全资子公司。2021年,四川省宜宾五粮液集团有限公司将其100%股权转让给新希望六和食品控股有限公司,交易价款为6102.315万元。在此之后几经增资,目前德阳新希望注册资本为6.2亿元。

实际上,目前德阳新希望的经营状况尚佳。2022年、2023年11月30日,德阳新希望的营业收入分别为35.05亿元、36.99亿元,归母净利润分别为1.28亿元、1.41亿元。

在12月18日公布的投资者关系记录中,新希望总裁张明贵表示,公司希望通过近期的引战,有序降低资产负债率,使得整体资金流动性更健康,进而可以应对周期风险。如果完成交易,公司资产负债率预计下降4-5%。

曾经拥有五大板块的新希望,在猪周期下行之际,也深感"疲惫"。一边是业绩连亏,另一边,债务问题待解。

扩张引负债率攀升,新希望押注"养猪"能否翻身

创办新希望集团四十余载,前中国首富刘永好以及接班人女儿刘畅,这次似乎真的遇到了"困境"。9月28日,新希望董事长刘畅也在全员信中表示,新希望处在一个前所未有的困难环境。这场凛冬之战,即是生存之战。

2019年、2020年,新希望连续两年盈利50亿元,然而从2021年到2023年前三季度,新希望已经累计亏损149.1亿元。除了连续亏损两年外,累计亏损的数额已经超越2017-2020年这四年利润之和。

说起来,造成新希望持续巨亏的局面,除了受猪周期影响外,也与公司早前激进扩张有关。2013年,刘畅从其父亲刘永好手里接任新希望董事长,2016年,新希望从饲料行业正式踏足生猪养殖。2019年,受非洲猪瘟影响猪价暴涨,这一年新希望实现净利润50亿元。

此后,新希望在养猪方面大举扩张,通过收购加自建扩充厂房。2019-2020年,新希望对外兼并接近20家公司。与此同时,2020年,新希望还抛出40亿元募资计划,其中32亿元投资于生猪养殖项目;2021,公司又发行81.5亿元可转债,投资生猪养殖项目及偿还银行贷款。

从2016年到2022年,新希望的在建工程科目也从8.46亿元上升至201.58亿元。而2022年,新希望固定资产科目高达356.83亿元,前述两项科目合计高达558.41亿元,为公司总资产的四成。

但在近年生猪产能过剩、猪价持续走低的形势下,猪价也进入了漫长的下行周期,新希望也在品尝此前疯狂扩张留下的"苦果"。从2022年开始,新希望已将川渝地区18个猪场项目转让给了当地国资,回笼22.43亿元的资金。只不过,随着养猪业务亏损不断扩大,前述回血对于新希望来说,也是杯水车薪。

在本次40亿元转让旗下两家公司控股权前,11月30日,新希望曾计划向不超过35名特定对象发行A股股票,数量不超过13.64亿股,募集资金总额不超过73.5亿元。其中36.45亿元将用于猪场转向数智化,15亿元将用于收购控股子公司,剩下的22.04亿将用于偿还银行债务。在更早之前,2022年8月,新希望曾有一笔用于偿还银行债务约45亿元的定增已经通过监管核准,不过今年2月公司将这笔定增的发行时间延长至了2024年2月份。

或许现金流真的太过紧张,新希望甚至连此前的募资也拿来回血。11月7日,新希望审议通过了《关于使用部分闲置募集资金临时补充流动资金的议案》,同意公司使用不超过4.3亿元闲置募集资金临时补充流动资金。

新希望的负债率也是连年攀升。

2016年时,新希望的资产负债率仅有31.66%,在此之后一路上涨,到了今年前三季度,其资产负债率达72.76%,为上市以来最高水平。与此同时,随着新希望业务规模的扩大,其总负债也呈现持续上涨态势。2020-2023年9月30日,新希望的总负债分别为580.73亿元、862.55亿元、929.64亿元和969.67亿元,节节攀升。

甚至到了今年前三季度,新希望的货币资金已经无法覆盖公司的短期借款。2023年9月末,新希望货币资金为115.97亿元,短期借款为164.56亿元,一年内到期的非流动负债为150.98亿元,长期借款甚至高达254.38亿元,偿债压力较大。

受生猪价格低迷影响,新希望不仅面临着来自经营上的压力,还面临着来自资金面的压力,而这波压力同时也存在新希望集团布局的其他领域。

闯荡商海四十余年,刘永好带领的新希望集团立足农牧行业并不断向上、下游产业延伸,形成农牧食品、乳品快消、智慧城乡、金融投资等相关产业,旗下还拥有包括新希望、新乳业、兴源环境等多家上市公司。2023年9月30日,新乳业、兴源环境资产负债率分别为70.48%、87.9%。

值得一提的是,近几年新希望的业绩颓势也传导到了二级市场,公司股价已从2020年9月养猪业巅峰的42.2元/股,一路下探至12月4日的8.83元/股,为近年股价新低,市值也蒸发了接近80%。

穿越周期对于猪企已经是老生常谈的话题,而至于要不要继续养猪,刘永好在接受中国企业家专访时也表达了立场,刘永好表示,既然养猪亏损,还要不要继续养?这个事情我们内部有讨论,后来我们还是选择饲料和养猪作为核心主业。