华夏时报(www.chinatimes.net.cn)记者 刘佳 北京报道

2023年最后一次LPR报价出炉,报价利率维持不变,这是自8月实现非对称下调以来连续第4个月“按兵不动”。

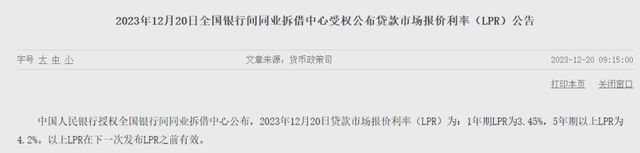

12月20日, 中国人民银行授权全国银行间同业拆借中心公布,最新一期贷款市场报价利率(LPR)为:1年期LPR为3.45%,5年期以上LPR为4.2%,均与上月持平。

在多位受访人士看来,12月两个期限品种的LPR报价不变,符合市场预期。“这主要与MLF政策利率维持不变、市场利率延续高位运行、银行净息差持续承压等因素有关,LPR报价没有相应下调的动力和空间。”民生银行首席经济学家温彬如是说。

值得注意的是,在“房贷不认贷”落地后,截至12月14日,四个一线城市(北京、上海、深圳、广州)在四个月内均出台了一系列重磅房地产政策,其中就包括降低首套房贷利率,这充分体现出当前房地产市场政策面进一步宽松。

LPR连续四个月“按兵不动”

2023年以来,伴随两次降息,1年期和5年期以上LPR已分别累计下调20bp和10bp,推动企业和居民贷款利率进一步下行。

而上一次LPR非对称调整是出现在8月。其中1年期LPR下调10个基点,5年期以上LPR则是选择“按兵不动”,维持在4.2%。

不过在12月MLF政策利率继续保持稳定,11月份金融数据平稳表现,加之部分银行净息差压力仍大,市场对LPR保持稳定已有预期。

“11月宏观经济数据显示我国内需稳步修复,实体经济贷款和社融表现超预期,信贷平稳适度增长,反映贷款市场利率处于合理区间,短期LPR利率调降迫切性不高。” 光大银行金融市场部宏观研究员周茂华对《华夏时报》记者表示。

“另一方面,截至三季度末,国内银行净息差为1.73%低于1.8%的监管合意水平,部分银行净息差压力较大。”周茂华补充到,同时此前出台一系列稳楼市措施等政策红利仍有释放空间,因此12月LPR利率继续“按兵不动”。

温彬也认为,短期和中长期市场资金利率位于高位,超出政策利率水平,意味着银行资金成本较前期明显上升,直接削弱了报价行下调LPR报价加点的动力。

“另外,时值年末,2024年1月大多数存量房贷利率将根据2023年12月5年期以上LPR报价进行重定价。这意味着从来年资产收益角度,报价行会尽量避免在12月下调5年期以上LPR报价。” 东方金诚首席分析师王青对《华夏时报》记者表示。

四个一线城市最低房贷利率降至4.1%

值得一提的是,当前房地产市场仍处于调整阶段,监管层或更多通过下调居民房贷利率下限方式,对其进行定向调整。

目前,为适应房地产市场供求关系发生重大变化的新形势,央行也已推动降低存量首套房贷利率,并按季动态调整首套房贷利率政策、因城施策推动首套房贷利率进一步降低、调降二套房贷利率下限。

据贝壳研究院数据显示,11月百城首套、二套主流房贷利率较去年同期分别回落22个基点和48个基点。其中一线城市首套、二套房贷利率分别为4.38%、4.88%。与2021年9月份历史高点相比,11月份百城首套平均房贷利率累计下降187个基点,二套平均房贷利率累计下降157个基点。

就在12月14日,北京、上海又同时放松了房地产限购政策。其中北京地区政策涉及降低首付和房贷利率,同时针对首套二套、城六区和非城六区做了差异化调。而上海发布的优化差别化住房信贷政策则包括降低首付款比例、降低利率下限和对二套住房实施差异化政策。

这一政策使得个人住房贷款利率降幅明显加大。调整后,目前北京和上海的首套房贷利率最低已经分别下降至4.2%和4.1%。

政策落地后,贷款发放的银行也积极跟进调整。北京西城区某商业银行个贷部经理对《华夏时报》记者表示,购房者申请新发放的房贷利率已于12月15日开始调整,但本次调整仅涉及新发放的个人住房贷款,不涉及存量房贷。

“对于已经签约但还没有放款的客户,也可以按照最新政策调整为最新利率。”该经理表示。

据测算,以贷款金额100万元、利率4.2%为例,北京非城六区首套住房期限从25年延长至30年,按照等额本息还款法,每月可以少还499元。

在往前,9月广州和深圳也已出台调整房贷相关政策,涉及降低首付和降低房贷利率等。至此,北、上、广、深四个一线城市新政全面落地。

“四个一线城市均在降低首付比例和房贷利率方面有积极动作,这将扮演领头羊角色,在全国房地产市场回升向好的大方向上持续发力。” 易居研究院研究总监严跃进对《华夏时报》记者表示。

明年上半年LPR或下调

近期中央金融工作会议提出“要加大政策实施和工作推进力度,保持流动性合理充裕、融资成本持续下降”。

而在央行2023年三季度货币政策执行报告中也指出“增强LPR对实际贷款利率的指导性,推动实体经济融资成本稳中有降”。

此外,中央经济工作会议亦提出“促进社会综合融资成本稳中有降”。在温彬看来,这意味着2024年央行大概率仍将引导LPR适度下行,进而推动融资成本稳中有降,激活生产消费信贷需求。

王青对记者表示,在物价水平仍将低位运行的前景下,着眼于提振内需,支持地方债务风险化解,2024年央行降息降准都有空间。

“基于宏观经济走势,我们判断2024年上半年MLF操作利率有可能下调1次,届时两个期限品种的LPR报价将跟进下调,进而‘促进社会综合融资成本稳中有降’。”王青说。

“即使2024年MLF利率保持不动,5年期LPR报价不做调整,着眼于推动房地产行业尽快实现软着陆,政策面也会通过全面下调房贷利率下限等方式,引导居民房贷利率较大幅度下行。”王青补充到。

周茂华也持有同样的观点。他对记者表示,考虑到银行净息差压力缓解需要一定时间,预计后续LPR利率下行需要央行数量+价格+改革支持,引导整个市场利率中枢进一步下移,后续降准、降息、定向结构性等工具均处于工具箱,稳健略偏松货币政策保持灵活。

“但LPR和新发贷款利率进一步下行空间将有所收窄。为实现‘灵活适度、精准有效’,结构性工具也有望发挥更大作用,负债端成本进一步管控必要性仍强。”温彬说。