“2023年年底金融监管部门持续释放利好,若‘三个不低于’等相关支持政策细化落实,房企资金压力有望缓解。”

中指研究院日前发布报告指出,2024年,在市场过热阶段出台的限制性政策仍有望继续优化调整,供需两端政策均有发力空间。

根据中指监测,今年1-11月,全国有200余省市(县)出台房地产调控政策超600次,多数城市限制性政策基本放开。

在中指控股CEO、中指研究院常务副院长黄瑜看来,对于刚需购房者,房地产市场经过近两年的深度调整后,当前是购房时机。对于改善性购房需求,近两年各地成交了多宗优质地块,这些地块也将在2024年逐渐入市,购房者可以选择更好的产品。

中指控股CEO、中指研究院常务副院长黄瑜 图片来源:受访者提供

“保交楼”累计交付超165万套

2023年,基于需求端、企业端和新发展模式的楼市调控政策是三个比较重要的类型。

黄瑜分析指出,第一,从需求端看,支持刚性和改善性住房需求释放,政策侧重降低购房成本、降低购房门槛,畅通一二手房链条。

7月24日,中央政治局会议首提“房地产市场供求关系发生重大变化”。8月底起,监管部门多项政策逐步落位。从地方来看,优化限购、限售、限价等限制性政策以及加大公积金贷款支持是主要举措。

截至目前,全国多数城市均已执行首套房“认房不认贷”政策。今年以来,南京、合肥、济南、青岛等14个二线城市全面取消限购政策,另有多个二线城市从优化购房套数、优化限购范围、放松购房限制条件等方式放松限购。

第二,从企业端看,化解房地产企业债券违约风险,土拍规则持续优化,“保交楼”配套资金加速落地。

企业融资方面,从年初监管部门明确落实“金融16条”及“第二支箭”政策,同时强调“要有效防范化解优质头部房企风险,实施改善优质房企资产负债表计划”,到11月多部委召开企业座谈会落实相关举措,金融部门提出“三个不低于”目标,“若相关支持政策真正落地,房企资金压力有望缓解”。

土拍规则方面,一是降低企业参拍门槛,提高地块利润空间,以提升企业拿地意愿,包括适度提升或放开住宅销售限价、降低保证金比例、延长土地出让金缴纳时间等;二是创造公平良好的竞争环境,包括禁止马甲参与拍地、摇号或抽签确定最终归属权等。根据中指监测,截至11月末,22城中有18城已实际落实“取消土地限价”,有利于稳定市场预期。

“保交楼”方面,8月,住建部表示:“目前各地‘保交楼’工作顺利推进,项目复工和建设交付加快进行。‘保交楼’专项借款项目总体复工率接近100%,累计已完成住房交付超过165万套,首批专项借款项目住房交付率超过60%。”

第三,探索房地产行业新发展模式,“三大工程”建设被多次提及。

7月14日,国常会审议通过《关于积极稳步推进超大特大城市“平急两用”公共基础设施建设的指导意见》。7月21日,国常会审议通过《关于在超大特大城市积极稳步推进城中村改造的指导意见》。7月24日,中共中央政治局会议明确提出“要加大保障性住房建设和供给,积极推动城中村改造和‘平急两用’公共基础设施建设,盘活改造各类闲置房产”。

10月12日,据住建部消息,各地正按照部署,扎实开展配套政策制定、摸清城中村底数、编制改造项目方案等工作,住建部城中村改造信息系统投入运行两个月以来,已入库城中村改造项目162个。

核心一二线城市政策将继续优化

对于政策效果,中指研究院认为,全年来看,一季度市场升温明显;年中量价出现回落,市场表现低迷;8月底中央及各级政府加大政策托底力度;9-10月销售同比降幅有所收窄,但受居民收入预期、房价下跌预期等因素未明显改善影响,政策效果持续性不足;年末市场仍旧面临下行压力。

黄瑜指出,销售方面,全国市场继续下行,现房销售同比增长,表现好于期房,重点城市二手房表现好于新房。

2023年1-11月份,全国商品房销售面积100509万平方米,同比下降8.0%;商品房销售额105318亿元,下降5.2%,其中住宅销售额下降4.3%。

数据来源:国家统计局

土地市场方面,300城住宅用地成交面积同比下降近30%,央国企仍是拿地主力,年底多地取消地价上限,土拍分化加剧。

黄瑜表示,销售端恢复程度仍是影响土地市场情绪的关键因素,今年以来多数城市楼市热度持续性不足,土地市场中仅部分城市或个别地块热度较高,整体低迷态势未改。

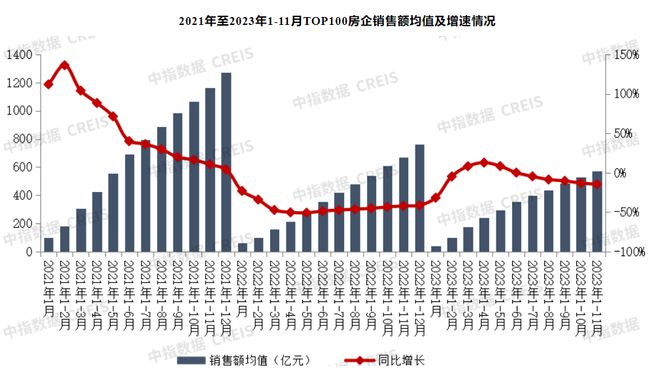

从企业角度看,销售端,TOP100企业销售额同比下降,央国企同比增长。2023年1-11月,TOP100房企销售总额为57379.0亿元,同比下降14.7%,降幅相比10月扩大1.6个百分点。各阵营房企销售额均有所下降。

数据来源:中指研究院

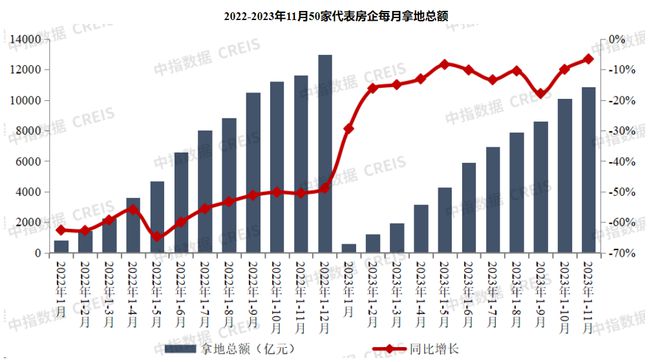

拿地端,TOP100房企拿地金额同比下降6.6%,央国企成为拿地主力。2023年1-11月,TOP100企业拿地总额10855亿元,同比下降6.6%,降幅较10月收窄3.4个百分点。前50家企业和前100家企业中,央企和国企数量占比均在七成以上。

数据来源:国家统计局

融资端,2023年1-11月,房地产企业债券融资总额为6287.9亿元,同比下降8.6%;11月,房地产企业债券融资总额为412.8亿元,同比下降2.6%,环比增长49.4%。

数据来源:中指研究院

黄瑜建议,各地要尽快落实已出台的方针策略,以确保政策的顺利实施;稳健型民企需要抓住当前的发展机遇,并适度转型以实现更健康的发展;出险房企需要尽快解决过去的问题,积极作为,以避免错过政府支持时期。

预计2024年,供需两端政策持续发力,核心一二线城市政策继续优化,房企资金支持举措细化落实,“三大工程”是政策发力主要方向。

需求端,降低购房成本、降低购房门槛仍是政策优化聚焦点,一线城市因区施策、因需施策,京沪有望降低二套房首付比例,降低房贷利率(有望向刚需倾斜),优化普宅认定标准,降低交易税费等,一线城市优化郊区限购也存在可能;核心二线城市预计将全面取消限购;更多低能级城市或通过发放购房补贴等方式促进购房需求释放。

供给端,在“促进金融与房地产良性循环”要求下,企业端资金支持政策有望继续细化落实,“三个不低于”改善企业融资环境;“保交楼”资金和配套举措或进一步跟进,推动化解项目交付风险。

同时,各地土拍规则预计将继续放宽,带动土地市场活跃度提升;“三大工程”配套政策有望加速落地,预计保障房实施策略逐渐明晰,大部分城市或以盘活存量为主;城中村改造因城施策实施细则有望陆续出台,一批项目将进入实施阶段;“平急两用”或与低效、闲置基础设施结合,因地制宜实现资源再利用。