中新经纬12月25日电 题:美元持续回落,港股缘何不涨?

作者 赵伟 国金证券首席经济学家

港股与美元有着深深的“羁绊”,一般来看,二者显著负相关;然而,近期美元大幅回落,港股却仍在走弱。主要受哪些因素影响?未来可能如何演绎?

美元与港股负相关关系近期明显背离

美元与港股有着显著的负相关关系,美元走势的研判、对港股投资较为重要。从历史经验看,当美元夜盘涨(跌)幅超过1%时,次日恒生指数有85%的概率跌(涨)。

图1 恒生指数与美元指数有显著负相关性

美元回落时,外资的流入与港股盈利的被动放大,或是港股上涨的主要原因;反之亦然。一方面,联系汇率制下,美元流动性直接影响香港市场流动性;当美元指数走低时,香港市场的金融条件趋于宽松,主动型外资往往也会大量流入,推高港股估值。另一方面,内地公司占全部港股市值较高,这类公司日常经营中盈利、营收均由人民币计价;当美元贬值时,人民币换算成港币的盈利会被放大,进而带来港币计价下港股价格的抬升。

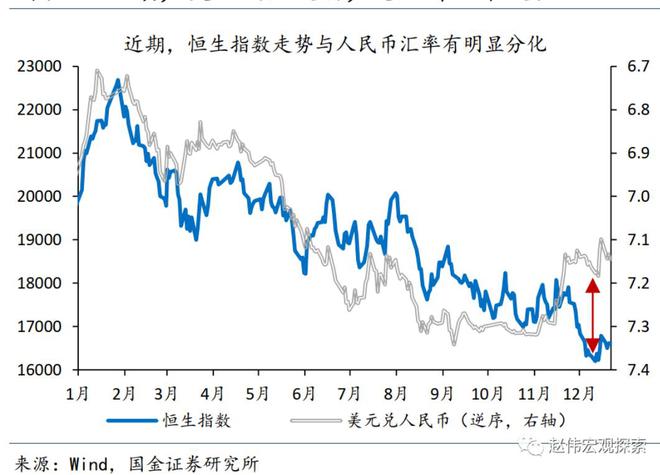

然而,近期这种美元与港股的关系出现明显背离。11月以来,供求关系改善、经济数据走弱、投机扰动缓和的影响下,美债利率大幅回落,进而导致美元指数快速回落。但港股却并未受到美元回落的提振,恒生指数、恒生中国企业指数、恒生科技指数仍延续了前期的弱势表现。

图2 近期,美元指数走弱,港股却未走强

南下资金流入放缓,业绩疲软是主要原因

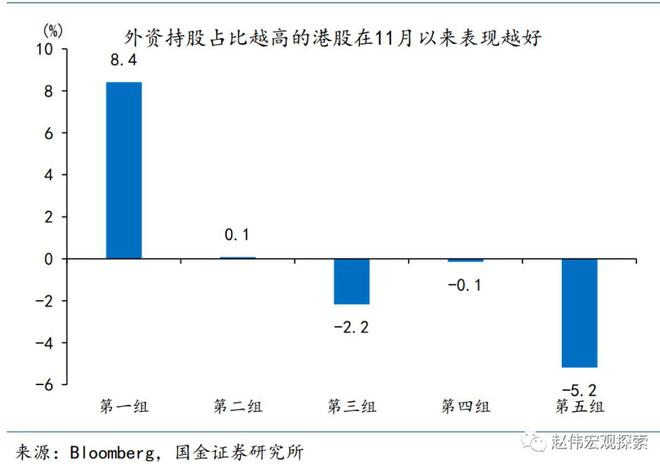

第一,本轮美元回落中,外资流入的同时,南下资金流入却明显放缓,导致香港市场流动性改善程度不及过往。近期美元快速回落中,外资流动性确有改善:一方面,近1个月、近3个月中,彭博统计下全球ETF分别有50.8亿美元、67.9亿美元流入港股市场;另一方面,外资偏好的港股在11月以来平均上涨8.4%,表现远优于其他港股。然而,南下资金行为模式的变化,则在一定程度上弱化了外资带来的流动性改善:历史上,南下资金与汇率关联性并不强,反而易受相对估值、相对收益等因素影响,但2022年以来,人民币汇率大起大落,使得内资对汇率关注度有所上升,近期人民币快速升值,港股内资占比有所下降。

图3 近3个月中,大量ETF资金流入港股市场

图4 外资偏好的个股在11月以来表现相对更好

图5 2022年以来,内资占比与汇率走势较为一致

第二,2023年港股整体业绩表现,也导致美元回落对港股盈利的放大作用较为有限。汇率对内地经营、港股上市公司的业绩影响是一把双刃剑,美元回落既会放大盈利也会扩大亏损,这一效应在2023年港股三季报中也有体现:三季报港股盈利的公司业绩多超预期、亏损的公司业绩多低预期。历史上,2016年也有过类似现象,彼时港股盈利不佳,美元指数与恒生指数相关性也明显走弱。近期,港股疲软的业绩表现,也再度弱化了换汇因素对人民币盈利的放大。

第三,部分行业、个股近期表现疲弱,对港股与美元指数的相关性也有扰动。历史回溯来看,美元回落阶段,能源、消费、金融地产等领域多有较好表现。然而近期海外需求不振、导致能源价格回落,市场对金融地产与消费领域的信心也仍待巩固。此外,11月以来,港股必选消费、可选消费、地产建筑业、能源业、金融业有所下跌。

图6 11月以来,港股消费、能源、金融地产板块表现相对不佳

未来港股与美元联动或将回归

随着汇率波动的下降与港股盈利的改善,港股与美元的负相关关系或将重新回归。一方面,在前期快速升值后,近期人民币汇率的升值速度已有所放缓,南下资金有望回归非汇率主导的传统行为模式,当前港股低位的绝对估值、相对估值均有一定吸引力。另一方面,2024年经济表现大概率较2023年会有所改善,随着国内经济的企稳复苏,港股业绩或将改善,也将强化“放大器效应”下汇率与港股的联动。

当下,美联储已明确转向,美国经济的韧性也在转弱。美联储首次降息开启之前,美元或仍将延续弱势表现。一方面,从加息到降息的间隔期,美元指数在后半程多趋于回落。第二,从基本面角度来看,随着美国超额储蓄的消耗、个人收入的减少的挤压,消费韧性减弱后,美国经济动能或将继续衰减,也难对美元指数形成支撑。整体而言,美元指数易降难升。随着汇率波动的下降与港股盈利的改善,港股与美元的负相关关系或将重新回归,港股或有更大的上涨“弹性”。(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

本文由中新经纬研究院选编,因选编产生的作品中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。选编内容涉及的观点仅代表原作者,不代表中新经纬观点。

责任编辑:张芷菡