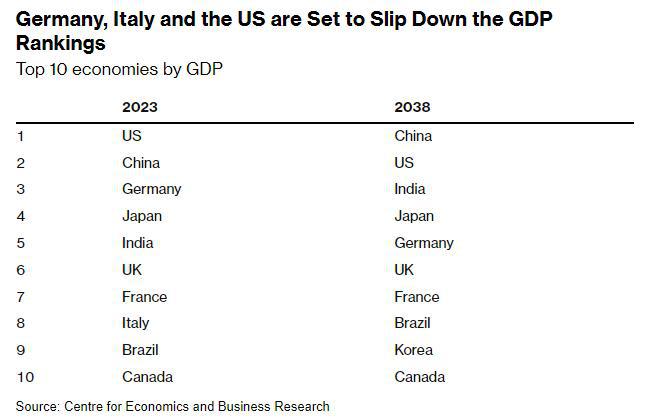

【文/观察者网 邹煦晨 编辑/吕栋】

近期,科创板IPO企业兴福电子公布了问询函的回复,距离IPO上会更进一步。

兴福电子今年5月的申报稿显示,根据中国电子材料行业协会出具的文件,2019年至2021年公司电子级磷酸产品,在国内半导体领域市场占有率连续三年全国第一。其中2021年,兴福电子集成电路前道工艺晶圆制造用电子级磷酸产品,国内市场占有率为51.29%。

兴福电子近日公布的回复函显示,兴福电子2022年有关市场占用率由2021年51.29%提升至70.03%。

不过,该回复函也显示,兴福电子2023年上半年营业收入虽然同比增长4.78%,增速有所回落。其扣非后归母净利润则同比下降23.30%。此外,兴福电子部分产品产能利用率有所下滑,那么募投项目新增产能能否消化?

并且兴福电子母公司兴发集团2023年前三季度归母净利润同比下降80.99%,如若之后业绩下滑更多,可能因《上市公司分拆规则(试行)》要求,而受到监管层的关注。

营业收入增速放缓

兴福电子主要从事从事湿电子化学品业务,公司产品包括磷酸、硫酸等。2020年至2022年,兴福电子业绩增长较快,营业收入从2.55亿元升至7.92亿元。其中电子级磷酸为兴福电子最主要产品,占主营业务收入的比重分别为49.6%、43.5%、50.69%。

主营业务收入摘要,数据来源:申报稿

兴福电子磷酸产品按照纯度等级分为电子级磷酸、食品级磷酸,电子级磷酸可分为IC级磷酸和面板级磷酸。各磷酸产品的纯度等级由高到低分别为:IC级磷酸>面板级磷酸>食品级磷酸。

有意思的是,科创板IPO企业兴福电子2022年第二大客户为可口可乐,金额为6924.1万元,申报稿显示的主要销售内容为磷酸产品。这个销售金额比兴福电子当年食品级磷酸的主营业务收入多出了4994.81万元。包含这个信息,观察者网在今年5月发布《半导体产业链公司兴福电子欲上科创板,第二大客户为何是可口可乐?》一文。

关于文章,兴福电子在近日公布的回复函中表示,随着公司食品级磷酸联产能力下降,无法完全满足原有食品级客户的全部需求,公司将符合食品级要求的面板级磷酸降级销售给可口可乐。

另外2023年上半年,可口可乐降为兴福电子第五大客户,有关销售占比也由2022年的8.74%降至2023年上半年的6.94%。不过,兴福电子第一大客户仍为长江存储,销售占比由2022年的12.93%升至2023年上半年的17.89%。

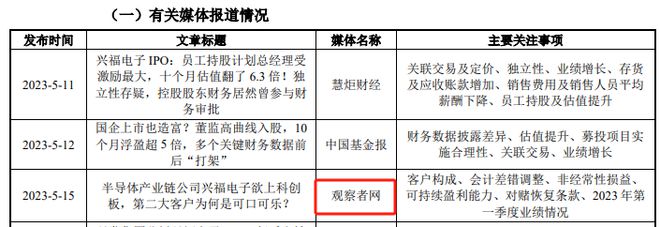

媒体报道摘要,数据来源:回复函

总体来看,兴福电子的回复函虽然没有直接披露财务报表,但部分2023年上半年数据有所显现。

比如,兴福电子2023年上半年公司营业收入为4.08亿元,较去年同期上涨4.78%,增速有所回落。而此前2020年至2022年,兴福电子营业收入快速增长,复合增长率达到76.13%。对此,兴福电子在回复函中表示,2020年至2022年受益于集成电路行业国产化的推动。2023年上半年则是受到全球宏观经济变化、地缘冲突不断升级、消费电子市场需求波动的影响,集成电路及显示面板行业整体需求也出现波动。

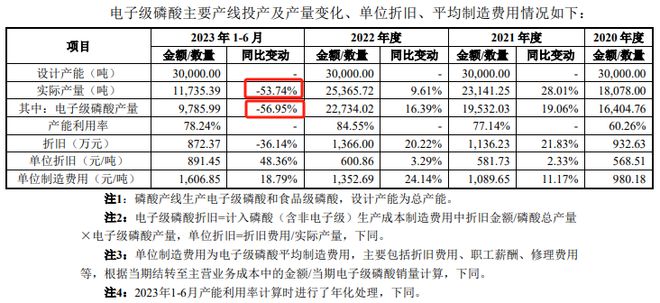

这里有一些相关数据可能存在错误。回复函显示,兴福电子2023年上半年电子级磷酸产量为9785.99吨,同比下降56.95%。按这个数据倒推,初步计算得出兴福电子2022年上半年电子级磷酸产量为22731.68吨。而回复函显示,兴福电子2022年全年电子级磷酸产量为22734.02吨。除非兴福电子2022年下半年几乎不生产最主要产品电子级磷酸,才能达到这个效果。

电子级磷酸产能利用率摘要,数据来源:回复函

值得一提的是,兴福电子曾存在会计差错,其2020年至2022年的财务报表均有差错更正。比如,兴福电子原报表2020年净利润为-744.2万元,然后改为-2167.05万元,目前回复函再改为-2165.78万元。

关于差错更正的原因,兴福电子在回复函中表示,包括未执行重要会计政策变更或会计政策执行不恰当,财务部门与其他部门信息流转不及时导致的差错调整等。

回到产量数据,尽管兴福电子这个同比下降56.95%,可能是个错误数据。但兴福电子2023年上半年电子级磷酸产能利用率为78.24%,确实相较2022年全年的84.55%有所下降。

回复函显示,兴福电子此次IPO本次IPO募投项目中,其拟新增3万吨/年电子级磷酸产能。而兴福电子2022年磷酸产线总产能为3万吨。那么,在营业收入增速放缓等背景下,兴福电子能否消化这部分新增产能?

扣非净利同比下降

兴福电子2023年上半年扣非后归母净利润为6746.55万元,较去年同期减少23.30%。

对此,兴福电子在申报稿中表示,主要系随着新项目的陆续投产,业务规模的不断扩展和研发项目的逐步增加,公司管理成本上升、研发费用增加、利息收入减少,同时新投产的项目尚在市场培育期,处于阶段性亏损状态,从而导致公司扣非后的净利润有所下降。若下游市场需求增长持续放缓或新产品市场开拓不及预期,公司将面临经营业绩下滑风险。

由于,兴福电子回复函并没有直接披露2023年上半年财务报表,所以具体的数据有所缺失。

需要指出的是,兴福电子控股股东上市公司兴发集团2023年上半年业绩下滑更多。兴发集团2023年上半年营业收入为136.1亿元,同比下降21.33%;兴发集团归母净利润为6.09亿元,同比下降83.32%;兴发集团扣非后归母净利润为5.49亿元,同比下降85.18%。

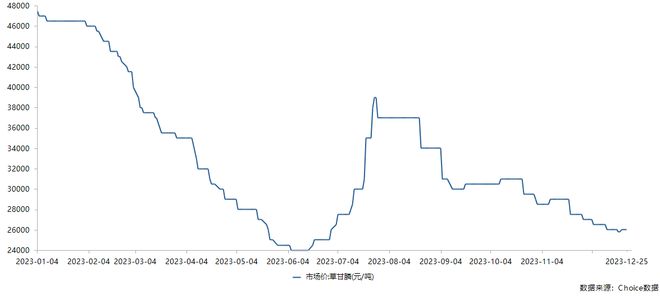

对此,兴发集团在2023年半年报中表示,受宏观经济及市场供需变化影响,公司草甘膦、有机硅、黄磷、磷肥等周期性产品市场价格持续下跌,产销量同比亦出现不同程度下滑,导致产品盈利能力大幅减弱,部分产品出现大额亏损。

兴发集团2023年半年报显示,兴发集团彼时有23万吨/年草甘膦原药产能,7.5万吨/年制剂产能,产能规模居国内第一。受市场需求减弱、行业库存偏高、出口放缓以及下游观望情绪增长影响,草甘膦原药价格从年初的4.6万元/吨(含税,下同)持续回落,5月底跌至2.3万元/吨左右。

业绩摘要,数据来源:兴发集团2023年半年报

此外,兴发集团2023年前三季度归母净利润为9.34亿元,同比下降80.99%;其扣非后归母净利润为8.79亿元,同比下降82.4%,并没有好转太多。

而且东方财富显示,草甘膦12月25日的市场价为2.6万元/吨,相较9月28日的3.05万元/吨,下降了14.75%;草甘膦12月25日的市场价与6月30日的2.6万元/吨持平。

在此背景下,兴发集团的业绩会如何?

草甘膦市场价摘要,数据来源:东方财富

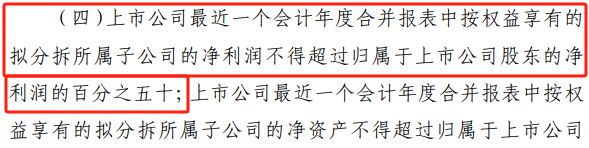

这里有一个知识点,证监会官网显示,2022年1月公布的《上市公司分拆规则(试行)》要求,“上市公司最近一个会计年度合并报表中按权益享有的拟分拆所属子公司的净利润不得超过归属于上市公司股东的净利润的百分之五十。”

这意味着,如果兴发集团业绩下滑较多,监管层可能会问及分拆兴福电子是否符合《上市公司分拆规则(试行)》要求。

《上市公司分拆规则(试行)》摘要,数据来源:证监会官网

另外,兴发集团是在2021年8月公布将拆分兴福电子上市。在2021年2月,兴福电子员工持股平台增资兴福电子的价格为1.1 元/每注册资本。不到一年,战略投资者2021年12月增资时,价格已达到4.8元/每注册资本,为前者的4.36倍。

对此,上交所要求兴福电子说明增资价格差异较大的合理性。兴福电子则在回复函中表示,员工持股平台增资前,发行人业务规模相对较小,主营业务处于亏损状态,原有产品电子级磷酸和功能湿电子化学品的产销量增长趋势不明确。因此,导致公司整体估值相对较低。

关联交易方面,回复函显示2020年至2022年以及2023年上半年,兴福电子重大经常性关联采购金额(不含建筑工程服务采购)占营业成本的比重分别为51.80%、53.65%、29.11%和28.08%。