“生老病死”是人类生命长河中不可避免的问题。药品质量直接关系到患者的身体健康和生命安全,同时原料药质量是药品质量控制的关键和源头,直接关系到药品的有效性与安全性。目前,我国对药品生产的监管政策也在日趋严格。

近日,成都欣捷高新技术开发股份有限公司(下称“欣捷高新”)在深交所创业板更新了招股书。本次IPO,公司拟募资12亿元,主要用于特色制剂产业化基地建设项目、总部及研发管线平台建设项目、高端化学原料药产业化基地、欣捷信息化系统建设项目以及流动资金的补充。

自9月中止IPO后,欣捷高新沉寂多日,现如今“重返”深交所,但似乎痼疾难消。2023年,推广费再创“新高”,更是面临产品集中的风险,实控人还借员工持股平台突击低价入股,问题重重。

来源:官网

产品集中

欣捷高新是一家从事化学药品制剂、化学原料药及医药中间体的研发、生产及销售,并对外提供技术服务的医药公司。

从产品来看,欣捷高新正面临产品高度集中的风险。

2020年至2022年以及2023年1-6月(下称“报告期”),欣捷高新主营业务毛利率分别为63.28%、61.29%、87.88%和92.91%,毛利率处于较高水平。

报告期内,欣捷高新的营业收入分别为0.66亿元、1.08亿元、2.83亿元以及3.53亿元,飞速增长;净利润分别为0.14亿元、0.26亿元、0.62亿元和1.06亿元,2022年较2020年增长了3.43倍,2023年半年利润已经超过2022年全年。

欣捷高新业绩猛增的原因和其主营业务离不开关系。

其中,2020年度、2021年度,欣捷高新主营业务收入主要来源于化学原料药及医药中间体业务,而化学原料药及医药中间体业务收入主要来源于罗库溴铵和甲磺酸多拉司琼,同期上述品种实现收入占化学原料药及医药中间体业务收入比例分别为78.81%和78.34%,占主营业务收入比例分别为74.39%和62.12%。

2022年度、 2023年1-6月,欣捷高新主营业务收入主要来源于化学药品制剂业务,而化学药品制剂业务收入主要来源于盐酸溴己新注射液、重酒石酸间羟胺注射液,同期上述品种实现收入占化学药品制剂业务收入比例分别为98.58%和96.59%,占主营业务收入比例分别为78.04%和89.46%。

可以看出,报告期内,公司收入均大幅依赖某两种产品。

2022年7月,欣捷高新的盐酸溴己新注射液中选第七批全国药品集采。该药品在当年贡献了1.57亿元的收入,占总收入的比重高达56.21%。而在集采前的2021年,该药品仅实现了0.17亿元的收入,占比仅为15.54%。

同时,该产品的市场份额也因此激增。

2021年度、2022年度和2023年1-6月,我国公立医疗机构终端市场中, 欣捷高新盐酸溴己新注射液市场份额分别为9.38%、21.01%和26.73%,市场份额排名分别位居第四位、第二位和第二位。

虽然欣捷高新的营收在连年增长,但产品的高度集中对上市公司的未来发展未必是好事。

如果上述核心产品受到竞争产品冲击、遭受重大政策影响或由于产品质量和知识产权等问题使公司无法保持相关产品的销量、定价水平,且公司目前其他产品收入不能快速增长或无法适时推出新产品,则公司主要产品的收入下降将对公司未来的经营和财务状况产生不利影响。

推广费高企

除此之外,欣捷高新还患有着不少药企的通病—“高推广费”。

报告期各期,欣捷高新的销售费用分别为0.01亿元、0.14亿元、1.16亿元和1.63亿元,占营业收入的比例分别为1.49%、12.68%、41.02%和46.16%。其中,学术推广费分别占销售费用的0%、77.86%、91.83%和93.99%。

2022年,欣捷高新销售费用较2021年度增加1.03亿元,增幅为752.34%,由于学术费的占比高达9成以上,由此推算,其费用增长速度可谓疯狂。

今年以来,市场相关部门一直对药企的高销售费用十分关注。

根据Wind数据统计,2022年,在中国上市的5000多家公司中,仅有1%左右,即57家公司的销售费用占收入比重超过50%,而医药企业就占了40家,其中不乏行业龙头企业。

今年5月份,国家卫健委等14部门联合发布的《2023年纠正医药购销领域和医疗服务中不正之风工作要点》提出,严格落实《医疗机构工作人员廉洁从业九项准则》,治理利用紧缺医疗资源或检查、手术等诊疗安排损公肥私牟取个人利益,以及以“捐赠”、学术活动、举办或参加会议等名义变相摊派,为非法输送利益提供平台,违规接受捐赠资助等问题。

而早在八月的药企“反腐”风波中,欣捷高新便主动申请中止IPO。如今财报更新完毕,欣捷高新2023年上半年的推广费却再创新高!费用如此“迎风招展”,与行业风向似乎“背道而驰”,这是为何?

实控人低价入股

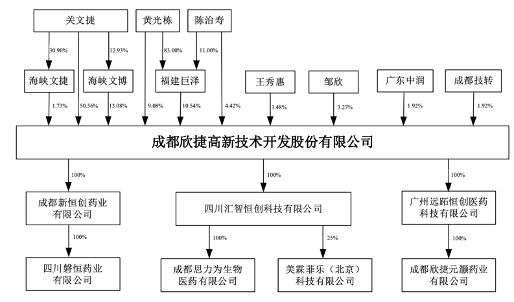

截至招股说明书签署日,关文捷直接持有欣捷高新50.56%股份,同时,关文捷通过海峡文捷可控制公司 1.73%的股份,合计可控制公司52.29%的股份。因此,关文捷为公司控股股东及实际控制人。

欣捷高新本次发行上市选择的标准是:最近两年净利润均为正,且累计净利润不低于5000万元。

2021年度、2022年度,欣捷高新经审计归属于母公司所有者的净利润分别为2594.68万元和6581.17万元,扣除非经常性损益后归属于母公司所有者的净利润分别为2196.91万元和6117.84 万元,累计为8314.75万元。

可以看出,经过2022年的业绩“冲击”后,欣捷高新才刚好过“及格线”。

IPO日报还发现,在最近的12个月,还有三名股东“突击”入股欣捷高新。

2022年10月,欣捷高新董事会审议通过增加注册资本并修订公司章程的议案,拟新发行股份567.93万股,由黄光栋、陈治寿按15.93元/股价,共出资9047.11万元认购,其中,黄光栋认购381.93万股,陈治寿认购186万股。

招股书显示,黄光栋与欣捷高新股东王秀惠是夫妻关系,陈治寿与黄光栋、王秀惠夫妻二人均为福建巨泽股东,福建巨泽则是欣捷高新股东。

2022年11月,欣捷高新董事会又审议通过公司增加注册资本并修订公司章程的议案。拟新发行股份72.76万股,由海峡文捷出资520.81万元进行认购。

但本次入股,海峡文捷的认购价为7.16元/股,远低于上一轮黄光栋、陈治寿入股价。

信息显示,海峡文捷为欣捷高新员工持股平台,而海峡文捷的最大出资人为公司实控人关文捷。

也就是说,此次关文捷是低价入股的最大受益人。一旦本次IPO成功,黄光栋、陈治寿便能获利超亿元,员工持股平台海峡文捷也能实现数倍以上收益。

记者 佘诗婕

版式 佘诗婕

编辑 吴鸣洲

1

2

3

4

IPO日报是《国际金融报》旗下新媒体,对平台刊载内容享有著作权。

未经授权禁止转载。