美联储加息的“炮火”与衰退的担忧并为阻止今年美股的强势上涨,华尔街策略师们不得不“正视他们的错误预判”,不断上调美股的目标位。

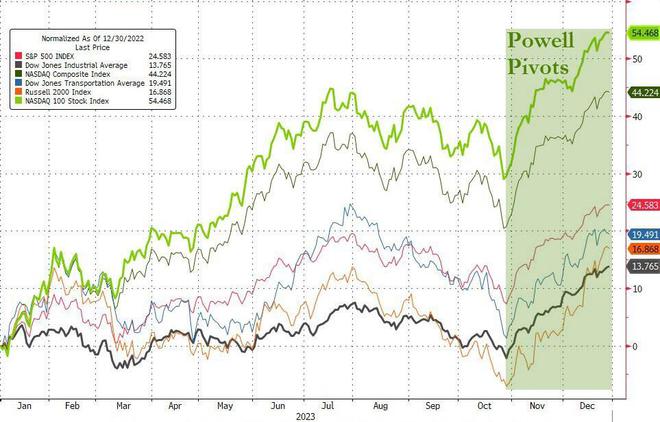

尽管2023年最后一个交易日,美股涨势熄火,但三大股指在连跌三个月后,连续两个月反弹,年末大涨行情推动今年均实现了两位数涨幅,打脸华尔街“今年还有新低”的预期。

标普500的全年涨幅达到了24%,距离2022年1月3日创下的收盘纪录高位4796.56点仅有1%的差距。在美股“七巨头”的推动下,纳指涨幅更是在全年累涨43%,纳斯达克100涨53.17%,创1999年互联网泡沫时代以来最大年涨幅。

在2023年的多数时间里,市场对AI的热捧推动了“七巨头”大幅上涨,其中英伟达和微软的表现尤为强劲,这种热情使纳指年涨幅领跑三大指数。

英伟达全年累涨近246%,创2001年以来最大年度涨幅;Facebook母公司Meta全年累涨近184%,也创下上市以来最大年度涨幅;特斯拉全年累涨超130%;亚马逊累涨77%;谷歌母公司Alphabet、微软均累计涨约57%;苹果涨近54%。

媒体评论称,在2022年末,几乎华尔街所有分析师都认为,2023年将是漫长而艰难的一年,华尔街的一致共识是——美股今年还有新低。但2023年美股开局就“打脸了”华尔街:

仅1月,标普500指数涨幅达到了6%,到了今年中旬,标普500累计上涨了16%。行至年末,通胀放缓再次推动高市场对美联加息的猜测,11月涨势再次加速,标普500逼近历史新高。

华尔街最知名的美股大空头——摩根士丹利首席投资官兼美国股票策略分析师Mike Wilson曾因准确预测了2022年股市暴跌而“一战成名”,且在今年多次表示,“美股下跌只是迟到,不会不到”,随着经济放缓,通胀将侵蚀企业的利润率,市场太乐观了。

但鲍威尔的突然转向与美国劳动力市场的持续强劲,让这位长期大空头坚持一年后,在12月“投降”,直呼美股迎来上涨的绿灯。

Omega Advisors的董事长兼首席执行官Leon Cooperman表示:“我不得不承认,股市的表现远超我的预期。”

2023年美股强势上涨背后

瑞银在报告中指出,今年标普的上涨主要由估值拉动,标普500指数迄今为止PE增长12.2%,而每股收益增长7.8%,逆转了去年美联储激进加息周期下“杀估值"的行情。

从行业来看,2023年只有三个板块累跌,公用事业跌超10%,能源跌4.8%,必需消费品跌超2%,在剩下的8个板块中,IT板块涨超56%表现最为亮眼,通信服务涨超54%,非必需消费品涨约41%,凸显科技股强劲涨势。

瑞银指出,今年领涨的科技股PE抬升近30%,每股盈利增长近20%。其余涨幅较大的行业中,通讯服务和可选消费的上涨主要受盈利修复的推动。跑输大盛指数的行业中,公用事业、必需消费和医疗健康则是受到估值的拖累。

Apollo Group的数据显示,在科技股大幅上涨的背后,今年标普500指数中有72%的成份股表现落后于大盘走势,这一数据创历史新高(七巨头大幅上涨抵消了其他493家成份股的跌幅)。因此有分析师指出,“七巨头”股票的估值相对于市场其他股票已极度偏高,或容易受到获利回吐的影响。

因此炙手可热的“七巨头”能否在2024年继续为美股提供动力也成了美股未来的不确定性。Vontobel Quality Growth Boutique的首席投资官Matt Benkendorf表示,预计“七巨头”盈利能力不会出现下滑,但如果利率持续下滑,2024年市场可能会转向中小型科技股。

与此同时,自12月美联储议息会议转鸽以来,市场乐观预期美联储最早可能在2024年上半年就开始降息,这也成为了近期美股上涨的支撑,EPFR数据显示,美联储12月议息会议后,有240亿美元资金流入其追踪的美国股票基金,创下一年来最大的单日流入量:

今年全年市场对美联储明年降息的预期水平大幅波动,3月预计2024年合计降息不足70个基点,5月、6月预计降息超过160个基点,9月、10月大幅回落,12月再次押注超160个基点。2024年美股还涨吗?

对于2024年的美股走势,华尔街投行们出现了较大的分歧。

卡森集团(Carson Group)首席市场策略师Ryan Detrick指出,从历史上看,大盘在一年的最后两个月上涨超10%是一个信号,表明股市还有更大的涨幅空间。他表示:

“像这样的年终大反弹,绝不会是牛市的结束。它通常意味着上升势头,上涨动能将继续下去。”

LPL Research追溯到1950年的数据显示,标普500指数全年涨幅超20%后的一年平均能上涨10%,高于整体水平,这些年份出现正面回报的概率也要更高——达到了80%,而平均水平为73%。LPL Financial首席技术策略师Adam Turnquist表示:

“动能会催生动能。我同时还认为,能够推动市场上涨(至少)20%的主题通常是能够持续一年以上的持久趋势。”

CFRA首席投资策略师Sam Stovall的则认为,研究显示美国大选年在历史上也能对股指表现提供帮助。自1945年以来,在总统寻求连任的年份中,无论谁获胜,标普500指数的平均回报率能高达15.5%。

一些策略师警告说,投资者对美国经济和市场的极端乐观情绪本身就令人担忧。最近接受美国银行调查的经济学家中,约有三分之二预计2024年美国经济会出现软着陆。

媒体评论称,如果说市场从2023年学到了什么,那应该就是没有人能准确预测下一次转折会出现在哪里。

摩根大通首席市场策略师Marko Kolanovic坚持看空,他认为,美国明年经济增长将逐渐放缓(到2024年第四季度,美国经济增长率将从2023年第四季度的2.8%降至0.7%),美联储似乎不太可能迅速降息,2024年投资者应该更青睐现金,而非股票。

2024年的开局究竟会不会再次“打脸”华尔街呢?下周市场就将得到初步答案,随着美国非农就业报告的发布,投资者对经济软着陆的希望将在下周五得到首次考验。

美国企业也将在未来几周内开始公布第四季度业绩。根据LSEG的最新估计,在2023年盈利增长3.1%之后,投资者预计2024年的盈利增长将更为强劲。