5月26日,小米创始人雷军在新浪微博PO出了一张庆功宴的照片,并附上文字称:

“小米13 Ultra,电商购买用户首月满意率超过 99%,我们在高端化战略上取得了新的进展。今晚,手机部小米13 ultra 项目组举办了庆功晚宴,大家都特别高兴! 加油,小米!”

如果说小米13 Ultra“满意率超过 99%”的说法还有些不够令人信服,那么小米13各大电商平台的销量或许更有说服力。在京东平台,小米13的评论数量达到20万+,在小米商城,这个数字是80万+。根据机构 Canalys 统计的数据,今年一季度全球高端智能手机出货量前十五机型中,唯二国产品牌分别是小米13和华为Mate 50。

这对于小米而言无异于一剂强心针。继去年全球手机销量下滑到十年间的最低点后,市场的低迷仍在延续。Counterpoint 数据显示,2023 年第一季度全球智能手机出货量同比下降 14% 和环比下降 7% 至 2.802 亿部。

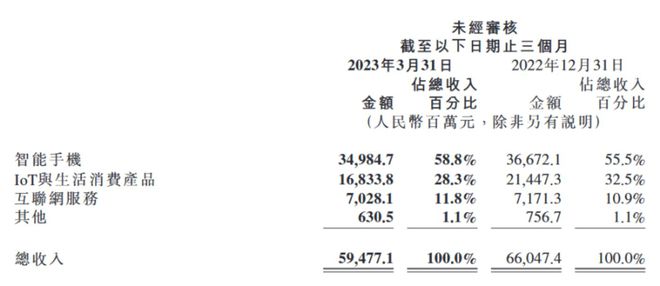

小米也走进了长达一年的下滑季节。今年一季度,小米营收595亿元人民币,同比下滑18.9%,但净利和毛利提升明显,其中经调整净利32亿元,同比增长13.1%;毛利来到了19.5%,创下了历史新高。

电话会上,小米将毛利的提升归功于产品结构的改善,特别是中高端产品占比的提升。但小米面对的局面可不仅仅是手机业务下滑的压力。无论是造车还是芯片业务,都意味着大量的研发投入。高端战略的进步套用一句在b站流传甚广的话来说就是:

有惊喜,但只能高兴一会。

01 挣钱不易

今年初小米首次提出了“规模与利润并重” 的新经营策略,简单来说就是注重发展质量。

主要原因还是盈利业务增长比较困难。今年一季度,虽然小米盈利的水平在提高,但是营收仍处于下滑态势。

分具体业务来看,营收占比达六成的手机业务营收350亿元,同比下滑23.6%。手机业务的问题老生常谈了,一方面市场增量见顶,进入贴身搏杀的阶段,另一方面手机的形态已经进入一个瓶颈期,厂商们纷纷依靠堆料去博取份额,造成了两个结果,一是性能冗余,二是用户审美疲劳,这一年多来总能看见微博热搜上挂着#年轻人为什么不爱换手机#的话题。

叠加经济下行的大环境,根据IDC的最新预测,2023年全球智能手机出货量下降3.2%,为11.7亿部,比起其在2月份下降1.1%的预测又悲观了不少。

小米另外特殊的地方在于,它是国内全球化市场做的比较好的手机厂商,海外收入能占到总收入的一半。根据Canalys的数据,小米在47个境外市场的市占率排名前3,在64个境外市场的市占率排名前5。

但小米海外市场主要面向的还是中低端市场,本身就受整体环境影响较大,同时由于地缘政治等原因,现在海外市场最大的确定性就是不确定。印度市场就是一个最典型的例子,过去一段时间,有关印度监管机构对小米开展税务调查的新闻频频。也因此小米从去年Q4开始调整印度战略,放弃了市场份额第一的位置。也因此从出货量来看,一季度小米出货量3,040万台,同比下滑了22%,是前五名中下滑最多的厂商。

第二大业务IoT业务营收168亿元,同比下滑13.6%。小米IoT业务主要包括笔记本、电视等品类。今年一季度,全球个人电脑市场台式机和笔记本电脑的总出货量5400万台,同比下降了33%。受限于大环境,本季度小米智能电视及笔记本电脑收入从去年同期的62亿元下降到了47亿元,同比下滑24.2%。而本季度大家电虽然表现出色,但这类产品的特点是ASP比较高,基数比较小,很难撑起增长。

第三大业务互联网服务业务比较稳定,营收70亿元,同比下滑1.4%。这部分收入虽然毛利高,但是在整体营收里只占到10%。从ARPU值来看,由于用户习惯的不同,国内用户的ARPU值是远高于海外用户的,而过去MIUI的增量大多为海外贡献。本季度MIUI月活跃用户数虽然仍保持着两位数的增长,但增速在急需回落,这部分业务能提供的增长也比较有限。

“规模与利润并重”,既是稳重的选择,也是无奈的选择。

02 高端方法论,可复制吗?

一季度的盈利改善基本上在市场预期之内。最明显的是降本的成果,这部分的主要体现有两个。一个是小米为了管控成本专门成立了管理、人力资源管理两个专业委员会,本季度小米销售以及推广费用为41亿元,同比下降21.9%;管理费用为11.4亿元,同比下降8.8%。

钱也不止是省出来的,预期外则来自高端策略的成功。根据财报,今年一季度小米13系列需求火热,在中国大陆地区4000-5000元价位段的安卓市场排名第一,市占率同比提升7.7个百分点至24.1%。这也让小米中国大陆地区智能手机平均销售单价(ASP)同比增长超18%。

电话会上,小米给出的评价是:“不是远超预期,是远远超过的预期。”

高端转型的必要性在于整体市场持续低迷的情况下,留给中低端机型走量的空间越来越小,但高端份额却在逆势增长。报告显示,在2023年第一季度全球智能手机出货量同比下降13.3%的背景下,全球高端智能手机逆势而上,同比增长4.7%。

从宣布高端策略到现在已经三年有余,从小米10系列的开门红到小米11系列的崩塌再到小米12系列的重建,小米的高端之路走的比较坎坷。如果从第一性原理来看,高端建立的根本肯定还是在于芯片和系统的自主。毕竟无论miui更新的再频繁,软硬件协同带来的优势还是独一无二的;高通骁龙冷热切换也让一种安卓厂商们吃了个大亏。但无论是此前的澎湃芯片还是oppo哲库的陨落都证明这条路短时间内走不通。

因此产品和市场策略对于安卓玩家们而言非常重要,伯虎财经认为小米13这次的成功很大程度上也要归功于此。首先作为旗舰水桶的小米13很精准的插入到了小屏旗舰的市场,由于过去的大屏趋势,这个细分市场几乎没有同级别的玩家,这也导致了小米13的销量几乎是远超预期的。而小米13Ultra则延续了此前同系列死磕影像的定位,甚至通过牺牲一部分持握手感去让步给影像模组。

过去小米比较孱弱的线下渠道能力在本季度也有了一定的加强,根据官方数据,截至2023年5月17日,小米线下渠道已累计为小米13系列及小米13 Ultra新品高端手机贡献超55%的销量。

另外一个利好的因素在于,本季度小米基本完成了去库存的工作。一季度小米的库存处于过去五个季度的最低点,这也有利于小米未来放手去铺货。

不过当下的问题就回到了市场策略和产品策略的优势算不算护城河的问题。当友商们都跟进这个细分市场的时候,你还能不能保持这个销量?

虽然在雷军的带领下,小米的运营足够稳健,过去三年,现金储备有所波动,但总体维持在千亿左右的水平。不过随着造车业务的深入和芯片的持续投入,小米面临的挑战依然不小。

03 钱要花在刀刃上

日前,格力董明珠在接受新浪财经专访时回应了造手机的问题,她表示:“前段时间网上说我们手机不做了,那是不可能的,我们一定要坚持做。为什么坚持做?未来它是一个家庭的智能联动,无论你走到哪里,你和家里的电器都是一体的。”

这在相当程度上说明了当前的趋势:虽然手机行业越来越卷,但手机作为计算中心的地位没变。无论是作为IoT生态的核心,还是作为新能源汽车生态的重要一环。

一方面玩家的不断出清,行业前五格局相对稳固,另一方面包括蔚来汽车、吉利汽车等也在不断通过细分市场加入到竞争中来。

这也就决定了小米在芯片这块的投入是一个长期的事。在电话会上,小米也对于芯片的投入也表达了相当的决心,称:

“大家也看到我们在过去的几年陆续推出来了一些自研芯片,这些芯片我们终端方面对产品的功能还是起到了很大的促进作用。小米会坚定不移的投资芯片,这是我们一个非常重要的决定。”

同样烧钱的还有造车业务。过去的一年,小米在造车上的投入达到了31亿元,今年光是一季度就来到了11亿元。

对于小米来说,造车代表着未来的增量,也是品牌向上的重要契机。距离官宣的交付时间已经进入倒计时,造不造车已经不需要讨论,关键是怎么评估这部分的长期投入。

小米造车有它的优势。从造车这件事本身来说,电动车的难度是远远低于燃油车的。相比燃油车,电动车的机械结构更简单,零部件的数量也从燃油车的两三万个降到了一万个左右。

而一些关键零部件比如电池可以通过采购获得,也让小米可以把研发重心放到自动驾驶等领域。电动车软件定义的特点也让小米在消费电子行业积累下的经验和供应链在造车的领域同样适用,甚至在车机等方面优势更大。

但造车的投入也很大,从同行的经验来看,几百亿的投入是进入标准。在自动驾驶还没完全成熟前,新能源汽车的底层逻辑还是制造业,受规模效应影响严重。当前除了行业前二的比亚迪和特斯拉,其他的品牌都在亏损的泥潭里打转。即便小米按计划在明年推出新车,但能否迅速形成规模还不好说。目前来看,无论是生产还是研发,小米都是一手包办,

今年一季度小米研发支出 41亿元,增长 17.7%,研发人员占比超过50%。预计2023全年总研发投入将超过200亿元,2022年这个数字是160亿元。

小米13的漂亮一仗让小米在寒冬里走出了坚实的一步,但无论是站稳高端还是成功寻得第二增长曲线,都还需要时间去给出答案。