中新经纬12月4日电 上周(11月27日-12月1日),A股三大股指低位震荡,上证指数累跌0.31%,深证成指累跌1.21%,创业板指累跌0.60%。券商最新策略普遍认为,拐点将至。

中金公司:稳增长政策关注度继续抬升

中金公司认为,部分宏观数据显示8月以来经济活动的改善修复有重新放缓迹象,制造业PMI连续两个月低于荣枯线对市场信心带来影响,部分城市房价波动加大也提升了投资者对于地产产业链的关注,近期海外压力有所减缓,在此背景下人民币汇率走势与股市表现出现短期背离,尤其股市中与经济相关较高的指数和板块整体表现较弱,沪深300回调至10月低点附近。向前看,当前时点临近政策窗口期,对后市表现不宜悲观,随着市场回调至前期低点附近,市场估值再度低至历史偏极端水平,当前位置已隐含较多偏悲观的预期,A股市场中期机会仍大于风险。

中信证券:信心和市场的拐点临近

中信证券分析,12月投资者对经济和市场的信心有望迎来拐点,预计年末资金行为出现调整,市场生态有望改善,把握当前配置时机,继续坚守第二阶段配置策略,增配超跌成长。一方面,从提振信心的角度看,当前经济基本盘仍不稳固,预计会有密集政策举措改善悲观的经济预期,美债利率、人民币汇率以及中美关系处于温和的环境,保险资金以及国资已经有明确的入场信号。另一方面,从资金行为的变化看,纯粹“炒小”的氛围有望降温,活跃资金有高切低的迹象,外资流出压力已释放大半,预计圣诞节前后有阶段性缓和,相对收益资金在年末有一定动力向科技产业主题调仓,提升市场活跃度。

华泰证券:政策预期或为主要交易线索

华泰证券表示,市场重回震荡,重要会议临近,政策预期或为主要交易线索,但事件驱动属性强,参与难度较大。工业企业经营及PMI数据进一步确认国内需求复苏仍有波折,剩余流动性如期回踩,哑铃策略有效性回升。建议:以红利低波资产为底仓;景气策略仍需考虑,业绩增速处于底部,顺周期供给侧减压、成长类有周期复苏迹象的品种中,筛选筹码低位、产业催化密集的品种;短期关注筹码、估值、年内涨跌幅均较低的“三低”品种,适应年末考核压力+风格间性价比均衡下的筹码高低切换。

浙商证券:岁末年初关注高股息策略

浙商证券指出,11月下旬以来,以煤炭、交通运输、公用事业为代表的高股息板块超额收益逐步扩大。站在当前,岁末年初可继续重视高股息资产的配置价值。与此同时,当前处在新老主题转换期,可以关注潜在新主题的酝酿,潜在线索有城中村改造、数据要素、AI硬件创新、机器人等。

申万宏源:活跃资本市场“转守为攻”

申万宏源分析,活跃资本市场,稳定资本市场预期,避免关键窗口期资本市场大幅波动,守住底线可能是前期的重点方向。而国资机构开始着眼长期,服务国家战略,布局A股投资,可能标志着A股长期资金入市进入实际落地期,活跃资本市场“转守为攻”,进入主动布局长期机会的阶段。活跃资本市场,支持中特估和科技自主可控是应有之意,这也是顺应长期趋势的方向。短期这些方向迎来增量博弈机会,反弹正在进行时。

天风证券:关注成长弹性的市值下沉

天风证券表示,创业板定位创新成长,助力经济转型升级。创业200指数汇聚较多创业板新兴产业潜力公司,而当前宏观环境更有利于中小盘股表现:中长期维度看,我国正处于经济发展从重量向重质过渡的转型升级期,经济发展主要动力逐步从传统制造业向新兴产业切换,新兴产业近10-15年来在我国经济和资本市场中占据越来越重要的位置。同时,业绩趋势的角度,目前的盈利弹性也更多指向小盘成长股。短期维度看,创业200指数的几大权重行业——半导体、医药等,目前均已处于阶段性趋势底部。

华西证券:资金为什么青睐小市值

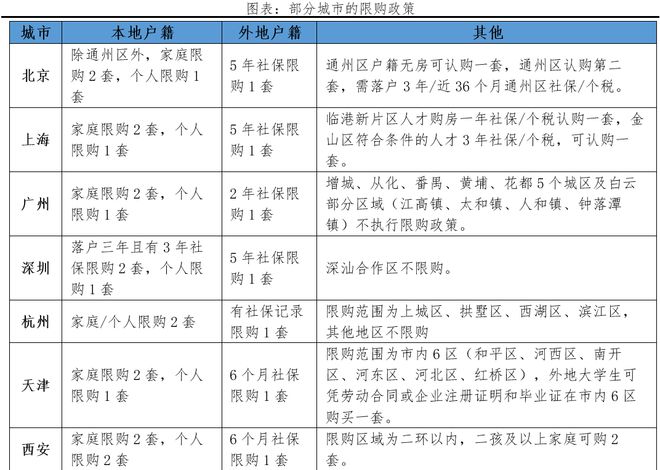

华西证券认为,当前国内房地产市场正在进行重大转型和寻找新的平衡,在经济弱复苏背景下,稳增长政策需加码发力,国内货币环境相对宽松仍是下阶段的主基调。从资金性质来看,今年以来国内权益市场赚钱效应偏弱,导致基金发行低迷和增量外资不足,叠加公募基金仓位高位运行,机构资金定价权较此前有所削弱。大小盘风格可能会由于相对估值比价出现短期均衡,但风格大级别切换的定价逻辑尚不坚实,中长期维度看小市值行情大概率尚未结束。

财信证券:全球流动性拐点出现

财信证券指出,目前A股市场已处于熊市尾声阶段,指数继续大幅下行的空间已非常有限,短期不宜盲目悲观。随着中央金融会议“金融强国”目标提出、活跃资本市场利好持续释放、美联储加息周期接近尾声,A股市场在低位震荡期结束后,将迎来月线级别反弹行情。(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)