本文来自微信公众号:镜象娱乐(ID:jingxiangyuler),作者:栗子酒,题图来自:视觉中国

数度周旋之后,王健林还是迈出了“割让”万达电影这一步。

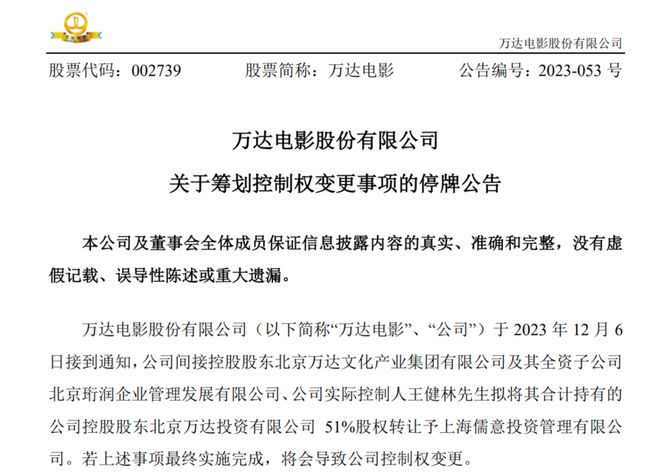

12月6日,万达电影发布公告称,公司实控人王健林及相关公司,拟将其合计持有的公司控股股东万达投资51%的股权转让给上海儒意投资管理有限公司。

需要注意的是,在此之前,上海儒意已经以22.62亿元的交易对价,从万达文化集团的手中拿到万达投资49%的股权。因此,新的股权转让完成后,万达投资将成为上海儒意的全资子公司,而万达投资在万达电影的持股比例为20%,是后者的第一大股东,王健林及其一致行动人的持股比例则将降至10.9%。

也就是说,交易完成后,上海儒意将可能成为万达电影的实控方。万达电影此次发布的公告中也表明:“若上述事项最终实施完成,将会导致公司控制权变更。”

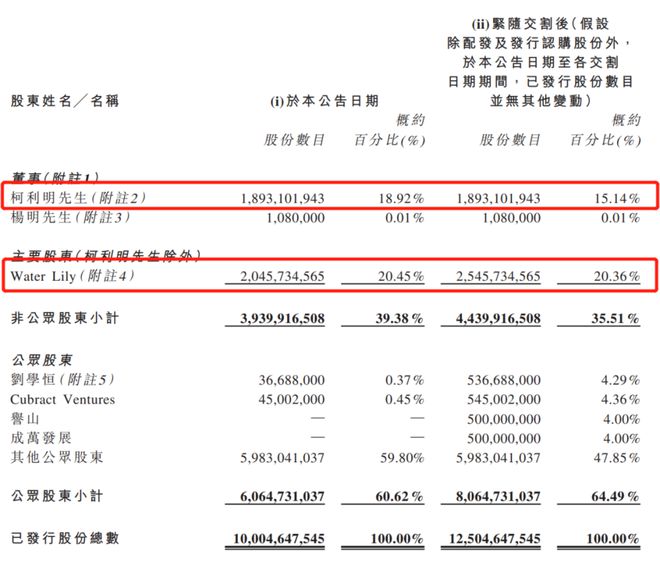

同时值得关注的是,上海儒意背后的上市公司主体为中国儒意,也是近几年电影市场的后起之秀,若其将万达电影纳入麾下,中国儒意的行业占位将重新被评估。更重要的是,中国儒意的第一大股东,为腾讯的控股公司Water Lily,腾讯虽未直接出现在这场交易中,但在其中发挥的作用值得玩味,也让万达电影变更控制权的戏码更加精彩。

一、几度周旋之后,还是选择“割让”电影

不出意外,万达体系如今再度抛售万达电影的股权,还是因为万达商管筹措上市引发的一系列连锁反应。

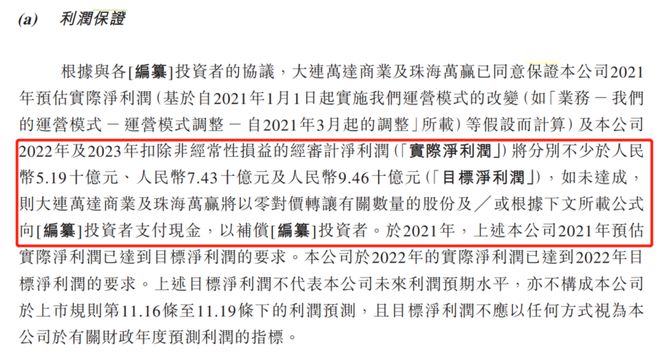

此前,镜象娱乐曾在《5个月套现超30亿,万达为何要“贱卖”电影?》一文中,详细分析过万达当前的资金困境。一边是万达商管不断到期的巨额银行债务,另一边是万达商管背负的300亿巨额“赌约”即将到期:2021年,为了推进万达商管IPO,公司曾与碧桂园、蚂蚁集团、腾讯等22家机构投资者签署对赌协议,若万达商管在2023年底前未能成功上市,万达商管就需要向上市前投资者支付约300亿元股权回购款。

当时的“对赌协议”中还包括业绩对赌,若未达成,万达商管也需要支付股权或现金赔偿

而在眼下,万达商管被这两方面的资金重担压得不轻。

11月21日,万达商管曾发布公告称,其子公司万达地产国际有限公司原本于2024年1月到期的6亿美元债,将延期为2024年12月29日到期。由此,万达商管手上需要偿还的3只存续美元债共计13亿美元,合约近93亿元人民币。延期还债,无外乎万达商管账面缺钱,公司公告中也提到,延期原因是公司再融资面临一定困难,需要减轻流动性压力。

与此同时,距离万达商管IPO的300亿“赌约”到期,只剩不足一个月的时间。按当前的态势来说,万达商管最近一次发起IPO是在今年6月,但眼下仍未有过会的眉目,大概率很难按期上市。此外,尽管据澎湃新闻的消息称,万达商管目前已经开始尝试与对赌方投资者商议,看是否能推迟“赌约”中议定的上市时间,但就眼下来说,在商议未能达成一致前,万达商管也需要在还款期限前,提早做准备。

如今,万达电影率先成为万达体系筹措资金的筹码,更显万达体系当前的处境艰难。

要知道,万达电影是万达体系内非常优质的标的,尤其是随着行业环境向好,万达电影的商业化能力也在持续释放。万达电影三季报数据显示,今年前三季度,公司营收约113.47亿元,同比增长46.98%;归属于上市公司股东的净利润约11.14亿元。其中,仅在第三季度,万达电影的净利润便达到6.92亿元,同比增长1340.97%。

当然,万达体系也非常清楚万达电影之于整个集团的价值。此前,在接受上海儒意的22亿交易款之前,为了保住对万达电影的控制权,王健林及其一致行动人曾抢先一步,在双方签约的前三天,将万达投资所持有的万达电影8.14%的股权,以23.36亿元的交易对价,转让给莘县融智,后者也是万达投资的一致行动人。

这轮股权周旋下来,王健林及其一致行动人暂且保住了对万达电影的实控权。而现在,万达电影几经周折,还是到了不得不变更实控权的时刻,也更加反映出万达体系确实遇到了不小的难关。

最新的动作是,除了变卖电影资产,商城资产也被波及。澎湃新闻消息称,万达商管近期在和投资人沟通的过程中透露,万达集团拟出售旗下位于一、二线城市的万达广场以换取流动资金,目前在和险资机构洽谈。且在此之前,大家保险就曾在今年10月收购上海周浦万达广场。若万达商管的资金窟窿仍旧难填,更多商城资产恐怕也要步万达电影的后尘。

二、万达电影或入“腾讯系”,电影市场将迎来重排座次的时刻?

事实上,万达电影走到今天这样的地步,也难说不是一件好事。在万达商管陷入发展困境的这几年,万达体系将更多注意力放在推进万达商管上市上,再加上影视行业在近几年遭遇重创,很长一段时间里,万达体系其实已经很难分心去关注电影的布局,尤其是在电影内容创作方面,万达已经渐显乏力,甚至在一些大的档期,万达都没有主控的作品入局。

从这个角度来说,中国儒意如果拿到万达电影的控制权,其作为电影行业的后起之秀,在接连押中《独行月球》《你好,李焕英》《送你一朵小红花》《消失的她》等多部高票房影片之后,吞下万达电影这样大的一块蛋糕,两者结合之下,电影市场甚至要迎来重排座次的时刻。彼时的万达电影,也有望在自身发展上重回正轨。

而在这个过程中,虽然走上牌桌的是中国儒意,但背后的腾讯同样不能忽视,此前在《儒意22亿“救”万达,出手的是腾讯?》一文中,镜象娱乐已经详细梳理过中国儒意与腾讯的关系。

一方面,柯利明创立的儒意影业,在借恒腾网络的壳上市后更名中国儒意,并随后完成一系列的股权变动,如今,腾讯的控股公司Water Lily为中国儒意的第一大股东。另一方面,无论是从资金的充裕程度上看,还是从推进股权交易的能力上看,中国儒意能够一步步拿到万达电影的控制权,腾讯大概率是背后的重要操盘手。由此而言,万达电影若真的完成控制权变更,最终的归属或将是“腾讯系”。

伴随着这样的变化,往小了说,对中国儒意而言,拿下万达电影的控制权更大的意义在于,后者拥有盈利能力颇强的院线体系。一直以来,万达都拥有国内最大的院线体系,而在眼下,行业关于“分线发行”的尝试越来越频繁,即一部影片不再由全国院线统一放映,片方可选择提供较优条件的院线或影院投资管理公司进行交易。

当下的贺岁档中,已经有包括《非诚勿扰3》《一闪一闪亮星星》《年会不能停》等6部影片选择“分线发行”。其中,《一闪一闪亮星星》开启预售后表现亮眼,首日预售票房破亿。在这样的发展态势下,未来若更多影片选择“分线发行”,院线与影片票房的关联将更加紧密,而像万达电影这样的超头部院线,在其中的价值自然不言而喻。

往大了说,尽管在这场交易中,腾讯一直都未直接出面,但借由与中国儒意的强关联,这场交易释放的想象力也更值得玩味。

当前,腾讯的全文娱生态版图还在不断扩大,在网络文学、游戏、音乐、剧集等成熟的内容生态之外,万达电影的内容创作能力和院线体系若能够并入,将进一步夯实腾讯在电影市场的落子,再加上,眼下互联网影企正在行业加速渗透,这场交易也有望助推腾讯在电影市场的布局进一步扩大。彼时,电影市场若真的因此重排座次,新的市场排位也将更具分量,我们不妨拭目以待。

本文来自微信公众号:镜象娱乐(ID:jingxiangyuler),作者:栗子酒

本内容为作者独立观点,不代表虎嗅立场。未经允许不得转载,授权事宜请联系 hezuo@huxiu.com