文:任泽平团队

1 把稳增长放在更重要位置

11 月经济数据反映经济持续恢复,但总需求不足。结构上,消费温和恢复、以 服务消费带动为主;基建和制造业投资有韧性;民间投资和房地产投资初现低位企稳;出口转为正增长。

2024年把稳增长放在更重要位置,“加大宏观调控力度”“多出有利于稳预期、稳增长、稳就业的政策”。中央经济工作会议总结2023年是“经济恢复发展的一年”,“有效需求不足、部分行业产能过剩、社会预期偏弱、风险隐患仍然较多”,但“有利条件强于不利因素”。

展望2024年,有五点支撑:一是稳增长放在更重要位置,政策已转向全面宽松;二是财政积极发力,基建将成为托底经济的重要抓手,特别国债、三大工程psl等广义财政扩张;三是稳房地产等传统产业,房地产投资迎来新动能,“三大工程”建设接力,扭转房地产投资疲软局面;四是出口转向温和回暖,主因中美国库存周期见底;五是提振民营经济信心。

先立后破,一是总量上,中国作为发展中国家,还需要一定的经济增速,要把发展放在首要任务,在发展中解决问题,如果发展停滞了,不仅老的问题解决不了,新的问题还会暴露出来,所以要“全力拼经济”;二是结构上,传统行业不能一破了之,用先进技术提升传统行业 ,新旧动能转换循序渐进,谨慎出台收缩性、抑制性举措。

中国经济潜力大,韧性强,如果采取实质有力的措施,一定能提振各方信心,步入复苏通道。

2 11月经济数据特征:

1)房地产在政策加持下企稳,资金来源和投资均低位所回升。11月商品房销售面积和销售额同比分别为-10.3%和-8.6%,分别较10月变化0.7和-0.6个百分点;房地产开发资金来源同比-8.7%,较10月回升8.1个百分点,国内贷款和自筹资金大幅回升。房地产投资同比-10.6%,较10月回升0.7个百分点施工方面;施工、新开工均大幅回暖。11月21日起,建设银行、交通银行等多家银行召集主要房企多次召开座谈会,了解各房企情况及进行正向表态。

2)11月基础设施建设投资(不含水电燃气)同比增长5.0%,较10月回升1.2个百分点。11月基建回升或因公共基础设施建设加快。目前部分城市已经开始推进“平急两用”设施建设,其中武汉首批推介项目共23个,总投资162.5亿元;杭州首批共87个项目,投资金额超400亿元;大连启动项目7个,总投资24.4亿元。明年基建稳增长可期,财政加码、地方政府债务压力缓解、项目充足等支撑,基建将托底经济。

3)制造业投资回升,民间投资企稳,新基建新能源政策推动相关行业增长超整体。11月制造业投资当月同比增长7.1%,较10月增长0.9个百分点;1-11月民间固定资产投资累计同比-0.5%。政策导向强的行业汽车、电气机械和计算机生产和投资均较快。库存周期正在磨底,需求尚不稳固。

4)服务消费持续恢复;汽车消费持续增长,地产后周期消费仍有待改善。11月社会消费品零售总额同比增长10.1%,较上月提升2.5个百分点;两年复合1.8%,较上月下降1.7个百分点;环比-0.1%,弱于季节性。前11月服务零售同比增长19.5%,较上月提升0.5个百分点;11月汽车消费同比增长14.7%,较上月增加3.3个百分点。

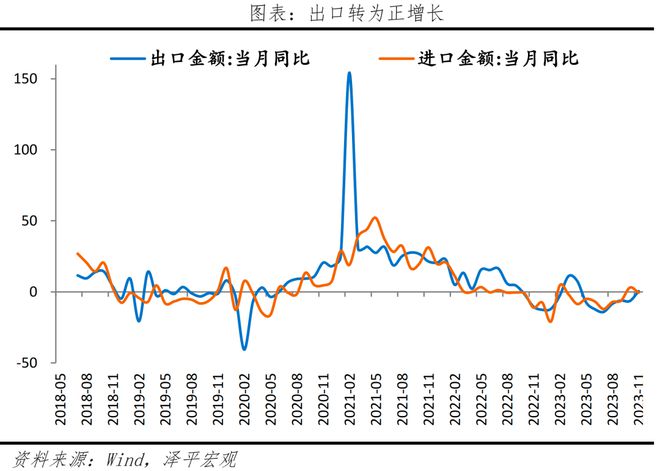

5)出口转正,与去年低基数有关,汽车出口保持高增。对主要国家出口改善,但对欧盟出口下滑明显;11月出口同比0.5%,较上月增加6.9个百分点,结束5月以来的负增长,两年复合-5.1%,较上月下滑0.9个百分点。汽车(包括底盘)金额和数量同比27.9%和41.6%。受基数等因素影响,预计12月出口延续增长。

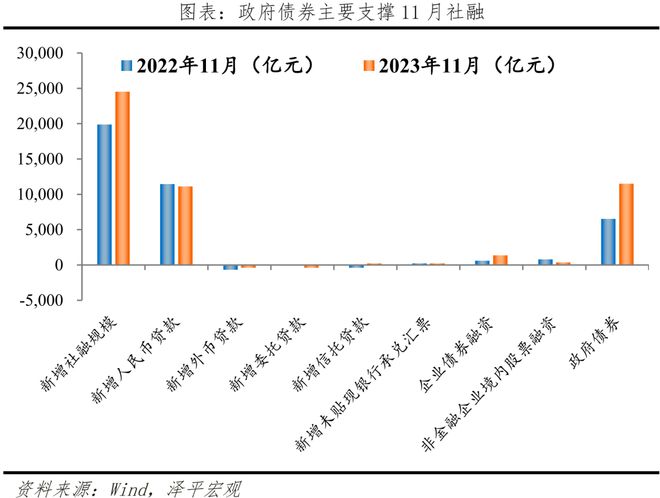

6)社融持续回升,政府债是最大支撑。11月存量社融规模376.39万亿元,同比增长9.4%,增速较上月提高0.1个百分点;新增社融同比多增 4663亿元。社融口径新增人民币贷款1.11万亿元,同比少增348亿元。政府债券净融资1.15万亿元,同比多增4980亿元。新增人民币贷款1.09万亿元,同比少增1200亿元;企业短贷多增,中长贷少增;居民中长贷低位企稳。M2同比增速10%,较上月下滑0.3个百分点;M1同比增速1.3%,较上月回落0.6个百分点。

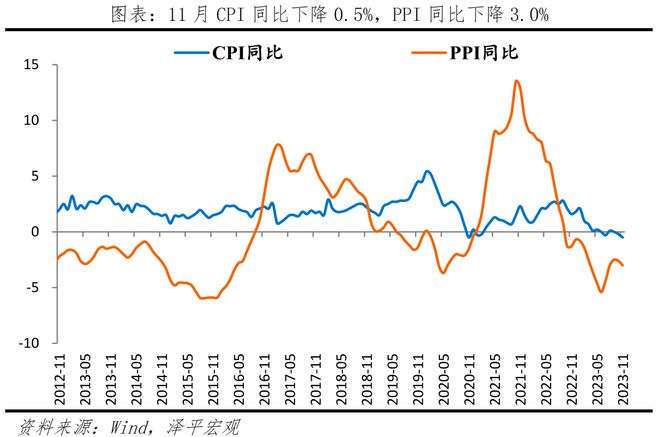

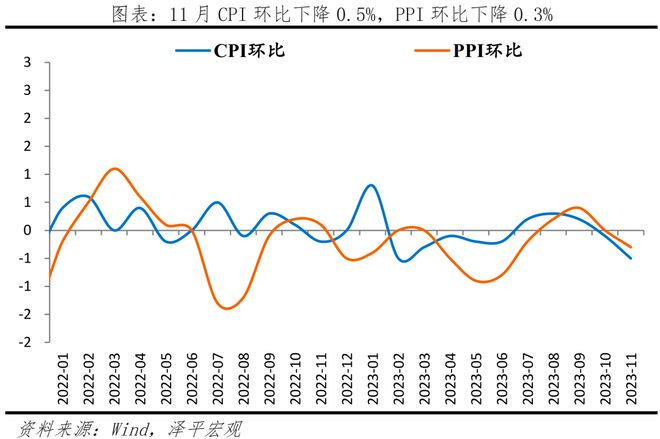

7)物价回落。11月CPI同比下降0.5%,较上月下降0.3个百分点;环比下降0.5%,较上月回落0.4个百分点,弱于季节性;除食品和能源价格的核心CPI同比0.6%,与上月相同;环比-0.3%,较上月下降0.3个百分点;PPI同比下降3.0%,降幅较上月扩大0.4个百分点。

3 工业生产仍有韧性,服务业生产延续回升

11月规模以上工业增加值同比增长6.6%,较上月增加2.0个百分点;两年复合4.4%,较上月回落0.6个百分点;环比增长0.9%,高于季节性。分三大门类看,采矿、制造业、电燃气增加值同比分别为3.9%、6.7%和9.9%,分别较上月增加1.0、1.6和8.4个百分点;两年复合4.9%、4.3%和4.0%,较上月变动1.4、-0.8和1.3个百分点。

1)高技术产业小幅增长。11月,高技术产业工业增加值同比为6.2%,较上月增加4.4个百分点;两年复合4.1%,较上月下滑2.0个百分点。从产品看,11月太阳能、新能源汽车和太阳能电池(光伏电池)同比分别为35.4%、35.6%、44.5%,较上月变动20.1、7.7、-18.3个百分点;两年复合 16.3%、47.5%、56.1%。

2)装备制造业增长延续增长,尤其是汽车制造业持续快速增长。11月装备制造业增加值,通用设备制造,专用设备制造,电气机械和器材制造业,计算机、通信和其他电子设备制造,铁路、船舶、航空航天和其他运输设备制造业,汽车制造业同比分别为9.8%、0.8%、1.9%、10.2%、10.6%、12.7%和20.7%,分别较上月变动3.6、0.9、-0.8、0.4、5.8、3.1和9.9个百分点。

3)黑色金属、有色金属、化工类生产平稳增长。11月,化学原料及化学制品制造业、橡胶和塑料制品业、非金属矿物制、黑色金属冶炼及压延加工、有色金属冶炼及压延加工和金属制品业同比分别为9.6%、7.4%、-0.6%、5.1%、10.2%和6.0%,分别较上月变动-2.5、1.4、0.5、-2.2、-2.3、0.5个百分点。

11月,服务业生产指数同比增长9.3%,较上月增加1.6个百分点;两年复合3.5%,较上月减少0.3个百分点。分行业看,住宿和餐饮业,交通运输、仓储和邮政业,信息传输、软件和信息技术服务业,批发和零售业生产指数同比分别增长30.6%、15.1%、13.3%、11.9%,分别比上月增加9.3、1.9、2.4和1.9个百分点。

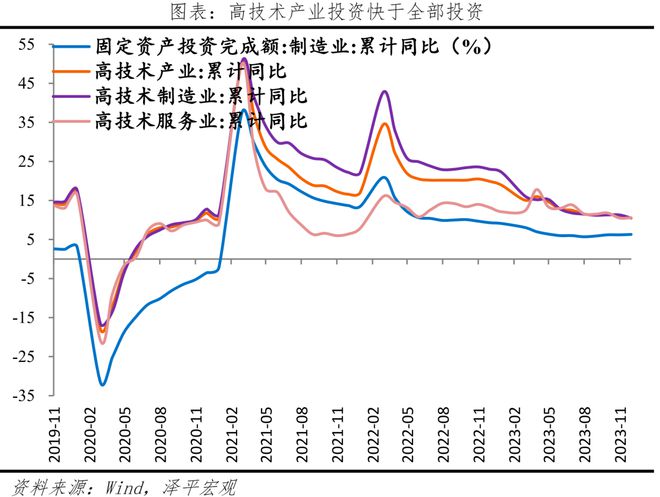

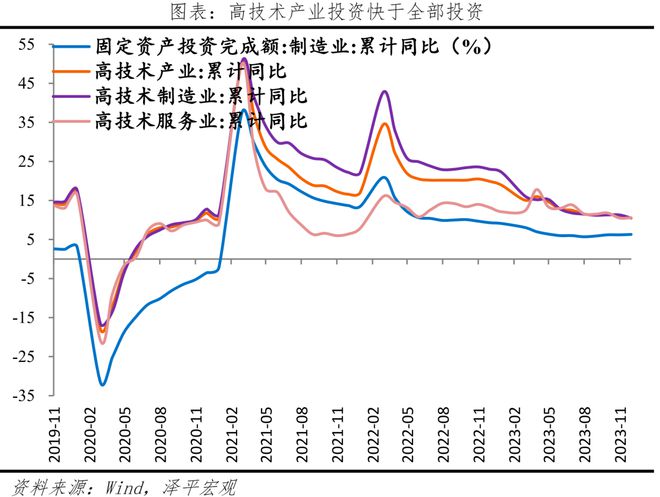

4 固投回升,高技术产业增长强于整体

11月固定资产投资(不含农户)当月同比增长2.9%,较10月回升1.7个百分点;1-11月固定资产投资(不含农户)累计同比增长2.9%,较1-10月持平。分投资主体看,1-11月民间固定资产投资和国有控股企业固定资产投资累计同比分别为-0.5%和6.5%,较1-10月分别持平和下降0.2个百分点,民间投资企稳。

高技术制造业增长仍快于固投整体。1-11月高技术产业投资同比累计增长10.5%,其中高技术制造业和高技术服务业投资分别增长10.5%、10.6%。高技术制造业中,航空、航天器及设备制造业,医疗仪器设备及仪器仪表制造业投资分别增长16.2%、14.8%;高技术服务业中,专业技术服务业、科技成果转化服务业投资分别增长34.4%、33.6%。

5 房地产投资和资金来源低位回升

房企销售面积和销售额企稳。11月商品房销售面积和销售额同比分别为-10.3%和-8.6%,分别较10月变化0.7和-0.6个百分点。11月房地产开发资金来源同比-8.7%,较10月回升8.1个百分点。房企的资金到位增速企稳,11月房企从国内贷款、自筹资金、定金及预收款、个人按揭贷款到位的开发资金同比分别为7.3%、-8.3%、-16.6%和-13.9%,分别较10月变动17.1、9.4、2.0和1.0个百分点。

11月房地产投资同比-10.6%,较10月回升0.7个百分点;1-11月房地产投资累计同比-9.4%。11月国房景气指数为93.42,较10月回升0.02。土地市场方面,10月土拍市场情绪回升,根据中指院数据,1-11月TOP100房企拿地规模同比下降6.6%,降幅较上月收窄3.4个百分点,已连续两月收窄。施工方面,施工、新开工均大幅回暖,11月新开工、新增施工和竣工面积同比分别为4.9%、3.7%和12.2%,分别较10月变动26.0、29.2和-1.1个百分点。

8月下旬以来,继货币政策降息、活跃资本市场系列措施之后,楼市重磅利好组合拳出台,近期一线城市稳地产政策持续加码。多地取消限购、宣布执行认房不认贷政策,一二线城市也陆续放款购房政策,市场信心得以提振。降低存量房贷利率等政策,有助于减轻居民还贷压力,降低购房门槛和购房成本,提振消费信心,释放刚性和改善性住房需求。9月,购房者购房意愿回升;10月以来,多地公告取消土地出让限价;12月14日,北京首套首付比由35%/40%降至30%、二套首付比由60%/80%下调为城六区50%、非城六区40%。下调新发放房贷利率政策下限;房贷年限由最长25年恢复至30年;优化普通住宅认定标准;上海首套首付比由35%降至30%、二套首付比由50%/70%降至主城为50%;下调银行新发放房贷利率政策下限;优化普通住宅认定标准。

行业仍在筑底期,放松政策仍需加码。若后续各地尽快落实有力的稳楼市政策、房企加速推盘以及居民购房信心逐步恢复,房地产有望温和修复。

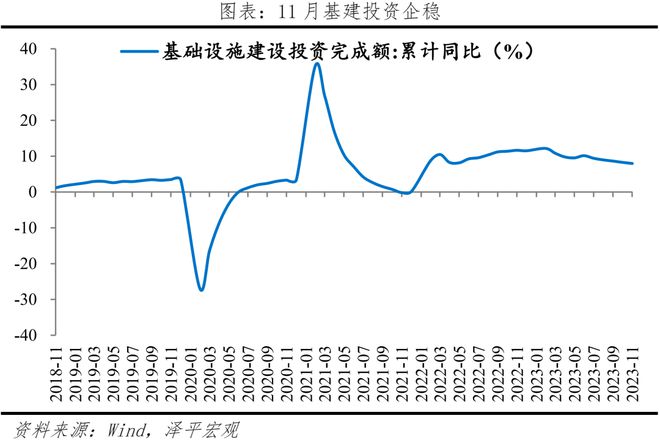

6 基建投资企稳

11月基础设施建设投资同比增长5.4%,较10月下降0.2个百分点。基础设施建设投资(不含水电燃气)同比增长5.0%,较10月回升1.2个百分点;1-11月基础设施建设投资(不含水电燃气)累计同比增长5.8%。

1)水电燃气生产和供应投资维持高增,11月水电燃气投资同比增长19.8%。

2)水利环境投资降幅收窄。11月水利环境设施同比增长-3.8%,降幅较10月收窄2.9个百分点。

3)交运仓储投资快于整体,11月交运仓储投资同比增长8.2%。其中,11月铁路和道路投资同比增速分别为-0.6%和-2.2%。

资金方面,7月政治局会议提出“加快地方政府专项债券发行和使用”,12月经济工作会议提出“合理扩大地方政府专项债券用作资本金范围”。10月下旬的十四届人大代表会议决定,提前下发明年专项债限额。项目方面,9月12日,符合条件的城中村改造项目纳入专项债支持范围;11月13日,文旅部印发《国内旅游提升计划》,将旅游领域符合条件的项目纳入地方政府专项债券支持范围;部分地区已开始筹备2024年项目。

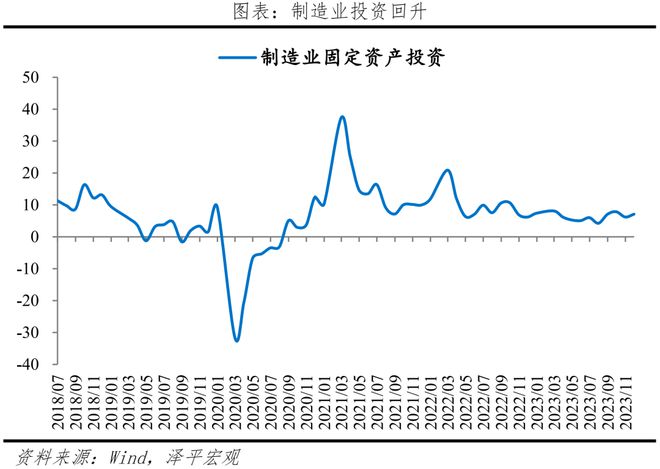

7 制造业投资回升,新基建投资高增

11月制造业投资当月同比增长7.1%,较10月回升0.9个百分点;1-11月制造业投资累计同比增长6.3%。

今年以来,工业企业利润总额累计同比增速均为负值,制造业各子行业在固定投资的决策上分化加剧。拥有较高利润边际和规模效应更为显著的企业投资意愿较高,如新基建和汽车相关制造业投资仍维持较高增速。从制造业上中下游细分环节来看,利润与生产均未见明显增长趋势;从工业利用率来看,三季度全国工业产能利用率为75.4%,较一季度的74.3%,已持续两个季度回升,后续仍可期待制造业高技术投资对固投的持续支撑:

1)新基建相关投资维持高速增长,11月新基建相关行业电气机械(包含光伏、新能源汽车电池等)制造业投资同比增长21.2%,维持高增。

2)汽车制造业投资快于整体,随着车企电动化进程的持续推进,11月汽车制造业投资同比增长11.6%。

8 服务消费持续恢复

11月社会消费品零售总额同比增长10.1%,较上月提升2.5个百分点,主因去年低基数;但两年复合1.8%,较上月下降1.7个百分点;环比-0.1%,弱于季节性。其中,前11月服务零售同比增长19.5%,较上月提升0.5个百分点;11月餐饮收入同比增长25.8%,较上月提升8.7个百分点;两年复合7.3%。商品零售同比8.0%,较上月提升1.5个百分点;两年复合1.0%。

分商品看,必需消费品和中西药品延续增长;可选消费品增速放缓,服装鞋帽零售季节性增加;汽车消费持续增长;地产后周期消费提升空间较大。

1)必需消费品和中西药品延续增长。11月粮油食品类、饮料类、烟酒类和日用品类同比分别为4.4%、6.3%、16.2%、3.5%,分别较上月变动0.0、0.1、0.8和-0.9个百分点。11月中西药品同比7.1%,较上月减少1.1个百分点;两年复合7.7%,较上月下降0.9个百分点。

2)可选消费品增速放缓,服装鞋帽零售季节性增加。11月服装鞋帽及纺织品类、化妆品、金银珠宝、体育娱乐用品同比分别为22.0%、-3.5%、10.7%和16.0%,较上月变动14.5、-4.6、0.3、-9.7个百分点;两年复合1.5%、-4.1%、1.5%、3.2%,较上月变动1.8、-2.7、-2.2和-9.9个百分点。

3)汽车消费持续增长,由出口高增和国内促汽车消费政策驱动;11月汽车消费同比增长14.7%,较上月增加3.3个百分点;两年复合增长4.8%,较上月减少2.8个百分点。

4)地产后周期消费提升空间较大。11月通讯器材、家用电器和音像器材、家具和建筑及装潢材料同比分别为16.8%、2.7%、2.2%、-10.4%,较上月变动2.2、-6.9、0.5和-5.6个百分点;两年复合-1.9%、-7.8%、-0.9%、-10.2%,分别较上月变动-4.1、-4.9、1.6和-3.4个百分点。

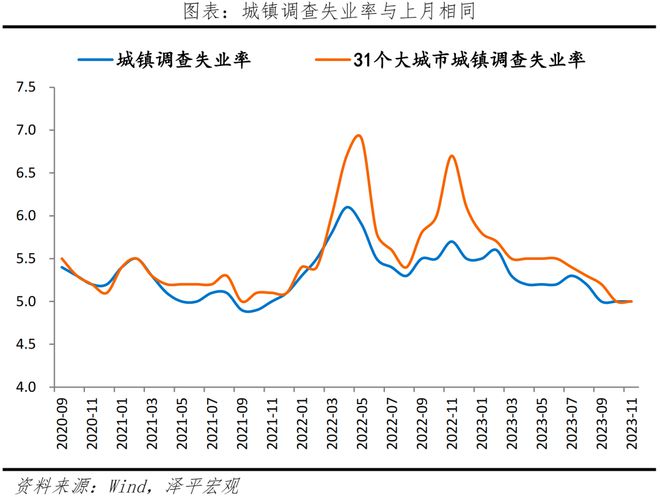

消费主要与消费能力、意愿和信心等因素有关。11月城镇调查失业率和31大城市城镇调查失业率均为5.0%,与上月相同;11月居民存款增加9089亿元,同比大幅少增1.34万亿元,但仍处于历史较高水平。10月消费者信心指数为87.2,较上月增加0.7,但与之前的110多仍有较大差距。

9 出口转为正增长

11月出口同比0.5%,较上月增加6.9个百分点,结束5月以来的负增长,主因去年低基数;两年复合-5.1%,较上月下滑0.9个百分点;出口环比6.2%。

机电和高技术产品出口正增长,劳动密集型出口商品下滑放缓;汽车出口保持高增。高新技术产品、机电产品出口金额分别同比2.9%和1.3%,分别较上月提高12.1和8.0个百分点,环比2.8%和5.3%;其中,集成电路出口金额同比-11.3%;纺织、服装、玩具、家具出口金额同比分别-1.3%、-4.4%、-16.7%和3.6%;汽车(包括底盘)金额和数量同比27.9%和41.6%,较上月下滑17.2和9.8个百分点;手机出口金额和数量同比分别为54.6%和24.2%,较上月增加32.8和14.1个百分点。

对主要国家出口改善,但欧盟下滑明显;11月对美出口回正,对俄罗斯、巴西保持高增长。10月全球制造业PMI为49.3%,较上月回升0.5个百分点,新订单指数为48.9%。对美国、欧盟出口同比分别为7.3%和-14.5%,较上月变动15.5和-2.0个百分点;对俄罗斯、巴西出口同比33.6%和16.6%,涨幅较上月分别扩大16.3和28.7个百分点;对东盟、日本、韩国出口金额同比下降7.1%、8.3%和3.6%,较上月变动8.0、4.7和13.4个百分点。

内需较上年高基数略有下滑,大宗商品进口偏弱;高新技术和机电产品进口延续增长。11月进口同比-0.6%,较上月下滑3.6个百分点。11月原油、铁矿石、铜、煤的进口数量同比分别为-9.2%、3.9%、2.0%和34.7%,较上月变动-22.7、-0.7、-21.7和11.3个百分点;进口金额同比分别为-12.8%、29.1%、5.1%和4.7%,较上月变动-21.2、7.0、-23.0和8.9个百分点。高新技术和机电产品进口同比8.1和4.2个百分点;集成电路和汽车进口额同比8.5%和9.2%。

10 社融持续回升

11月存量社融规模376.39万亿元,同比增长9.4%,增速较上月提高 0.1个百分点。新增社融同比多增 4663亿元。

结构上,政府债券是社融最大支撑。1)表内信贷少增。11月社融口径新增人民币贷款1.11万亿元,同比少增348亿元。2)表外融资多增。11月表外融资增加14亿元,同比多增276亿元。3)政府债券融资多增。11月政府债券净融资1.15万亿元,同比多增4980亿元。11月国债发行量达12405亿元,连续三个月超万亿元。截至11月底,专项债发行进度超过全年限额2.73%。随着年内新增5000亿国债、特殊再融资债券持续推进,预计年末政府债融资将继续支撑社融。4)直接融资多增,企业债融资是主要拉动项。企业债券净融资1330亿元,同比多增726亿元;新增股票融资359亿元,同比少增429亿元。

信贷少增;企业短贷多增,中长贷少增;居民中长贷低位企稳。11月新增人民币贷款1.09万亿元,同比少增1200亿元,为近5年最低值;新增企业贷款8221亿元,同比少增616亿元;企业短贷增加1705亿元,同比多增1946亿元;新增企业中长期贷款4460亿元,同比大幅少增2907亿元;新增居民贷款2925亿元,同比多增298亿元。其中短期贷款594亿元,同比多增69亿元。

M2和M1同比增速差走阔,企业经营活跃度有待提升。11月M2同比增速10.0%,较上月下滑0.3个百分点。M1同比增速1.3%,较上月回落0.6个百分点;居民存款增加9089亿元,同比大幅少增1.34万亿元。2)财政存款减少3293亿元,同比少减388亿元;非银存款增加1.57万亿元,同比大幅多增9020亿元。

11 物价回落

11月CPI同比下降0.5%,较上月下降0.3个百分点;环比下降0.5%,较上月回落0.4个百分点,弱于季节性;内需不足、季节性下滑和输入性通胀减弱是主要原因。除食品和能源价格的核心CPI同比0.6%,与上月相同;环比-0.3%,较上月下降0.3个百分点。

食品项环比连续两月负增长,弱于季节性;同比降幅扩大,主因暖冬供给充足及猪周期底部震荡。11月食品价格环比下降0.9%,较上月回落0.1个百分点;同比下降4.2%。环比看,10月鲜菜、畜肉、水产品、蛋类和奶类环比分别下降4.1%、1.6%、1.6%、2.7%和0.1%;鲜果价格环比上涨1.9%;猪价环比下降3.0%。

油价下跌和旅游淡季下,非食品环比下降0.4%,较上月下滑0.4个百分点。水电燃料、交通工具用燃料环比下降0.0%和2.7%,较上月下滑0.1、4.5个百分点;飞机票、宾馆住宿、旅游和交通工具租赁费价格分别下降12.4%、8.7%、5.9%和2.8%。

11月国内外商品价格分化,石化、消费制造和装备制造产业链价格下跌,黑色金属和水泥制造业价格走强,表征建设项目有所推进。11月PPI环比下降0.3%,较上月下滑0.3个百分点;PPI同比下降3.0%,降幅较上月扩大0.4个百分点。11月生产资料价格和生活资料价格环比分别下降0.3%和0.2%,分别较上月下降0.4和0.1个百分点,影响PPI下降约0.24和0.05个百分点。

12 PMI处在荣枯线下

11月制造业PMI为49.4%,低于上月0.1个百分点,反映产需恢复基础不牢,需求不足是主要问题。

生产指数和新订单指数分别为50.7%和49.4%,比10月回落0.2和0.1个百分点。制造业企业中反映市场需求不足的企业占比超六成;金属制品、通用设备、铁路船舶航空航天设备等行业生产指数均高于55.0%;纺织、石油煤炭及其他燃料加工、化学纤维及橡胶塑料制品等行业均位于荣枯线下。

出口订单、在手订单继续收缩,分别为46.3%和44.4%,比上月变动-0.5和0.2个百分点。11月美国Markit制造业PMI为49.4%,欧元区制造业PMI为43.8%,德国制造业PMI为42.5%,连续十七个月位于收缩区间。11月韩国前20日出口同比2.2%;越南出口同比6.5%。

主要原材料购进价格指数和出厂价格指数分别为50.7%和48.2%,分别较上月变动-1.9和0.5个百分点,主因需求不足、国际大宗商品价格回落。出厂价格和原材料价格指数差值为2.5%,改善下游企业经营状况更多应从刺激需求着手。

大、中、小型企业PMI分别为50.5%、48.8%和47.8%,比上月变动-0.2、0.1和0.1个百分点。需求不足,中小型企业复苏不稳固,仍需政策支持。

非制造业商务活动指数放缓,服务业景气放缓。11月非制造业商务活动指数为50.2%,低于上月0.4个百分点;建筑业商务活动指数为55.0%,较上月回升1.5个百分点;服务业商务活动指数为49.3%,低于上月0.8个百分点,节假日因素消退,房地产是主要拖累项。铁路运输、航空运输、住宿、餐饮、文化体育娱乐等行业商务活动指数回落;房地产经营状况指数回落4.5个百分点至41.5%,订单回落1.5个百分点至39.0%。