图片来源:视觉中国

车企亲自下场造电池,已不算新话题。

不过,与之前的高调入局形成鲜明对比的是,今年下半年以来,钛媒体App注意到几则消息:蔚来推迟自制电池的量产节点并被媒体曝出分拆电池部门的消息;大众汽车宣布推迟第4座电池工厂的选址;福特缩小了密西根州纯电动汽车电池工厂的建设规模......

“回顾历史,全世界的整车厂几乎都做发动机,几乎都做变速器,车企做电池也是一样的道理。但整车厂自研电池几乎都是三年前做的决策,而三年前的市场上电池严重供不应求、价格居高不下,全中国的整车厂实际上是乙方而不是甲方,所以基于供应链安全整车厂当然要自己做。”蜂巢能源董事长杨红新对钛媒体App说道。

让人始料未及的是,短短两三年的时间,车企面临的状况就发生了翻天覆地的变化,“产能都过剩了,整车厂又变回了真正的甲方。”

车企自研电池或许只是新能源汽车产业发展过程中的一个细微切口,但却能反映出过去一年电池产能、上游碳酸锂价格的波动等更广的变化。

自研的路,并不好走

作为较早“跳出来”大喊自研电池的新能源车企之一,蔚来在去年5月就投资了2亿元建立电池研发实验室。次月,李斌在一季度财报电话会议中首次公开透露,该公司已经组建了超过400人的电池团队,将在2024年推出800V高压平台电池包。10月份,蔚来更是投资20亿成立蔚来电池科技(安徽)有限公司。

但在今年7月,传出了蔚来推迟自研电池的量产时间节点。之后蔚来也证实并回应称“我们推迟了电池量产的时间,项目在按照新的量产时间正常推进。”至于新的量产时间是何时?蔚来并未给出明确的时间节点。

在2023年第三季度业绩电话会上,李斌最新表示,三年内不能改善毛利率的业务,会削减或推迟,例如电池——电芯、Pack的研发仍会继续,但是会交给别人生产。

紧接着,路透社就根据两位知情人士报道,蔚来最早可能在今年年底将电池制造部门分拆出去,寻求外部投资者。根据计划,拟分拆的资产可能包括计划中的工厂、一些测试设备和知识产权。

大众则是在临近年底宣布推迟第四座电池厂的建设。

2022年大众成立了全资子公司PowerCo,该公司成立后将会负责大众全球电池业务,并开始在德国本土建设自己的电池厂。原计划在八年内花费200亿欧元在欧洲建设5家电池厂,但目前大众仅在德国萨尔茨吉特、西班牙瓦伦西亚和加拿大圣托马斯选定了三家电池生产基地,这次推迟的正是第四座电池厂的选址。

放缓进度的并非只有这两家车企。

日前,美国福特汽车宣布,将重启在9月时中断的美国密歇根州纯电动汽车电池工厂的建设,力争2026年投产。不过,从福特汽车发言人公布的细节来看,投资规模与产能规模双双“缩水”。

投资规模原计划是35亿美元,现在变为20亿美元;生产规模也由原定年产量35GWh下调至20GWh。据此计算,该工厂可供应的电动汽车数量将从每年40万辆减少至23万辆,雇佣人员也将从2500人大幅减少至1700人。

与此同时,福特汽车也在其第三季度财报发布会上宣布将推迟120亿美元的电动汽车投资计划,其中包括和SK On合作建设第二家电池工厂。

福特汽车同时强调,该公司不会削减在未来电动车型上的支出,但提高电动汽车制造能力的速度以及相关投资的进度将比此前的计划要慢。

产能和价格反转

车企接连传出放缓自研电池进度的消息,问题出在了哪儿?

对于推迟自制电池量产节点的消息,蔚来方面仅仅用一句“根据业务需求”简单带过,不过外界也有分析认为原因是现金流紧张,暂时没办法推进产线设备的购买。

我们回归到车企自研电池的起点,一个重要的原因就是原材料价格上涨,导致中下游的利润被挤压。蔚来李斌曾这样说过:“要想在mass market(大众市场)做到20%的毛利,就必须做电池、做芯片,否则一点机会都没有。”

根据上海钢联数据,2020年初,国内电池级碳酸锂市场价为4.8万元/吨。2021年夏季始,国内电池级碳酸锂价格以较快速度攀升,并于2022年11月11日达到59万元/吨的高点。

但从今年开始,碳酸锂价格一路下跌,今年4月23日先是探底17.9万元/吨。后在6月9日,国内碳酸锂价格攀升至31.5万元/吨。但到了12月4日电池级碳酸锂现货已经跌至12.95万元/吨。

随着锂价下行,供需平衡发生变化,整车企业正在慢慢夺回属于自己的动力电池定价权。“电池的产能已经很过剩了,那么肯定电池价格就会下来。原来车企认为卡脖子的事,至少在未来的三到五年不大可能会出现。”真锂研究创始人墨柯对钛媒体App分析道。

同时,他还假设说,即使产能过剩、价格下降这些状况都没有出现,车企能否在电池技术研发出来之后转化成产品也是一个问号。“对于车企来说,最困难的并不是电池生产不出来,而是要生产出与自己车型定位相符合的有品质的或者是稳定性好的电池。电池制造的门槛并不高,但是要做出好电池是不容易的。”

什么是技术转化成产品的能力?墨柯进一步举例说,宁德时代现在一条生产线上的控制节点有好几千个,也就是说它对于一条生产线,从材料进去到最后的电池出来,能够找到好几千个有可能会出问题的点,而且生产过程当中会严密地去监控,会在任何一个点出现不同的状况的时候,采取不同的解决办法来保证生产的延续性不受影响。“类似这些很细节的东西,我就把它理解为技术转换成产品的能力。”

除了生产工艺以及成熟的管理经验,动力电池研发与制造也是一项“真金白银”的重资产投入。

蔚来成立的自研电池公司蔚来电池科技,注册资本为20亿。此前,李斌还曾公开表示蔚来每个季度在芯片、电池等领域投入研发费用30亿元。

然而,这与传统车企自研电池所投入的相比还不算大额。

长城旗下动力电池企业蜂巢能源的招股书显示,从2019年到2022年上半年,蜂巢能源分别净亏损10.17亿元、13.01亿元、7.76亿元和3.47亿元,累计亏损超过34亿元;广汽埃安控股的因湃电池科技,总投资为109亿元。而今年前三季度,广汽集团的净利润为45.11亿元;据不完全统计,吉利至今已投资了10余个大型电池项目,投资金额超过1100亿元。

在汽车行业如此内卷的情况下,车企能稳定自身销量已经不易,再砸大钱进入电池领域未免力不从心。对于车企来说,成本、技术更新速度、生产工艺以及成熟的管理经验,这些都不是一朝一夕就能赶上的。

海外电动汽车市场增长缓慢

对于自研电池进度放缓的原因,福特汽车和大众则是异口同声给出了更直白的解释:纯电汽车在欧洲/美国的普及速度不及预期。

11月1日,大众汽车集团董事长Oliver Blume在一份声明中表示,“基于市场状况,包括欧洲纯电动汽车市场增长缓慢……暂时没有决定进一步选址的商业理由。”

根据欧洲汽车制造商协会公布的数据,2022年全年欧洲电动汽车的市占率为23%,但今年前三季度欧洲电动汽车的市占率为22.6%,也就是说并没有太大改变。

对于明年的预测,瑞银在最近的一份报告中也并不乐观:2024年欧洲电动汽车的增长幅度将比2023年的放缓,至15%。这一数字,低于瑞银今年预计的25%增速。

福特面临了与大众同样的问题。

数据显示,第三季度美国电动汽车的销量为31.3万辆,同比增长49.8%。而去年和前年同期约为75%。美国电动汽车销量放缓,也对福特产生了影响。

在福特刚刚公布的第三季度财报上,交付量上涨15%至20962辆,收入增加26%达到18亿美元,但是负责电动车运营的Model e部门依然录得高达13亿美元的亏损,高于二季度的11亿美元,是去年同期的两倍多。

福特在随后的财报电话会上提到,“许多北美市场有兴趣购买电动汽车的客户不愿意为电动车支付比汽油或混动车更高的费用。”

未来是自研、合资还是外采?

当然,这并不足以说明车企自研电池的整体意愿放缓。从年初到年底,几乎每月都有车企自研电池的消息传出。

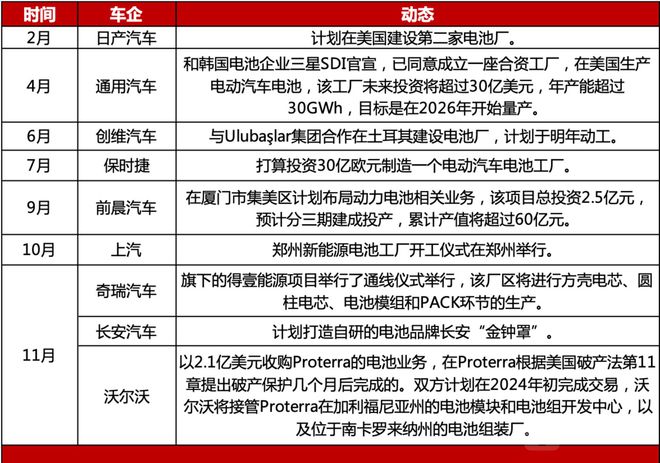

以消息密度较高的11月为例,奇瑞旗下的得壹能源项目举行了通线仪式举行,该厂区将进行方壳电芯、圆柱电芯、电池模组和PACK环节的生产;长安汽车也在2023广州车展开幕首日的发布会上发布了其电池规划,计划打造自研的电池品牌长安“金钟罩”;沃尔沃集团宣布以2.1亿美元收购Proterra的电池业务,在Proterra根据美国破产法第11章提出破产保护几个月后完成的。双方计划在2024年初完成交易,沃尔沃将接管Proterra在加利福尼亚州的电池模块和电池组开发中心,以及位于南卡罗来纳州的电池组装厂。

部分车企自研电池动态

观察这些消息发现,自研电池主要分为两类:一种是自研电池包也就是Pack,另一种则是自研电芯。

在墨柯看来,车企自己开发电池包技术是很有必要的。“因为电池包是应用到车上面的最终形态的电池产品,要跟汽车的电机电控这一整套的电动系统相匹配,这种情况下车企在电池包部分还是要具备一定的研发的能力。”

而在自研电芯部分,他则认为更适合与电池厂合作。“合资建电池厂,整车厂是可以控股的,控股了才能够保证生产和自己的需要能够有很好的衔接和配套,但电池的生产就交给电池厂去干就行了。”

车企们造电池,可以拥有更多的自主权、话语权,但在这条前进的路上,不管是前期的资金、人才投入还是随后的供应链整合,规模效应的形成等,都是一道道难以逾越的鸿沟。如果车企在资金及研发实力上有明显不足就不必勉强,如果一定要切入电池领域,或许采取合作的方式更为合适。

(本文首发钛媒体App 作者|韩敬娴 编辑|张敏)