本文来源:时代商学院 作者:特约研究员陆烁宜、研究员陈佳鑫

来源 | 时代商学院

作者 | 特约研究员陆烁宜、研究员陈佳鑫

编辑 | 陈佳鑫

货运平台“补贴战”逐渐偃旗息鼓,快狗打车(02246.HK)会否成为下个出局玩家?

12月18日,被称为“同城货运第一股”的快狗打车发布公告称,由于需要处理其他事务,陈小华自2023年12月19日起辞任董事长兼执行董事,也不再担任公司提名委员会成员以及集团任何职务。同时辞任的还有公司秘书余咏诗及独董倪正东。

公开资料显示,陈小华于2007年加入了58同城,成为了58同城的创始人之一,并担任58同城副总裁;2014年,陈小华创立了58到家(现天鹅到家),担任CEO并兼任58同城首席战略官;2017年,陈小华创立了快狗打车(原58速运)并出任董事长。

12月22日,快狗打车宣布,公司执行董事兼联席行政总裁林凯源接替陈小华成为公司董事长。

高管层“大洗牌”正值快狗打车内忧外患之际。财报显示,截至2023年6月30日,依靠高额补贴吸引客户并成功上市的快狗打车已经连续亏损5年半,其间累计亏损46.38亿元。虽然自去年下半年以来,该公司的亏损幅度已经有所收窄,但这主要是因为公司补贴力度减弱。然而,补贴力度减弱也导致其营收增速大幅放缓,落后于竞争对手,恐怕还会导致其市场份额丢失。

平均实现1元营收要亏1.39元,阿里等大股东“割肉”

招股书显示,快狗打车成立于2017年6月8日,是亚洲主要的线上同城物流平台,在亚洲五个国家及地区的340多个城市开展业务。根据弗若斯特沙利文的资料,按2021年交易总额计算,该公司是中国内地第三大线上同城物流平台,但市场份额仅为3.2%。

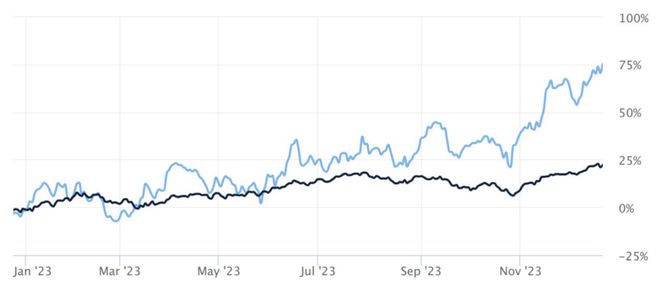

2022年6月24日,快狗打车在港交所上市,发行价格为21.5港元/股,上市首日股价一度冲到23.15港元/股,随后开始“跌跌不休”。今年9月19日,其股价跌破1港元/股,正式沦为“仙股”截至12月22日收盘,快狗打车股价收于0.51港元/股,跟发行价相比下跌97.63%,已不足发行价的零头。

股价暴跌背后,是该公司业绩连年亏损。Choice数据显示,2018—2023年上半年,5年半时间内快狗打车累计亏损46.38亿元(指净利润,下同),同期营收累计33.37亿元。也就是说,上述期间内,快狗打车平均每实现1元营收就要亏损1.39元。

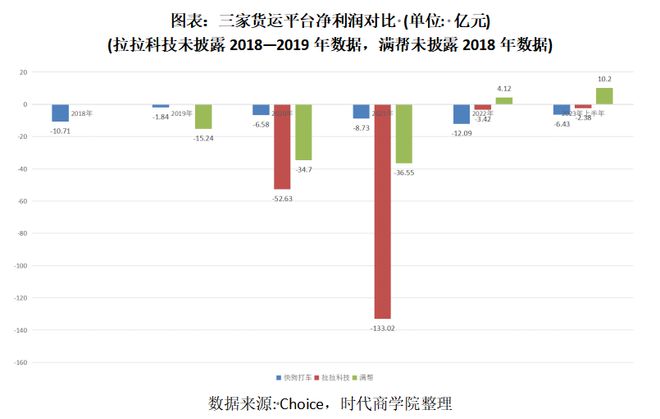

相比之下,2020—2023年上半年,同行可比公司满帮(YMM.N)累计亏损56.93亿元,但同期营收累计为177.36亿元,平均每实现1元营收仅亏损0.32元。同期货拉拉平台背后的拉拉科技控股有限公司(下称“拉拉科技”)累计亏损29.75亿美元,营收累计30.1亿美元,平均每1美元的营收要亏损0.99美元。

尽管如此,自2022年以来,满帮和拉拉科技的亏损额已经大幅收窄,甚至扭亏为盈。其中,满帮自2022年二季度以来持续盈利,2022年净利润为4.12亿元,2023年前三季度净利润进一步增长至16.39亿元,盈利能力持续增强。

2022年上半年,拉拉科技同样实现扭亏为盈,全年亏损额从2021年的20.86亿美元大幅收窄至0.49亿美元,2023年上半年亏损额为0.33亿美元。根据拉拉科技的招股书,今年上半年其经调整利润为1.50亿美元,已实现盈利。

而快狗打车2022年的亏损额从上年同期的8.73亿元扩大到12.09亿元,2023年上半年亏损额虽然从去年同期的10.49亿元收窄到6.43亿元,但与同行对手相比仍相形见绌。

在业绩难以扭亏的背景下,快狗打车频频遭遇大股东减持。

根据快狗打车的上市文件,2022年6月IPO之后,控股股东58 Daojia Inc(下称“58 Daojia”)直接持有快狗打车47.95%的股权,姚劲波是58 Daojia的最终控制人,GoGo Tech Holdings Limited(下称“GoGo Tech”)以15.88%的股权成为快狗打车的第二大股东,阿里巴巴集团控股有限公司通过淘宝中国控股有限公司等(下称“阿里系”)间接持有快狗打车14.25%的股份,位列第三大股东。

然而,截至2022年12月31日,GoGo Tech的持股数量从1.027亿股降至5066万股,短短半年时间就减持近半股份,持股比例跌至8.19%;同期阿里系的持股比例降至12.90%,上升为快狗打车的第二大股东。随后,58 Daojia也加入减持行列,截至2023年6月30日,58 Daojia的持股比例降至41.51%;阿里系也降至12.23%。

跟一般的高位套现行为不同,随着快狗打车股价不断创新低,阿里系却继续加快减持步伐。今年11月6日和12月12日,阿里系分别以平均0.6484港元/股和0.6534港元/股的价格减持快狗打车股份,持股比例先后降至11.97%和10.42%。

快狗打车上市文件显示,淘宝中国控股有限公司在该公司A轮融资时以1.62美元/股的价格认购了该公司7547.67万股股票,跟发行价相比折价40.88%,即其入股成本约为12.71港元/股。如今却急着以不足1港元/股的价格“割肉”,或折射出其对快狗打车未来的信心不足。

另外,快狗打车9月7日公告显示,58 Daojia已通过特别实物股息分派的方式向其股东分派2.6亿股公司普通股。分派完成后,58 Daojia不再为公司股东,58.com Inc.、Nihao China Corporation及Trumpway Limited将各自成为公司的直接股东,分别持有2.37亿股、548.19万股及1749.55万股股份。

此番操作之下,姚劲波间接持股比例降至38.69%,而全资持股Trumpway Limited的陈小华的间接持股快狗打车的比例将上升至5.95%。近期陈小华辞任快狗打车董事长等职位后,是否会加入减持行列有待观察。

打不动补贴战,经营可持续性存疑

大股东减持甚至“割肉”、控股股东“分家”、董事长“更替”等现象的根源,或与快狗打车的经营困境有关。

据中商产业研究院报告,技术的进步,特别是信息、网络及通信技术的进步,推动了同城物流市场的数字化,从而提高了整个供应链的效率。在线同城物流平台的渗透率从2017年的0.6%增至2021年的4.5%,并预计于2026年将进一步增至19.8%。

与此同时,同城物流平台间的竞争越发激烈,通过补贴客户等手段占领市场成为业内的普遍做法,亏损自然也就成为常态。

具体来看,2018—2023年上半年,快狗打车的销售及分销成本分别为5.24亿元、2.96亿元、1.95亿元、3.35亿元、3.21亿元和1.11亿元,销售及分销成本费用率分别为115.67%、54.01%、36.79%、50.68%、41.43%和29.84%。

相比之下,2020—2023年上半年,拉拉科技的销售及分销成本费用率分别为45.18%、79.64%、19.11%和14.33%,2022年以来明显低于快狗打车。这可能跟该公司规模优势有关,拉拉科技招股书显示,2023年上半年,货拉拉是全球闭环货运GTV最大的物流交易平台,国内市场份额达44%。而按2021年交易总额计算,快狗打车的市场份额仅为3.2%。

跟快狗打车和拉拉科技相比,满帮的营销费用率相对较为稳定,2020—2023年上半年分别为17.59%、17.97%、13.39%和13.57%。近两年来,这三家企业的费用率都呈现出下降趋势,补贴战出现偃旗息鼓的迹象。

在2022年财报中,快狗打车表示,其年度销售及营销费用主要包括对平台服务交易用户的奖励、雇员福利费用(包括以股份为基础的酬金费用)、推荐及广告。2021—2023年上半年,快狗打车对平台服务交易用户的奖励分别为1.67亿元、1.09亿元、3540.4万元;推荐及广告分别为4939.2万元、4425.6万元、1228.2万元。同期拉拉科技的商户折扣及司机推荐费分别为3.96亿美元、5244.7万美元、2592.8万美元;线上及线下促销及广告开支分别为1.36亿美元、8108.8万美元和3804.6万美元。

不过,从营收增速上看,2021—2023年上半年,快狗打车营收分别增长24.72%、16.94%和6.59%;而拉拉科技分别为59.74%、22.60%和24.74%;满帮分别为80.43%、44.60%和25.30%。可见,在降低补贴力度之后,快狗打车的营收增速明显不及拉拉科技和满帮。

值得一提的是,截至2023年上半年末,快狗打车的现金及现金等价物、交易性金融资产共计为4.70亿元。按照此前的亏损规模来看,如果没有资本“输血”,该公司经营可持续性恐怕要打上一个问号。

【参考资料】

1.《快狗打车:全球发售》.港交所

2.《拉拉科技控股有限公司申请版本》.港交所

3.《2022年中国线上同城物流市场现状及发展趋势预测分析(图)》.中商产业研究院

(全文2948字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。